El cambio digital y la consolidación en los activos de centros de datos e infraestructura digital

Los REIT de centros de datos y torres de telefonía celular forman la columna vertebral de las tecnologías digitales e inalámbricas que utilizamos todos los días. Y son fundamentales para la proliferación de la próxima generación de tecnologías, como las redes 5G, que requieren una infraestructura nueva y mejorada. La pandemia de COVID-19 aceleró el cambio digital de la economía, ya que el teletrabajo aumentó la demanda de servicios de red y datos, convirtiendo los servicios de telecomunicaciones en una de las industrias más esenciales. Estos factores se encuentran entre los principales impulsores del reciente aumento de la actividad de fusiones y adquisiciones (Mergers and Acquisitions, M y A) dentro del sector.

En el entorno inflacionario actual, los bienes inmuebles pueden ser una inversión atractiva porque el sector suele ser mejor a la hora de transmitir aumentos de precios a los consumidores en comparación con otros sectores no cíclicos. Los fideicomisos de inversión inmobiliaria (Real estate investment trusts, REIT) pueden ser particularmente atractivos debido a su capacidad para distribuir el 90 % de sus ingresos imponibles a los accionistas. La combinación del cambio digital de la economía con la inflación nos lleva a considerar que los REIT de centros de datos y torres de telefonía celular tienen un impulso positivo.

Aspectos clave

- El crecimiento exponencial de los datos, combinado con las presiones inflacionarias, está impulsando el valor de los REIT de centros de datos y torres de telefonía celular existentes.

- La actividad de fusiones y adquisiciones en el espacio de infraestructuras refleja su potencial de crecimiento, con múltiplos de valoración para torres que aumentan entre 22 y 25 veces las ganancias antes de intereses, impuestos, depreciación y amortización (Earnings before interest, tax, depreciation and amortization, EBITDA) de 15 a 20 veces hace solo dos años1.

- Esperamos que los centros de datos sean facilitadores importantes de la transición sostenible continua, dado su papel en la ejecución de aplicaciones de uso intensivo de datos y el almacenamiento de datos.

Inflación y alteraciones del suministro entre vientos de cola para los REIT de centros de datos y torres de telefonía celular

Por lo general, los REIT se consideran una cobertura de inflación, ya que han superado el índice S&P 500 de media durante períodos de inflación moderada y alta en el pasado2. Si bien los arrendamientos de centros de datos son de naturaleza a largo plazo, a menudo incluyen escaladores anuales que aumentan los pagos de arrendamientos en un determinado porcentaje, o están vinculados al Índice de Precios al Consumidor (IPC). Además, los REIT de los centros de datos tienen bajos costes laborales en comparación con otros REIT, lo que puede limitar los aumentos en los costes operativos totales durante períodos de inflación creciente y persistente.

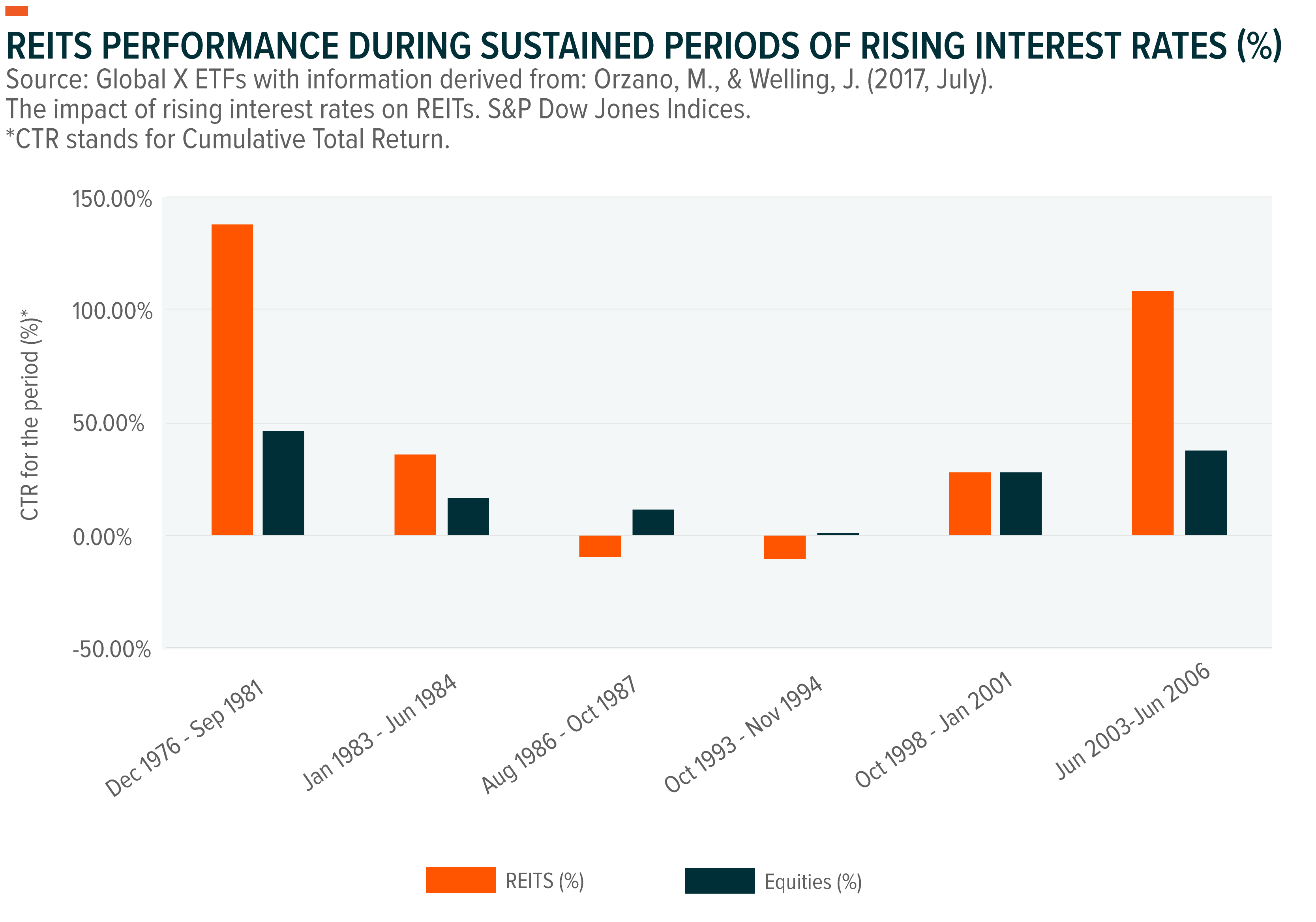

Los REIT también tienen un historial de rentabilidad superior a la renta variable cuando suben los tipos de interés. El siguiente gráfico compara la rentabilidad total acumulada de los REIT y las acciones cuando la Reserva Federal endurece su política monetaria durante un período sostenido. Desde 1976, los REIT han superado a la renta variable tres de cada seis veces durante dichos períodos.

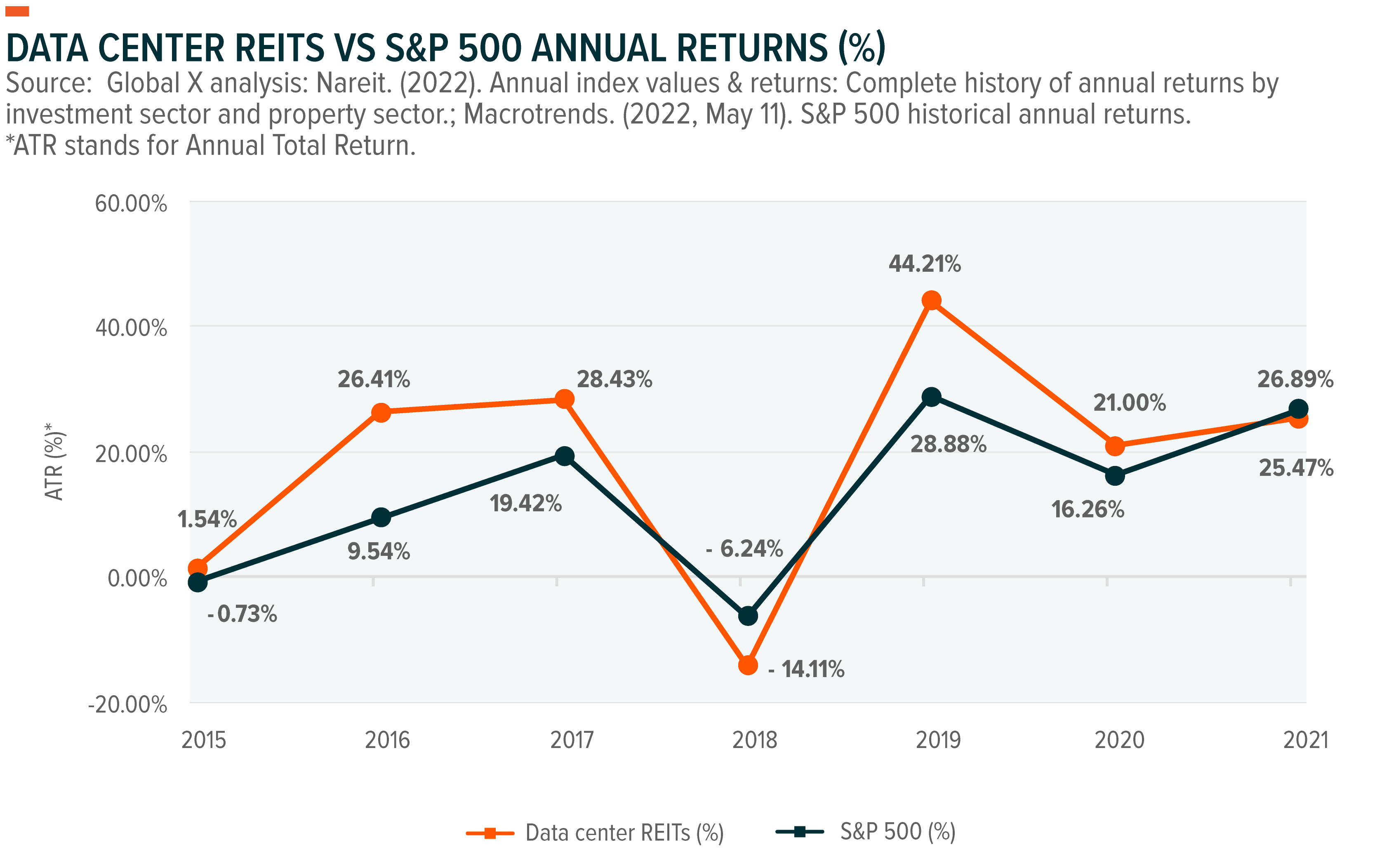

Creemos que el impulso de la inflación proporciona un mayor impulso a los factores favorables estructurales a largo plazo de los REIT de centros de datos y torres de telefonía celular derivados del aumento en el uso de los servicios de datos y conectividad. Las tecnologías de última generación, como el 5G, la inteligencia artificial (IA) y el Internet de las cosas (Internet of Things, IoT) siguen proliferando, lo que hace que la infraestructura digital sea esencial. Con el aumento de la demanda, los REIT de los centros de datos superaron al índice S&P 500 en cinco de los últimos siete años, con una rentabilidad del precio que contribuyó en un 87 % a la rentabilidad total de media3.

Los desequilibrios entre la oferta y la demanda aumentan el valor de los mercados de centros de datos clave

En el entorno actual, esperamos que los desequilibrios entre la oferta y la demanda desaceleren el desarrollo de futuros centros de datos y torres de telefonía celular, ya que es probable que los mayores costos de insumos, como la mano de obra y los materiales, interrumpan la construcción. Como resultado, esperamos que el valor de los centros de datos y torres de telefonía celular existentes aumente en el futuro

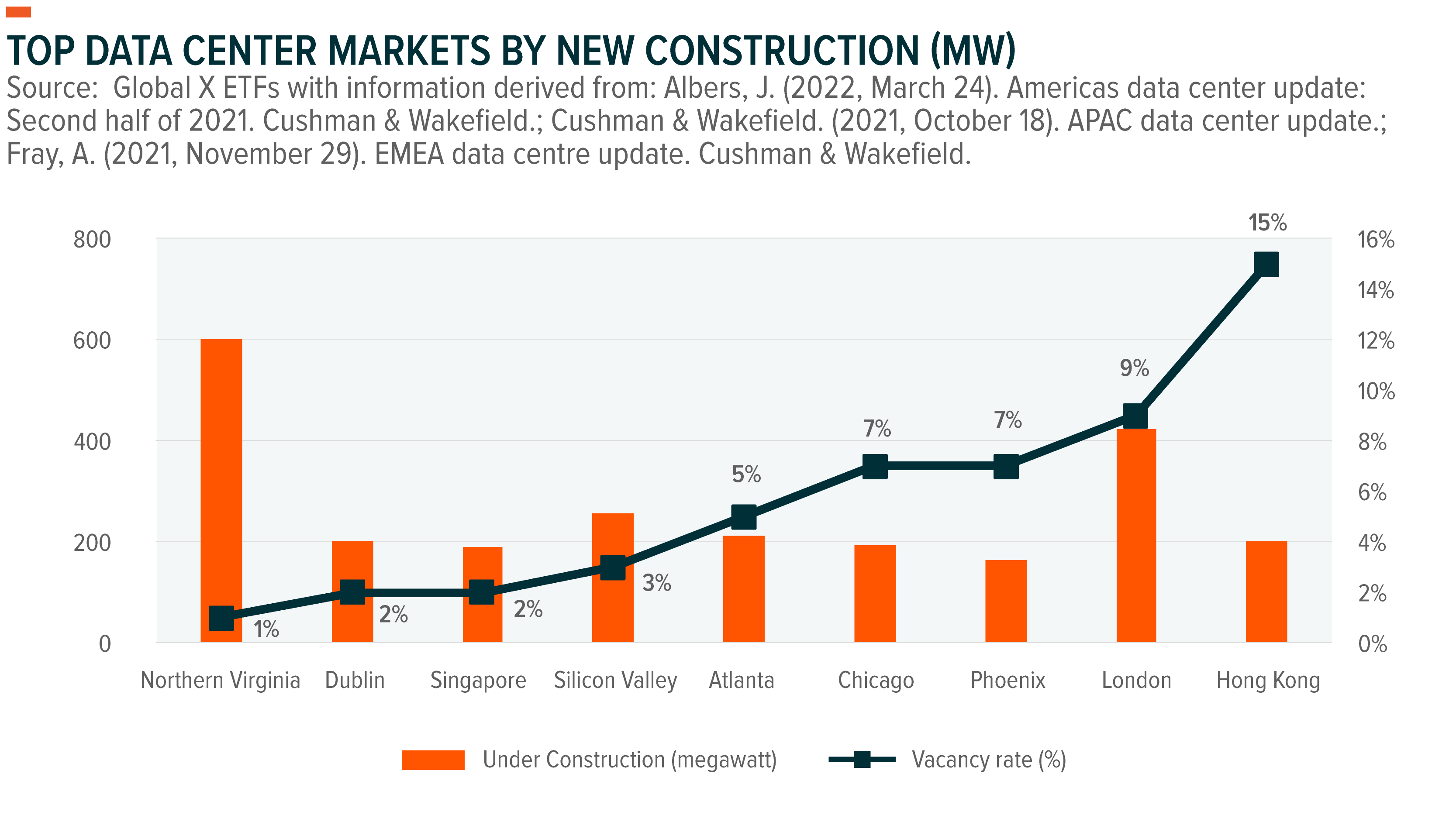

El impacto de la inflación en el amplio mercado de servicios de centros de datos depende de factores, como la duración del arrendamiento, la ubicación, la relación préstamo-valor y las tasas de desocupación. Los mercados de alta demanda y escasa ocupación probablemente darán lugar a un aumento de los precios de los alquileres debido a la reducción de la oferta provocada por la escasez de existencias4. Esperamos que los precios aumenten a medida que el ritmo de las nuevas construcciones se ralentice debido a las limitaciones en el suministro de energía y a que la interrupción de la cadena de suministro y la escasez retrasen los despliegues.

Por ejemplo, Virginia del Norte, el mercado de centros de datos más grande del mundo, tuvo una de las tasas de vacante más bajas con un 1 % en la segunda mitad de 2021 (2.º semestre de 2021)5. Además, Virginia del Norte constituye la mayor cuota de nueva construcción en los Estados Unidos, con casi 600 megavatios (MW) en construcción en el 2.º semestre de 2021, de un total de 1,5 gigavatios (GW) en el país6. Silicon Valley es el segundo con una cuota del 17 % de nueva construcción, o 254 MW, y una tasa de vacante del 3 %.7

En la región de Europa, Oriente Medio y África (Europe, Middle East, and Africa, EMEA), Londres representó más de la mitad de los nuevos proyectos de construcción en el 2.º semestre de 2021 con 423 MW en construcción. Su tasa de vacantes fue del 9 %. Dublín siguió con 201 MW en construcción y una tasa de vacantes del 2 %8. La región de Asia-Pacífico muestra uno de los mayores aumentos en la demanda, con una rotación directa de la inversión en centros de datos que se duplicó aproximadamente desde 2020 hasta 4800 millones de USD en 20219. A partir del 2.º semestre de 2021, Hong Kong y Singapur tenían el mayor volumen de proyectos de construcción nueva en la región, con 202 MW y 191 MW, respectivamente10. Singapur también tenía una de las tasas de vacantes más bajas con un 2 %11.

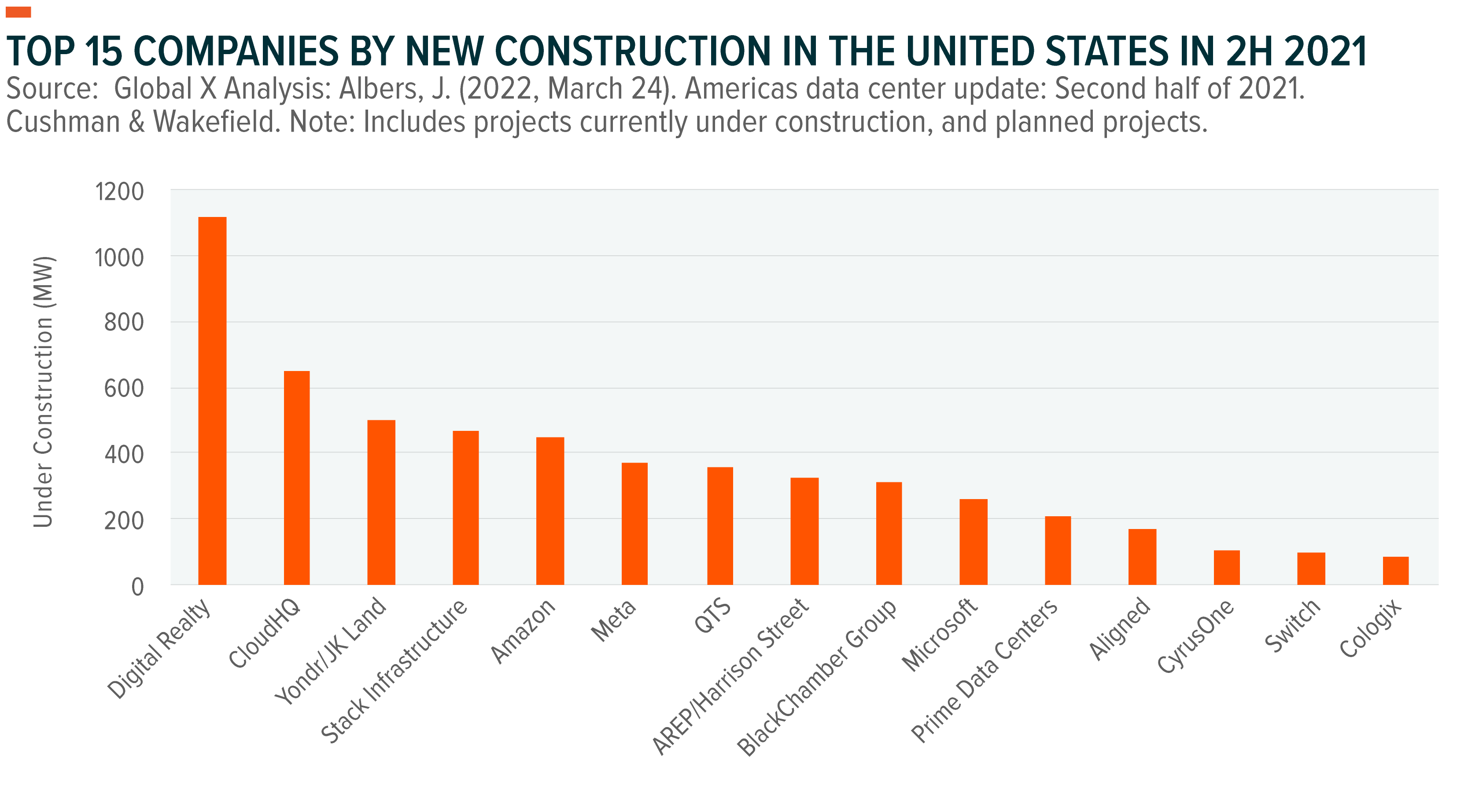

Como una de las empresas con los proyectos más grandes de Estados Unidos, no es de extrañar que Digital Realty haya ocupado el primer lugar en el 2.º semestre de 2021 con cerca de 1117 MW en construcción12. Pero los hiperescaladores, como Amazon y Facebook (Meta), están aumentando con 449 MW y 370 MW de proyectos en construcción en el 2.º semestre de 2021, respectivamente13.

Crecimiento exponencial de datos para impulsar la demanda futura de centros de datos

Al evaluar el potencial de crecimiento de un mercado de centros de datos, tamaño del mercado, conectividad de fibra, y la disponibilidad de la nube son las tres consideraciones más importantes, según la comparación global de mercado de centros de datos de 2022 de Cushman & Wakefield14. Tasas de vacantes, canal de desarrollo, sostenibilidad, ciudades inteligentes, incentivos, e impuestos forman el siguiente conjunto de consideraciones importantes15. Contrariamente a la creencia popular, el coste de la energía y los precios de la tierra son algunas de las consideraciones menos importantes16. Estos factores ayudan a explicar por qué los inversores se sienten atraídos por mercados relativamente caros como Londres, Silicon Valley y Singapur.

Los proveedores de servicios en la nube y las empresas de redes sociales representan la mayor parte de la demanda de centros de datos de coubicación en los Estados Unidos17. A nivel mundial, las empresas que buscan asegurar flujos de ingresos futuros procedentes de infraestructura 5G, IA, tecnología de vehículos autónomos (autonomous vehicle, AV), realidad virtual (virtual reality, VR) y cadena de bloques también impulsan la demanda de centros de datos.

En términos de crecimiento de datos, El 5G y el IoT impulsan grandes aumentos de volumen18. Por ejemplo, la demanda de datos móviles aumentó un 40 % entre 2016 y 202119. El número de dispositivos para IoT conectados en todo el mundo aumentó en aproximadamente un 9 % en 2021 de 2020 a 12.300 millones de criterios de valoración activos20. Ese número se espera que se duplique hasta superar los 27.000 millones ya en 2025.21 También se espera que la informática de borde móvil sea un impulsor importante de la demanda de fibra, con inversiones en el espacio que se espera que alcancen los 76.500 millones en Estados Unidos en 2022.22

Se espera que continúe una actividad de fusiones y adquisiciones sólida

Esperamos que la futura actividad de fusiones y adquisiciones en el sector de los centros de datos se vea impulsada en gran medida por la reducción de la oferta de bienes inmuebles disponibles para centros de datos de alta calidad, que seguirá impulsando múltiplos de valoración más altos. En la actualidad, los múltiplos de valoración en el centro de datos son altos, entre 20 a 25 veces las EBITDA23. La actividad de fusiones y adquisiciones para torres de telefonía celular es más alta que la de los centros de datos, y las separaciones de torres de operadores de redes móviles (mobile network operator, MNO) son cada vez más frecuentes. Los principales ejemplos son las excavaciones de Vodafone Vantage y Orange Totem que comenzaron a funcionar en marzo y noviembre de 2021, respectivamente24, 25.

Los múltiplos de valoración para las torres también son de 22 a 25 veces las EBITDA, frente a las 15 a 20 veces de hace solo dos años26. Muchas empresas de telecomunicaciones están cediendo sus negocios de torres para reducir la deuda y los costes. Como resultado, creemos que empresas independientes de torres, como American Tower Corp y SBA Communications Corp (SBA), están posicionadas para beneficiarse de la creciente demanda de conectividad inalámbrica junto con la continua acumulación de activos de torres.

Creemos que muchos inversores favorecen a las empresas de torres independientes debido a los flujos de ingresos predecibles, desde el arrendamiento del espacio hasta los operadores inalámbricos. Los arrendamientos de torres de telefonía celular son a largo plazo, y la estructura de costos fijos permite el crecimiento de los ingresos a medida que aumenta el número de inquilinos, mientras que los costos permanecen relativamente planos. La estructura multiusuario ayuda a diversificar los flujos de ingresos y aumentar la rentabilidad.

Durante su informe de beneficios del T4 de 2021, American Tower dijo que espera construir aproximadamente 6500 nuevas plantas, con unas 4000 en India, 1900 en África y 500 en América Latina y Europa27. En su informe del T4 de 2021, SBA destacó su entrada en Filipinas, donde la dirección espera que su principal enfoque en los próximos años se centre en las oportunidades de construcción de torres de nueva construcción28. SBA también anunció la finalización de la adquisición de AirTel Tanzania por 176 millones de USD a principios de enero de 2022. La empresa tiene una contribución estimada de 22 millones de USD a las EBITDA y a los fondos ajustados de operaciones (Adjusted Funds From Operations, AFFO) para 2022. Además, la dirección dijo que espera completar aproximadamente 137 millones de USD en transacciones para el T3 de 2022, y que ha comprado o está bajo contrato para 371 centros de comunicaciones29.

Es probable que la tendencia de consolidación continúe a medida que las empresas busquen mercados menos saturados. Por ejemplo, en abril de 2022, Equinix cerró su adquisición de la empresa nigeriana de centros de datos MainOne por 320 millones de USD, o aproximadamente 14 veces las EBITDA de 2021. El cierre del acuerdo se produjo después de que Equinix anunciara la adquisición de cuatro centros de datos sudamericanos de Entel por 705 millones de USD a finales de marzo30, 31. Con grandes barreras para la entrada y requisitos normativos específicos del país, la mayor parte de la expansión se produce mediante la adquisición de empresas con presencia existente en este tipo de mercados.

Centros de datos bien posicionados para ayudar a la transición sostenible

A medida que las consideraciones sociales y medioambientales aumentan en las agendas corporativas y gubernamentales, las emisiones de CO2 de los centros de datos son una consideración a medida que aumenta la demanda de datos. Sin embargo, la energía consumida por los centros de datos aumenta a un ritmo mucho más lento que el aumento del uso de datos. Por ejemplo, el uso global de centros de datos aumentó seis veces entre 2010 y 2018, mientras que el aumento de la energía consumida por los centros de datos durante ese periodo fue inferior al 10 %32. Los centros de datos desempeñarán un papel importante en la transición a una economía circular más sostenible, que dependerá de ellos para ejecutar aplicaciones con uso intensivo de datos y almacenar información. Muchos centros de datos nuevos implementan la gestión de residuos, incluyen tecnologías de refrigeración líquida y utilizan fuentes de energía renovables. Para los inversores, las características de sostenibilidad como estas son cada vez más importantes debido a su potencial para aportar eficiencias operativas significativas y aumentar el valor de los activos al ampliar la vida útil de los productos y materiales33.

Para ampliar su compromiso con la sostenibilidad, algunos de los mayores operadores de centros de datos de Europa firmaron el Pacto de centros de datos Climate Neutral, que tiene como objetivo hacer que los centros de datos sean neutros para el clima para 2030.34 Equinix, Interxion de Digital Realty, AWS, CyrusOne, Google, Equinix y NTT, se encuentran entre las empresas que firmaron el pacto35.

Conclusión

La demanda de centros de datos y torres de telefonía celular sigue creciendo, y los ingresos futuros parecen atractivos con tecnologías de última generación que impulsan el crecimiento exponencial de los datos. Por ejemplo, la absorción de los centros de datos en Estados Unidos aumentó un 44,3 % en 2021.36 El entorno macroeconómico actual proporciona un impulso tanto a los ingresos como a la rentabilidad de los precios en los principales mercados de centros de datos, como Virginia del Norte, Londres y Singapur. Además, la disminución del suministro de bienes raíces disponibles y de alta calidad adecuados para centros de datos y torres de telefonía celular se encuentra entre los vientos de cola estructurales a largo plazo para los REIT de centros de datos y torres de telefonía celular existentes.

Definiciones:

EBITDA: Las ganancias antes de intereses, impuestos, depreciación y amortización (EBITDA) son una medida del rendimiento operativo de una empresa. Básicamente, es una forma de evaluar el rendimiento de una empresa sin tener que tener en cuenta las decisiones financieras, las decisiones contables o los entornos fiscales.

S&P 500 Total Return Index: El índice incluye 500 empresas estadounidenses de primer nivel y tiene una cobertura de aproximadamente el 80 % de la capitalización del mercado estadounidense disponible.

Índice de precios al consumidor (IPC): el IPC mide el cambio medio en los precios que los consumidores pagan por una cesta definida de bienes y servicios.

Fondos ajustados de operaciones (AFFO): fondos ajustados de operaciones es una medida utilizada por los REIT, que es igual a los fondos de operaciones (funds from operations, FFO) del fideicomiso con ajustes realizados para gastos de capital recurrentes y costos de mantenimiento rutinario. Los FFO se calculan sumando la depreciación, amortización y pérdidas de las ventas de activos a las ganancias y luego restando cualquier ganancia de las ventas de activos y cualquier ingreso por intereses.