Estrategias de gestión de riesgos para un entorno de mercado volátil

A medida que persisten las presiones inflacionarias y la Reserva Federal (Fed) continúa su régimen de aumento de tasas, la incertidumbre económica se ha vuelto más prevalente, lo que dificulta la situación para los inversionistas. En el caso de las cuentas impulsadas por los ingresos, los instrumentos tradicionales como los bonos corporativos, gubernamentales y municipales han ofrecido el potencial de preservación del capital. Sin embargo, llegan a expensas de rendimientos más bajos y sensibilidad hacia los movimientos de las tasas de interés. Por otro lado, las acciones que pagan dividendos altos pueden generar mejores rendimientos y podrían ser menos sensibles a las tasas, pero también tienden a mostrar rangos más amplios de volatilidad. Teniendo en cuenta este trasfondo, es comprensible que los inversionistas puedan tener algunas reservas con respecto a cómo aumentan sus carteras. Las estrategias de gestión de riesgos que aprovechan las opciones, como las que existen en la suite de Global X, pueden proporcionar una solución alternativa para los inversionistas que buscan protección contra los movimientos bajistas en todo el mercado. En este informe, destacamos varias estrategias basadas en derivados de Global X que los inversionistas pueden querer considerar.

Conclusiones clave

- Los inversionistas centrados en los ingresos enfrentan decisiones difíciles de asignación de capital dada la incertidumbre persistente sobre la trayectoria de la Reserva Federal para controlar la inflación. Los temores a una recesión de ganancias están aumentando y la volatilidad del mercado sigue siendo elevada.

- Las estrategias de gestión de riesgos adaptadas en torno a las opciones han crecido en popularidad y, para los objetivos basados en resultados, hay varias soluciones disponibles para que los inversionistas reflejen sus puntos de vista o persigan sus metas.

- Las estrategias de opciones pueden tener un doble propósito. Para aquellos inversionistas que apuntan específicamente a la gestión de riesgos, incorporar compras cubiertas y ventas de protección en un solo vehículo puede servir como una estrategia de gestión de riesgos, ya sea para fines de ingresos o un objetivo de rendimiento total.

Cómo abordar los desafíos para los inversionistas de ingresos en el panorama actual

El entorno macroeconómico y la respuesta del mercado a un tono ligeramente agresivo de la Reserva Federal crean desafíos para los inversionistas orientados a los ingresos. Los datos que se publican a nivel mundial proporcionan señales discordantes, y el contexto en el que las personas e instituciones ahora se ven obligadas a operar respecto de las tasas representa el extremo opuesto del espectro, a comparación de lo que se ha experimentado en los últimos años. Los temas amplios del mercado, como suavizar los vientos en contra de la cadena de suministro global, proporcionan confianza en que hay cierto alivio en camino. Sin embargo, es posible que esto no se haga realidad hasta fines de 2023.

Otro aspecto que provoca incertidumbre para los inversionistas son los conjuntos de datos contradictorios como los que sugieren que los gastos de capital aumentarán un 6 % en 2023, aunque las empresas enfrentarán costos más altos.1 Específicamente, la presión en los márgenes de un mercado laboral en recuperación debería seguir siendo evidente después de que las tasas de participación laboral de EE. UU. registraran un 62,6 % en marzo de este año. Los datos publicados ese mes también mostraron que las solicitudes semanales de beneficios de desempleo cayeron, y el indicador de despidos también registró una fortaleza continua del mercado laboral. Sin duda, existen focos de debilidad debido, en parte, a los niveles recientemente elevados de inflación, pero en general la demanda de los consumidores estadounidenses sigue siendo sólida.

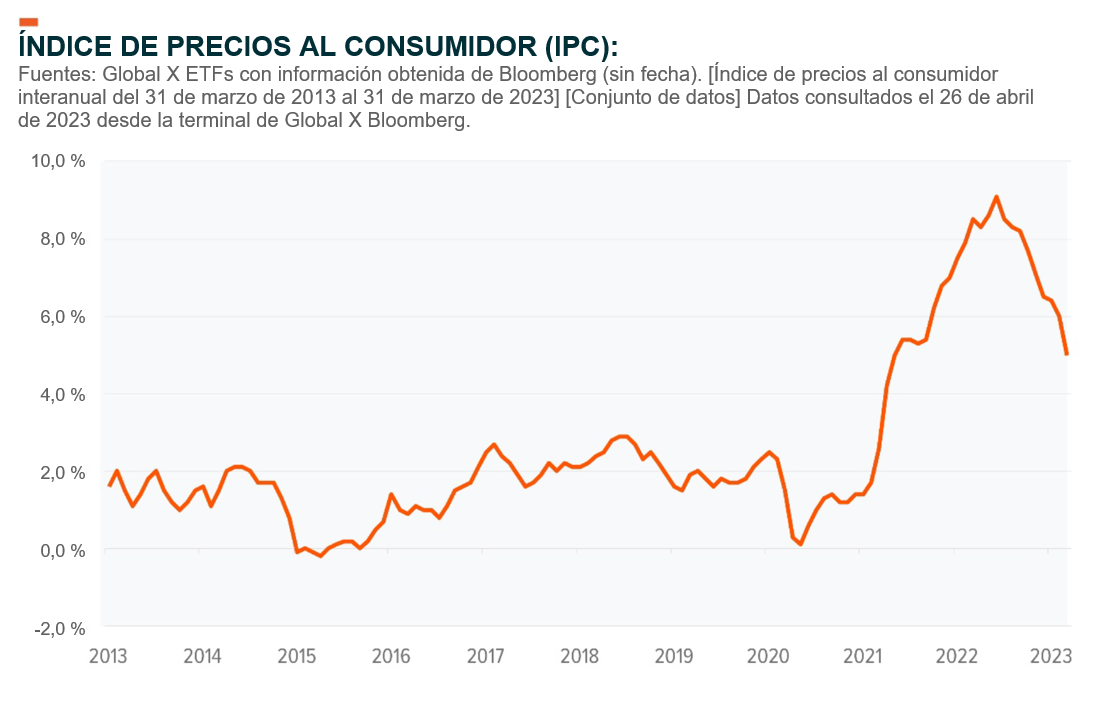

La duración de esta solidez del consumidor es una pregunta que está en la mente de la mayoría de los inversionistas. Los datos recientes han ilustrado el difícil camino por recorrer para la Reserva Federal, ya que el índice de precios al consumidor de abril bajó un 0,1 % intermensual, a 4,9 %. Aun así, esta cifra está muy por encima del objetivo de inflación del 2 % de la Reserva Federal. Mientras tanto, las presiones salariales y los elevados costos de insumos pueden dar lugar a una profunda contracción económica a medida que afectan al consumidor. Un descenso prolongado podría tener un impacto significativo en los ahorros y, en consecuencia, en los niveles de ingresos para los segmentos de edad avanzada.

Dado que las lecturas recientes del IPC actúan como recordatorio de que el camino hacia una inflación más baja no será una línea recta, la incertidumbre está en aumento. Los temores a un menor crecimiento económico han llevado a niveles más altos de volatilidad del mercado, como lo demuestra el Chicago Board Options Exchange Volatility Index o VIX. Este “índice del miedo” proverbial rastrea la volatilidad implícita del S&P 500, que suele subir marcadamente cuando el valor del S&P 500 cae.

Las opciones pueden ayudar a los inversionistas a navegar por los movimientos del mercado impulsados por eventos

Los intermediarios financieros han impulsado volúmenes más altos últimamente en un esfuerzo por capitalizar el aumento de las tasas de interés y los niveles más altos de volatilidad. La implementación de opciones de venta se ha vuelto particularmente popular para proporcionar un grado de protección contra la baja y cobertura contra los riesgos de la cartera. En 2022, la negociación de opciones de venta, que son contratos que le dan al tenedor el derecho, pero no la obligación, de vender un valor a un precio predeterminado dentro de un determinado período o en una fecha específica, aumentó en más del 30 % interanual.2 En el cuarto trimestre de 2022, los contratos a corto plazo aumentaron a medida que los contratos de compraventa dentro del dinero superaron la duplicación a casi el 11 % del volumen promedio diario de opciones de compra de acciones de un promedio multianual de alrededor del 5 %.3

En épocas recientes, los inversionistas han recurrido cada vez más a esta estrategia en preparación para eventos como comunicados de datos importantes y conferencias de prensa de los bancos centrales. Estos inversionistas a menudo venden sus posiciones poco después del evento, lo que contribuye a una mayor volatilidad del activo de referencia. Debido al aumento de la incertidumbre en torno al mercado, los inversionistas han hecho uso de opciones de compra a corto plazo en un esfuerzo por aprovechar las recuperaciones del mercado. En 2023, aproximadamente 46 millones de contratos cambiaron de manos en un día promedio al 10 de febrero de 2023, lo cual significa un aumento de alrededor del 12 % con respecto a 2022.4

Los inversionistas tienen muchas opciones al abordar la volatilidad

Diversos factores pueden provocar una turbulencia en el mercado. En los últimos años hemos visto la intervención de proyectos geopolíticos, el aumento de las tasas de interés e incluso eventos de tipo “cisne negro” como la pandemia de COVID. Aprovechar las estrategias de opciones multifuncionales que ofrecen cierto grado de protección contra las caídas puede representar un adición clave a una cartera cuando se intenta abordar estos riesgos sistemáticos. Las estrategias como las que describiremos a continuación también pueden generar una diversificación de acciones para carteras impulsadas por ingresos, que a menudo están infraponderadas en ciertos sectores de crecimiento como la tecnología.

Estrategias de ingresos de riesgos gestionados de Global X: cómo generar capital con un collar de crédito neto

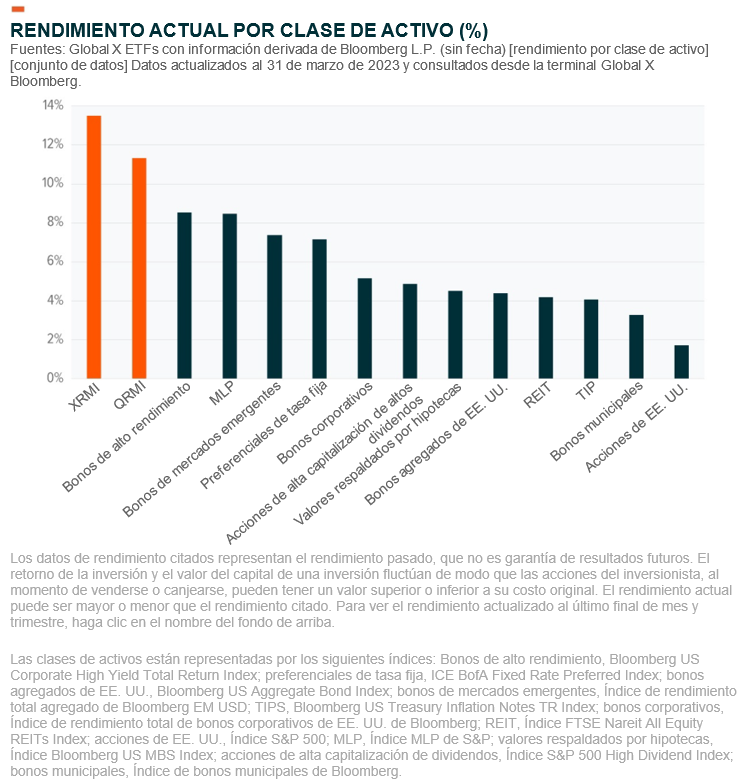

Las estrategias de opciones desnudas pueden proporcionar a los inversionistas una exposición apalancada a un instrumento subyacente. Sin embargo, conllevan un nivel elevado de riesgo. Las estrategias cubiertas por acciones pueden ayudar a limitar ese riesgo y, cuando se implementan en una estrategia multifacética como un collar de crédito neto, también pueden generar un componente de ingresos. El collar de crédito neto combina las propiedades de una opción de compra cubierta con una opción de venta de protección, donde las primas recibidas de la venta de las opciones de compra serán mayores que la prima que se paga al comprar las opciones de venta. Simultáneamente, posicionan al inversionista para asumir potencialmente menos pérdidas. A continuación, destacaremos cómo los rendimientos actuales proporcionados por los ETF de ingresos de riesgo gestionado de Global X, que aprovechan una estrategia de collar de crédito neto, se comparan con otras inversiones típicamente defensivas durante el período de doce meses.

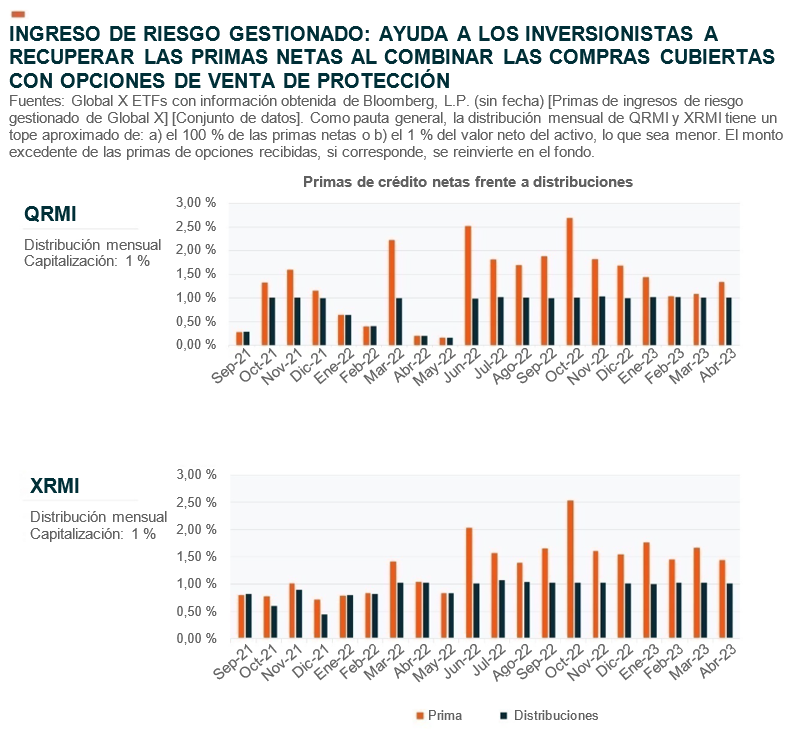

El Global X Nasdaq 100 Risk Managed Income ETF (QRMI) y el Global X S&P 500 Risk Managed Income ETF (XRMI) se adaptan al molde de una estrategia de collar de crédito neto al combinar las compras cubiertas con opciones de venta de protección. Tienen como objetivo recuperar las primas netas al poseer valores subyacentes de un índice de renta variable, luego vender opciones de compra at-the-money y comprar opciones de venta del 5 % fuera del dinero (OTM) en el mismo índice. Esta estrategia sacrifica algo de rendimiento. Sin embargo, debido a que busca generar un flujo de ingresos, puede servir como un complemento sólido para otras asignaciones de ingresos fijos.

Las distribuciones están sujetas a cambios.

QRMI y XRMI generalmente obtienen dividendos de las primas de acciones y opciones. Estos montos, libres de gastos, generalmente se transfieren a los accionistas como dividendos de los ingresos netos de la inversión. Ambos fondos obtienen ganancias de capital a partir de la emisión de opciones y obtienen ganancias o pérdidas de capital siempre que venden valores. Cualquier ganancia de capital neta a largo plazo se distribuye a los accionistas en forma de “distribuciones de ganancias de capital”. Una parte de la distribución puede incluir una devolución de capital. Esto no implica tasas para distribuciones futuras.

Estrategias de collar 95-110: cómo ayudan a los inversionistas a lograr rendimientos dentro de los límites

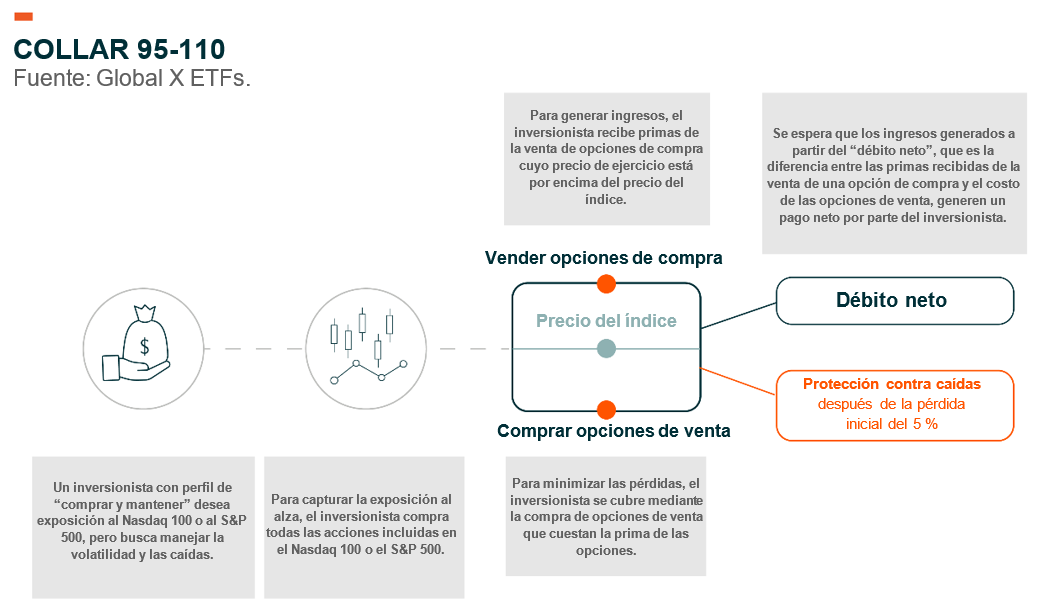

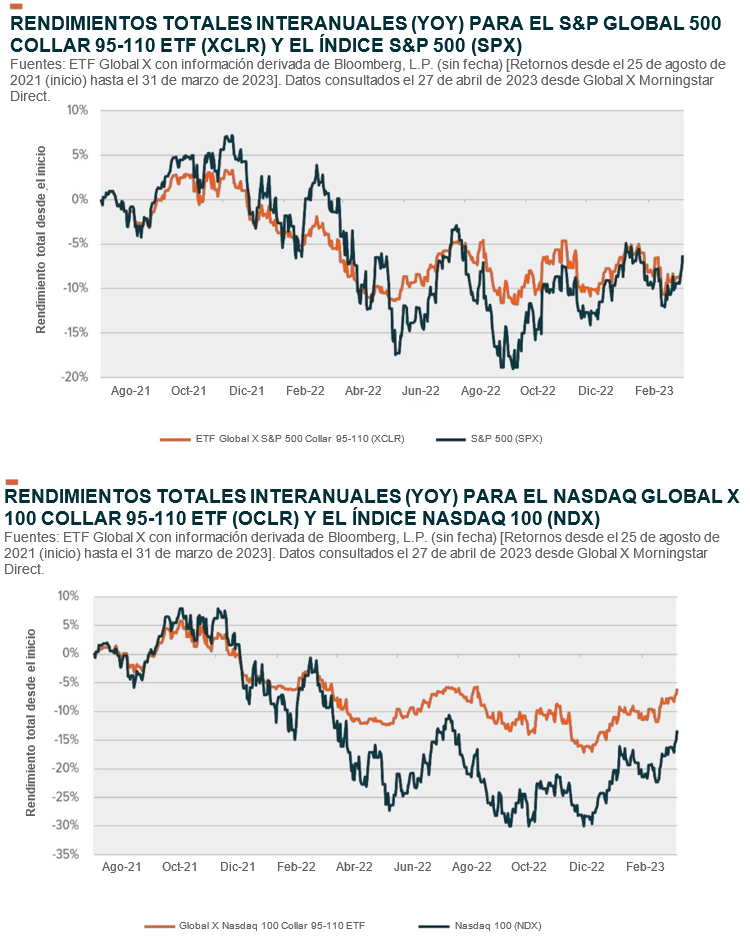

Las estrategias de collar también utilizan sus múltiples ramas para ayudar a los inversionistas a establecer sus expectativas. La estrategia de collar 95-110 empleada por Global X está específicamente diseñada para mitigar pérdidas de más del 5 %, mientras se obtiene exposición al 10 % de las ganancias potenciales sobre el activo subyacente. Una diferencia clave entre las estrategias de collar de 95-110 y las estrategias de collar de crédito neto es que las estrategias de 95-110 no siempre están diseñadas para generar ingresos. De hecho, el costo de la opción de la venta de protección puede exceder las primas recibidas de la venta de la opción de compra. Este diseño acerca la estrategia más a la gestión de riesgos que a la generación de ingresos. Dos ejemplos de estrategias de collar son el ETF Global X Nasdaq 100 Collar 95-110 (QCLR) y el ETF Global X S&P 500 Collar 95-110 (XCLR). Estos fondos compran el 5 % de opciones de venta OTM y, al mismo tiempo, venden el 10 % de opciones de compra OTM, lo que crea el collar.

Las estrategias de collar suelen adquirir el activo subyacente y superponen la compra de una opción de venta y la venta de una opción de compra sobre el mismo activo. La combinación de los beneficios para una venta protectora y un soporte de compra cubierta, o collares, ofrece ingresos entre un piso inferior y un tope superior a lo largo de los contratos de opción. En comparación con las estrategias de ingresos por riesgo que son collares de crédito neto, estas estrategias 95-110 crean un débito neto porque cuestan capital para ser implementadas.

Los rendimientos del fondo representan los rendimientos del VNA. Los datos de rendimiento citados representan el rendimiento pasado, que no es garantía de resultados futuros. El retorno de la inversión y el valor del capital de una inversión fluctúan de modo que las acciones del inversionista, al momento de venderse o canjearse, pueden tener un valor superior o inferior a su costo original. El rendimiento actual puede ser mayor o menor que el rendimiento citado. Para ver el rendimiento actualizado al último final de mes y trimestre, haga clic en el nombre del fondo de arriba.

Conclusión: las opciones son una herramienta sólida para la gestión de riesgos que ofrecen un potencial de ingresos diversificados

El entorno de tasas de interés ultrabajas que precedió al ciclo de aumento actual dejó una escasez de mecanismos de inversión significativos que generan ingresos. Ahora, los inversionistas deben gestionar el riesgo y la volatilidad que acompaña a un trasfondo macroeconómico caracterizado por una alta inflación y la respuesta de las tasas de la Reserva Federal. En medio de esta turbulencia, creemos que las estrategias de ingresos de riesgo gestionado y opciones de collar pueden ser apropiadas para ciertos inversionistas. Estas estrategias ofrecen una oportunidad para crear ingresos diversificados y, al mismo tiempo, reducir la exposición a las acciones y los riesgos asociados que estas conllevan.