Actualización sobre el uranio: cuando las políticas públicas y las demandas del sector privado se alinean

A medida que crece una gran cantidad de iniciativas relativas a la inteligencia artificial (IA), también crece la demanda por contar con centros de datos mundiales e hiperescaladores. Para el año 2026, se proyecta que estos centros mundiales consumirán la misma energía que el país entero de Japón, lo que demuestra una necesidad inminente de contar con soluciones energéticas a largo plazo.1 Es posible que la energía nuclear esté preparada para jugar un rol fundamental. El mercado del uranio, en especial, el combustible nuclear, ya enfrenta limitaciones de oferta, lo que genera un problema tanto para proveedores como para compradores. Las políticas públicas mundiales, en especial, las recientes políticas estadounidenses, pueden reducir aún más la carga para la construcción de un reactor nuclear.

Conclusiones clave

- Gracias a su historial de confiabilidad, la energía nuclear se comienza a considerar como la solución óptima para satisfacer las masivas demandas energéticas que plantea la expansión de las tecnologías de inteligencia artificial.

- La industria nuclear ya se enfrenta a desafíos de oferta y demanda. Los factores geopolíticos que impulsan la demanda renovada de las empresas de servicios públicos también pueden exacerbar estos problemas.

- En los EE. UU., la energía nuclear ha generado un apoyo bipartidista, a causa de la aprobación reciente de leyes que apuntan a expandir la capacidad nuclear de la flota de reactores más grande del mundo.

Las necesidades energéticas que plantea la IA nos enfrenta a nuevos desafíos

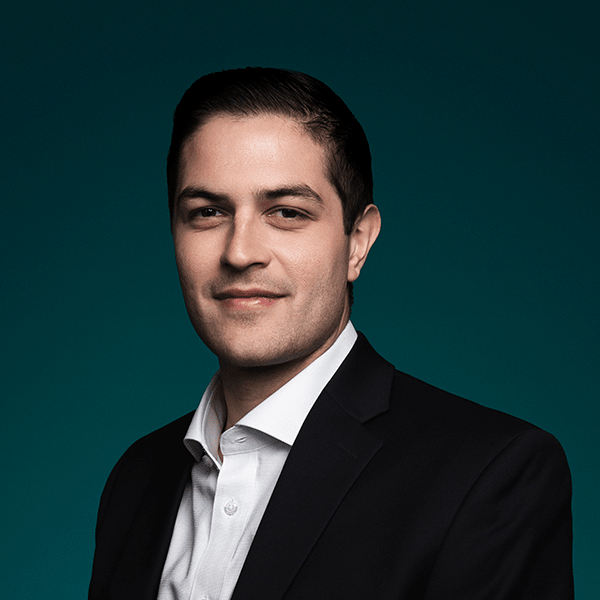

La creciente presencia de la IA en los centros de datos genera un aumento en las densidades de alimentación, lo que requiere que las empresas emergentes de IA, los emprendimientos, los proveedores de colocación y los gigantes de internet tengan que adaptar el diseño y la gestión de sus centros de datos.2 Se proyecta un crecimiento en la demanda energética de EE. UU. que alcanzaría una tasa de crecimiento anual compuesto (compound annual growth rate, CAGR) del 2,4 % para 2030, en comparación con casi un 0 % de crecimiento en la última década.3 Se espera que los centros de datos representen 0,9 puntos porcentuales de este crecimiento.4 Se proyecta que el porcentaje del consumo energético de la IA expresado en un porcentaje del total de la energía de un centro de datos crezca de un 8 % a un rango potencial entre 15 % y 20 % para 2030, lo que representa una CAGR del 25-33 %.5 Las potenciales necesidades energéticas no tienen precedente y se estima que los hiperescaladores consuman 200 000 millones de USD en gastos de capital en 2024 solo para satisfacer los objetivos de la IA y del clima en simultáneo.6

La confiabilidad de los reactores nucleares como fuente de energía limpia ya se está aprovechando. Debido a que los factores de capacidad (medida de confiabilidad) exceden el 90 %, la energía nuclear se posiciona visiblemente en el debate sobre la infraestructura de la IA ya que los centros de datos operan prácticamente las 24 horas del día, los 7 días de la semana.7

Los hiperescaladores, los propietarios de centros de datos y las empresas de servicios públicos tomaron medidas para afrontar estos problemas crecientes. Talen Energy vendió un campo de 1200 acres impulsado por una planta nuclear de 2,5 GW a Amazon Web Services (AWS) por 650 millones de USD.8 Además, Amazon presentó la documentación para la adquisición del campo de centros de datos en el condado de Louisa, Virginia, que colinda con la central nuclear de North Anna.9 Constellation Energy accedió a suministrar hasta el 35 % de la energía a Boydton, el centro de datos de Microsoft en Virginia, mediante energía nuclear.10 Mientras tanto, Equinix se convirtió en el primer colocador de Fideicomiso de inversión inmobiliaria (Real estate investment trust, REIT) de centros de datos en celebrar un acuerdo con un pequeño reactor modular (small modular nuclear reactor, SMR) en un paso hacia la integración de la energía nuclear mediante un acuerdo previo con Oklo para acceder a un máximo de 500 MW de energía nuclear.11

Las necesidades de uranio para ofrecer soluciones a los centros de datos y la IA pueden exacerbar el déficit ya existente

Las mineras de uranio son un componente esencial en la cadena de suministro nuclear, dada la importancia del octaóxido de triuranio (U3O8) como fuente de combustible principal para los reactores nucleares. La guerra en Ucrania generó un cambio drástico en la política nuclear nacional de los países del Occidente, ya que Europa y EE. UU. apuntan a diversificar sus fuentes de energía y reducir la dependencia de los recursos naturales rusos. En consecuencia, se desaceleró el cierre de los reactores en el mundo y aumentó la construcción de nuevas plantas nucleares.12,13 Las empresas de servicios públicos están conscientes de la situación que plantean los cambios en el sector privado y público, y esperan que se haga uso de otras fuentes de energía renovable, entre las cuales se presenta la nuclear como una solución importante.14 Las minas de uranio podrían beneficiarse de la demanda creciente que puede ofrecer un mejor precio de la energía y un precio elevado para el U3O8.

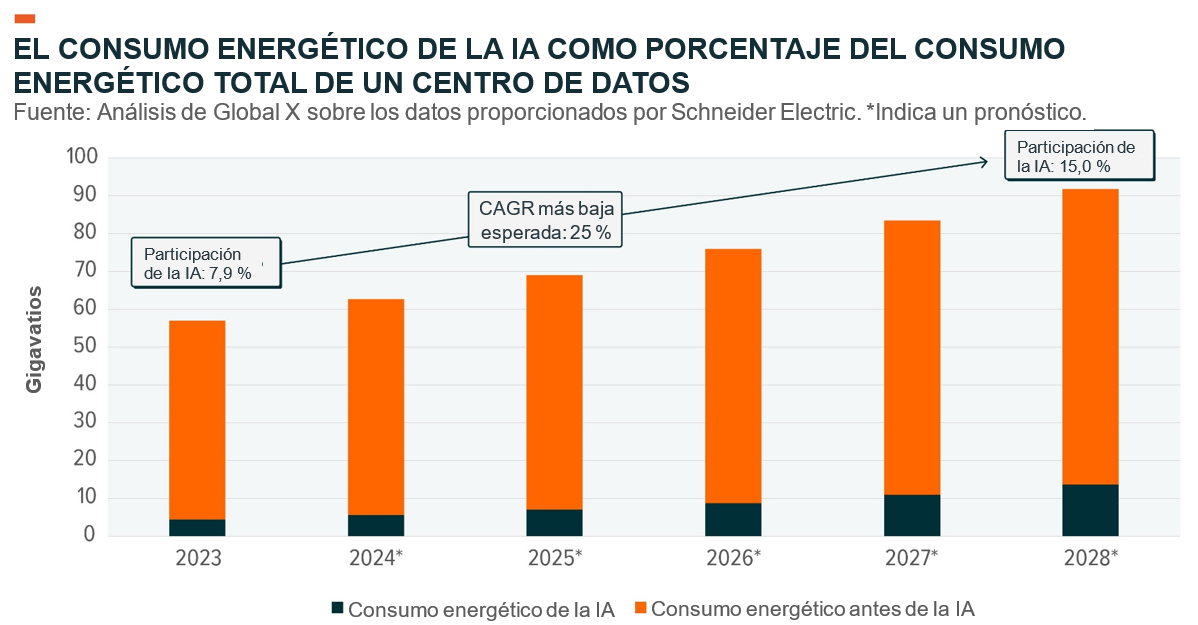

En el gráfico a continuación, se indica el equilibrio entre oferta y demanda del mercado de uranio con y sin el inventario de los servicios públicos. Si asumimos que el reabastecimiento de los servicios públicos se hará más intenso en los próximos años, el mercado podría tardar hasta 2029 en alcanzar el equilibrio nuevamente.

Se espera que la producción esté impulsada principalmente por empresas canadienses, estadounidenses y australianas.15 Expandir la producción dentro de las minas existentes podría ser la solución más efectiva en tiempo y costos. Durante el informe de ganancias del segundo trimestre de 2024, Cameco reafirmó el anuncio del primer trimestre de extender la vida de la mina Cigar Lake hasta el año 2036.16 Además, anticipa que la producción en McArthur River/Key Lake se expandirá de 18 millones de libras a 25 millones de libras.17 Por otro lado, Kazatomprom, el principal productor de uranio del mundo, recientemente aumentó su directriz de producción del 2024 a un 6 % del primer trimestre de 2024 al segundo trimestre de 2024.18 Las asociaciones de exploración minera de uranio con integrantes de larga y corta experiencia combinadas con revisiones regulatorias continuas son cruciales para aprovechar las reservas existentes, además de que constituyen soluciones a largo plazo.19,20

La demanda nuclear reprimida parece ser un fenómeno mundial. Durante la 28.ª Conferencia de las Partes (COP) de Naciones Unidas, 25 países anunciaron su ambición de triplicar la capacidad nuclear para 2050.21 Alcanzar ese objetivo requerirá una reforma política importante, innovación financiera y construcción intensificada. Se espera que China continental lidere el cambio, ya que la energía nuclear podría significar el 10 % de la generación eléctrica total para 2035.22 Francia anticipa que construirá seis nuevos reactores para 2035 y Japón anunció como objetivo que la energía nuclear represente el 22 % del conjunto energético del país para 2030, un aumento del 9 % registrado en 2023.23,24 Los EE. UU. también se suma a la acción.

La capacidad y desarrollo nuclear de los EE. UU. es en gran medida un asunto bipartidario

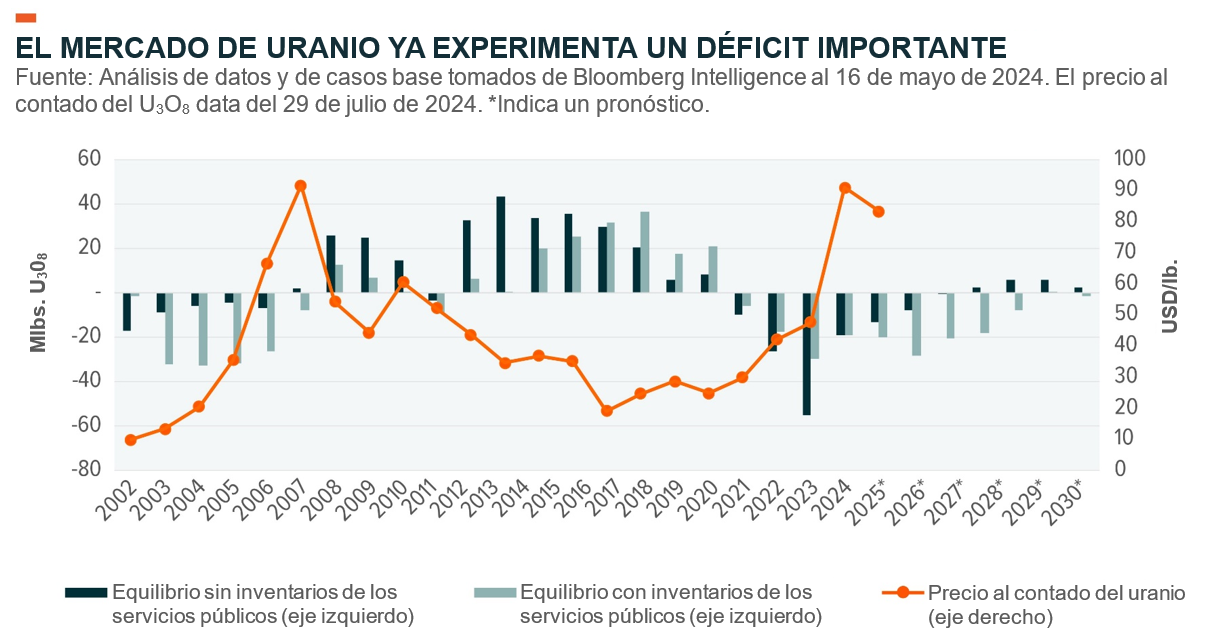

En la actualidad, los EE. UU. opera la flota más grande de reactores nucleares de uso comercial, pero no tiene reactores nuevos en fase de construcción.24 Las políticas aprobadas durante los últimos años tenían como objetivo revertir esta situación al optimizar procesos y eliminar barreras para la incorporación de nuevas tecnologías, como es el caso de los reactores modulares pequeños (SMR). Este se considera un asunto bipartidario, y la mayoría de los paquetes legislativos aprobados recientemente que impactaron en el sector de la energía nuclear se aprobaron mediante voto por aclamación o casi por consenso unánime.25,26,27,28,29,30

La guerra en Ucrania impulsó el cambio de estrategia en la política de energía nuclear de los EE. UU. Los EE. UU. está eliminando de manera efectiva a Rusia como su principal fuente de uranio con bajo enriquecimiento no irradiado para 2028 (35 % de las importaciones totales de EE. UU.) mediante la Ley de Prohibición de las Importaciones de Uranio de Rusia, al mismo tiempo que desbloquea 2700 millones de USD en nuevas asignaciones del Congreso.31,32 La Ley de Aceleración del Despliegue de Energía Nuclear Versátil y Avanzada para Energía Limpia (Accelerated Deployment of Versatile, Advanced Nuclear for Clean Energy, ADVANCE), que se promulgó gracias al presidente Biden, se construye sobre las leyes previas promulgadas durante la Administración de Trump. La ley tiene como objetivo aumentar la competencia y reducir ciertas tarifas para la solicitud de licencias, al mismo tiempo que se autoriza mayor personal para acelerar los procesos administrativos y acortar el tiempo de entrada en servicio de los reactores. Los productores de uranio con capacidades de conversión, las empresas que hacen enriquecimiento de uranio y los fabricantes de componentes para los reactores son los potenciales beneficiarios.

Conclusión: las acciones relativas a productores y componentes de uranio plantean un marco interesante

El mercado del uranio ya enfrenta un déficit significativo mientras se le presentan nuevas oportunidades gracias a los avances en la tecnología de inteligencia artificial y las decisiones de las políticas públicas mundiales. En la actualidad, los EE. UU. ha tenido una postura agresiva en la promulgación de nuevas leyes que apuntan a revitalizar la industria de la energía nuclear y a fomentar las innovaciones que trazarían una nueva etapa en la producción de la energía nuclear. Es posible que los mercados al contado del U3O8 estén incluyendo en sus cuentas esta proyección de la demanda, y las mineras de uranio parecen tomar nota del asunto. Dado que ofrecen correlaciones más bajas tanto en las acciones mundiales (0,54) como el mercado más amplio de materias primas (0,42), las mineras de uranio y los productores de componentes nucleares ofrecen beneficios interesantes y de diversificación de cartera en un mercado preparado para crecer.33

Glosario

Índice Solactive Global Uranium & Nuclear Components Total Return Index: seguimiento de los movimientos de precio en las acciones de las empresas que están activas en la industria del uranio (o que se espera lo estén en el futuro cercano). Esto incluye, en especial, a las mineras de uranio, la exploración, las inversiones en uranio y las tecnologías relacionadas con la industria del uranio. El índice incluirá un mínimo de 20 componentes en cada reequilibrio.

Índice MSCI ACWI Net Return Index: mide el rendimiento de los segmentos de alta y mediana capitalización de todos los mercados de país. Se pondera por capitalización de mercado ajustada por flotación libre.

Índice S&P GSCI Total Return Index: mide el rendimiento de los movimientos generales de precios y la inflación en la economía mundial. Está diseñado para poder invertir ya que incluye los futuros sobre materias primas con mayor liquidez y brinda diversificación con una baja correlación respecto a otra clase de activos.

Octaóxido de triuranio: compuesto de uranio que se representa con la fórmula química U3O8. Es una de las formas de óxido de uranio más estables y es material clave en el ciclo nuclear.

Correlación: medida estadística que describe la extensión en la que dos variables se relacionan linealmente. Indica la fuerza y dirección de una relación lineal entre dos variables y rangos entres -1 y 1.