Comentario trimestral sobre ingresos: estrategias de compra cubierta como una solución de ingresos atractiva

Las perspectivas de ingresos de Global X para el tercer trimestre de 2023 se pueden ver aquí. El objetivo de este informe es ofrecer datos y perspectivas macroeconómicas en varias clases de activos y estrategias orientadas a los ingresos.

El trimestre pasado analizamos nuestras ideas sobre el potencial de una reversión en la política monetaria. Desde entonces, la Reserva Federal (Fed) anunció recientemente una pausa en los aumentos de las tasas de interés durante su reunión de junio de 2023 con el potencial de futuros aumentos de las tasas en 2023 en caso de que las condiciones económicas y sus propios análisis de datos indiquen que es prudente hacerlo.1 Los mercados de renta variable han experimentado un sentimiento positivo, pero el liderazgo estrecho de los grandes nombres tecnológicos está generando inquietudes sobre la amplitud del mercado. Creemos que la venta de opciones de compra sobre las principales exposiciones del índice de renta variable para los inversionistas puede complementar los ingresos y mitigar algunas de las preocupaciones del mercado a la baja a través de las primas recibidas de la venta de opciones de compra.

Conclusiones clave

- Los mercados bursátiles de EE. UU. mostraron resiliencia en el primer semestre de 2023, principalmente impulsados por algunos líderes clave. Esto dejó a algunos inversionistas en una posible encrucijada en cuanto al posible avance de los mercados de ahora en adelante.

- Los inversionistas que buscan limitar la volatilidad potencial del mercado mientras gozan de la oportunidad de obtener un nivel de participación alcista pueden encontrar que resulta atractivo (desde el punto de vista del potencial de rendimiento total) vender opciones de compra de índices de renta variable sobre un cierto porcentaje de los activos de una cartera con posiciones largas mientras mantienen los valores dentro de ese índice, lo que a veces se conoce como una estrategia de compra cubierta y crecimiento.

- Aun cuando los mercados de renta variable han registrado tendencias más altas, los inversionistas de ingresos han recurrido a las estrategias de venta de opciones de compra totalmente cubiertas como una estrategia útil debido al nivel potencial de ingresos y la amortiguación de las primas recibidas.

El rendimiento superior del mercado de renta variable en lo que va del 2023 se ha concentrado

Si bien creemos que hemos llegado al final del ciclo de ajuste de tasas, aún se sienten las secuelas económicas. Según un informe reciente de junio, el índice de fabricación del Instituto para la Gestión de la Cadena de Suministro (Institute for Supply Chain Management, ISM) registró su octavo mes consecutivo de contracción.2 De los cinco subíndices utilizados para calcular el índice de gerentes de compras (Purchasing Managers Index PMI), todos ellos también estaban en territorio de contracción. Sin embargo, el producto interno bruto (PIB) real (ajustado por la inflación) aumentó con una estimación más reciente del 2 % que superó el pronóstico medio de la Reserva Federal de Filadelfia del primer trimestre de 2023 de solo el 0,6 %.34 A medida que nos acercamos a la temporada de ganancias del segundo trimestre de 2023, la cantidad de empresas del S&P 500 que emiten previsiones positivas de ganancias está en su nivel más alto (45 empresas) desde el tercer trimestre de 2021 (56 empresas) y potencialmente significa la posibilidad de un aterrizaje suave.5

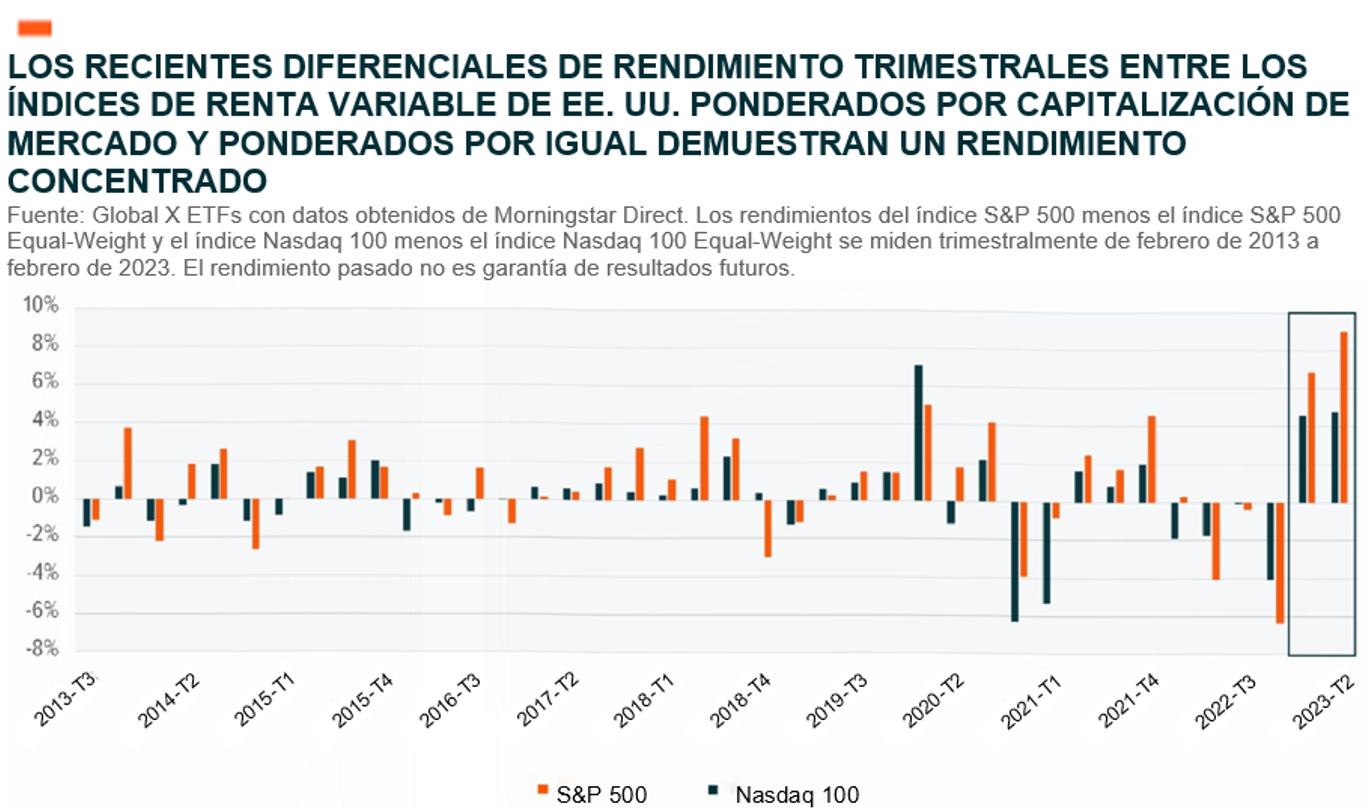

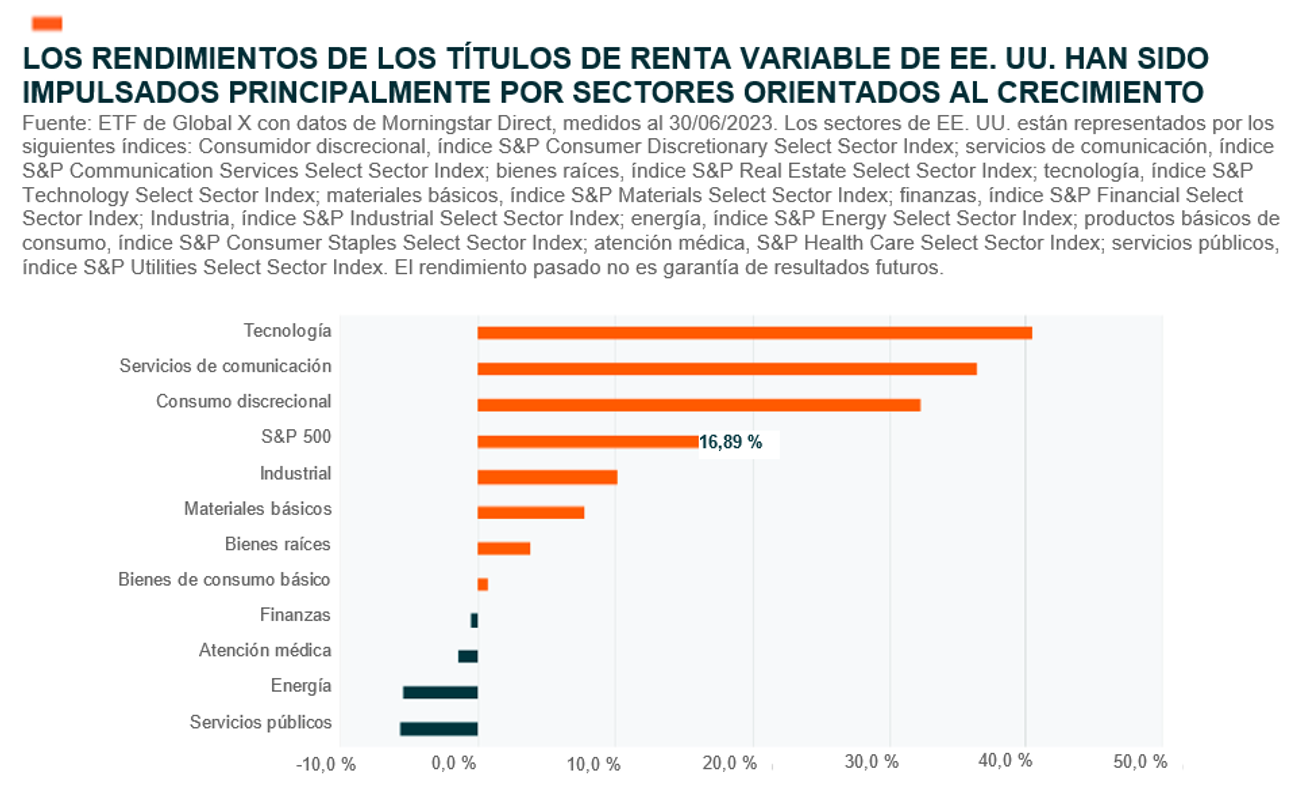

Las tasas de interés en niveles máximos y los recientes avances en tecnología de inteligencia artificial fueron catalizadores clave para el rendimiento del mercado bursátil de EE. UU. en la primera mitad del año con rendimientos totales del S&P 500 de 16.89 % y 39.35 % para el índice Nasdaq 100.6 Respaldados por las grandes empresas multinacionales, los 10 principales componentes del S&P 500 (SPX) y el Nasdaq 100 (NDX) impulsaron el 73 % y el 80 % de los rendimientos del año hasta la fecha, respectivamente.7 Reflejando una situación similar, los diferenciales de rendimiento trimestrales entre estos índices tradicionalmente ponderados de capitalización bursátil a sus contrapartes de índices con ponderación por igual han estado en sus niveles más altos durante la última década. Esto ha impulsado una cierta preocupación en cuanto a la sostenibilidad del rendimiento superior del mercado de valores para el resto de 2023.

Una estrategia de opción de compra cubierta y crecimiento ofrece un equilibrio entre los ingresos y el potencial de crecimiento

Al entrar en la segunda mitad de 2023, es probable que los inversionistas deseen adoptar un enfoque más equilibrado para las carteras de renta variable a medida que aumentan las incertidumbres. Las empresas que distribuyen dividendos altos o que han demostrado un crecimiento de dividendos en un plazo predeterminado y rezagado parecen atractivas, pero también se inclinan lejos de los sectores de renta variable de estilo de crecimiento, como la tecnología, un sector clave que ha impulsado los rendimientos en lo que va del año.

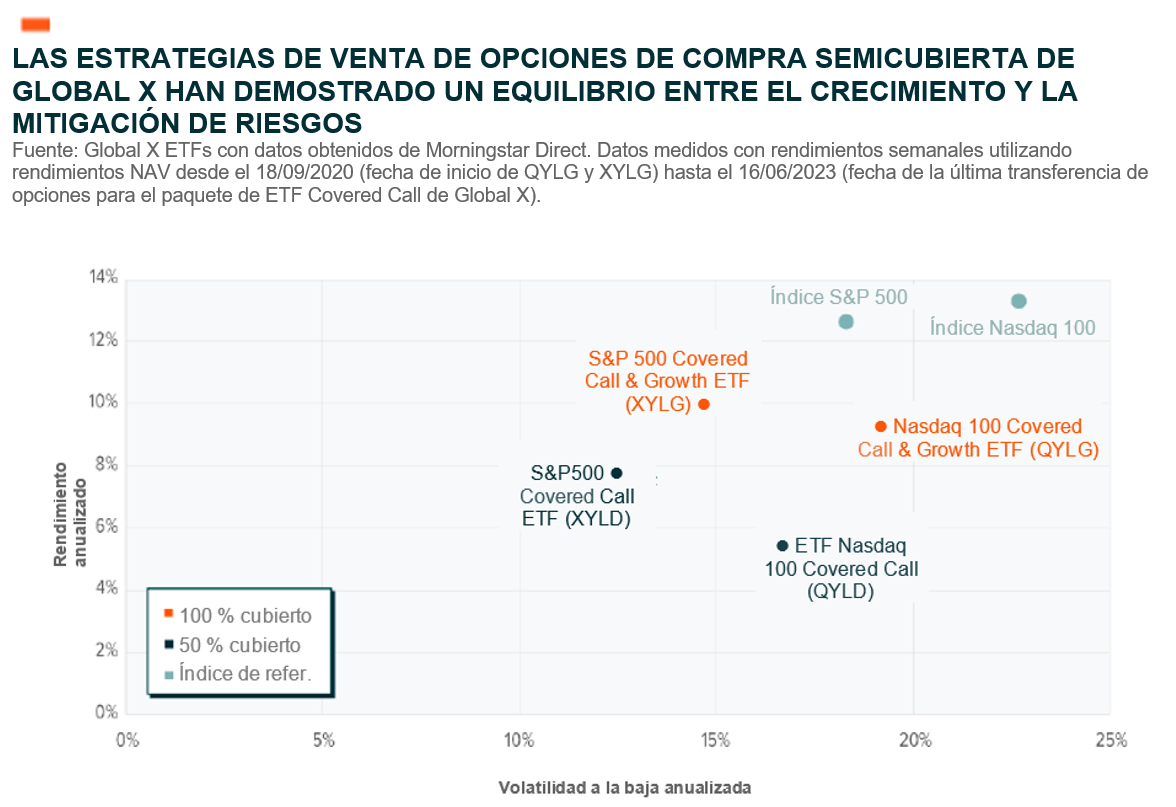

Una alternativa puede ser una estrategia de venta que busque vender opciones de compra sobre la mitad de una cartera en la que ya mantiene una larga exposición, también conocida como estrategia de compra cubierta y crecimiento. La intención principal de dicha estrategia es proporcionar ingresos de opción y características de cobertura mientras se ofrece simultáneamente un potencial alcista en el activo o índice de referencia especificado. Por ejemplo, las estrategias de compra cubierta y crecimiento insignia de Global X, QYLG y XYLG, venden opciones de compra cubierta “en el dinero” (at-the-money, ATM) sobre el 50 % de los activos de su cartera respectiva mientras mantienen sin cobertura al 50 % restante de la cartera. Por lo tanto, estas estrategias tienen el potencial de obtener la mitad del beneficio de los índices de renta variable conocidos, el Nasdaq 100 (para QYLG) y el S&P 500 (para XYLG) con un atractivo potencial de rendimiento mientras mantienen un nivel de exposición a sectores que generalmente no se encuentran dentro de las estrategias de búsqueda de dividendos altos.

Los datos de rendimiento citados representan el rendimiento pasado. El rendimiento pasado no es garantía de resultados futuros. El retorno de la inversión y el valor del capital de una inversión fluctúan de modo que las acciones del inversionista, al momento de venderse o canjearse, pueden tener un valor superior o inferior a su precio original y el rendimiento actual puede ser inferior o superior al rendimiento citado. Para ver el rendimiento actualizado al último final de mes y trimestre, haga clic en las páginas web del fondo que se enlazan arriba.

Si los mercados bursátiles más amplios de EE. UU. siguen registrando una tendencia al alza, se esperaría que estrategias como estas mantengan el 50 % de su índice de referencia al alza más cualquier prima cobrada de su estrategia de venta de opciones de compra. QYLG y XYLG también han demostrado niveles más bajos de volatilidad bajista (una medición del riesgo de cola) que sus índices de referencia, y pueden proporcionar un nivel de gestión de riesgos en caso de que los mercados de renta variable reviertan el curso que hemos visto en los últimos 6 meses.

El rendimiento pasado no es garantía de resultados futuros. Los rendimientos NAV no representan los rendimientos que recibiría si negociara acciones en la bolsa.

Las estrategias de venta de opciones de Global X que enfatizan un mayor potencial de ingresos continúan viendo una demanda elevada

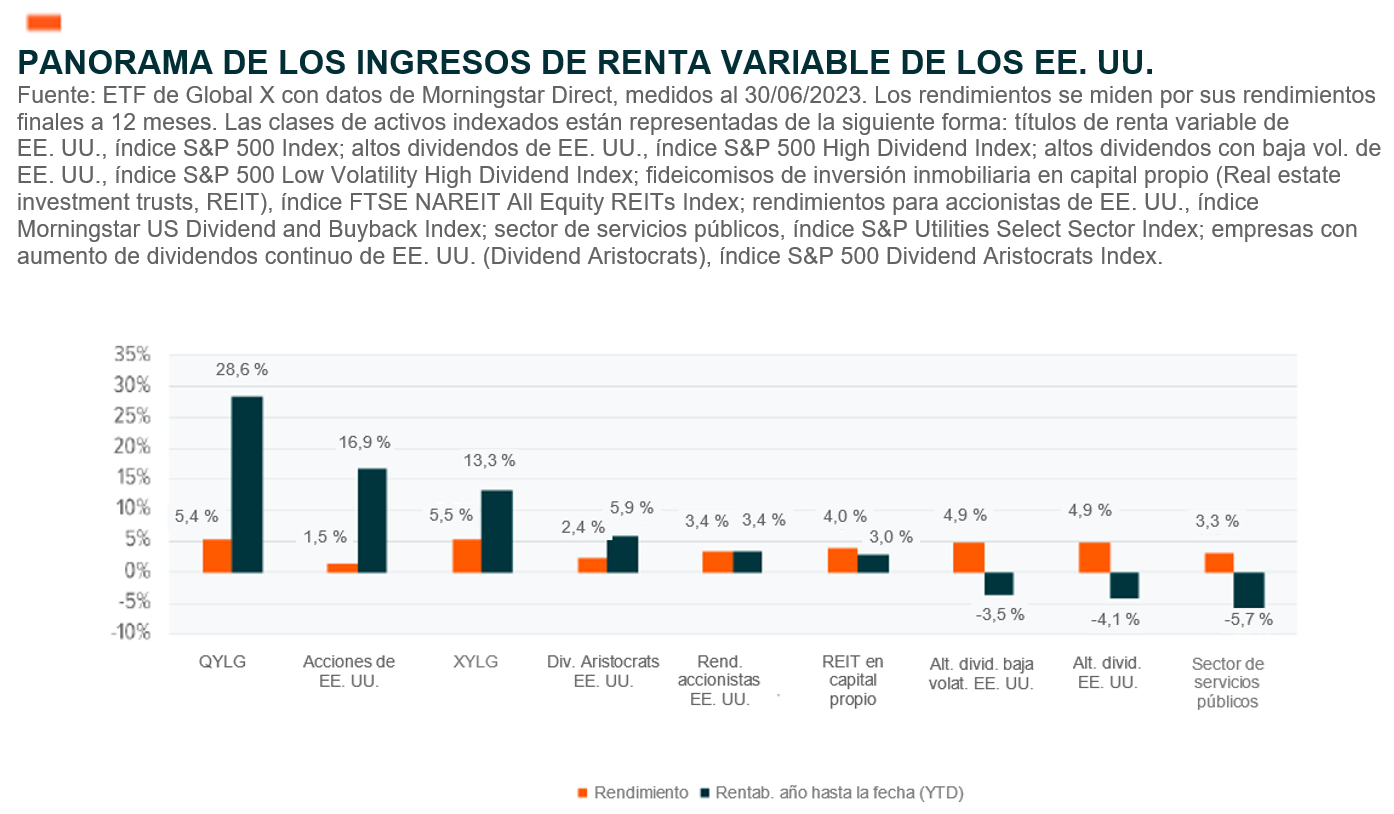

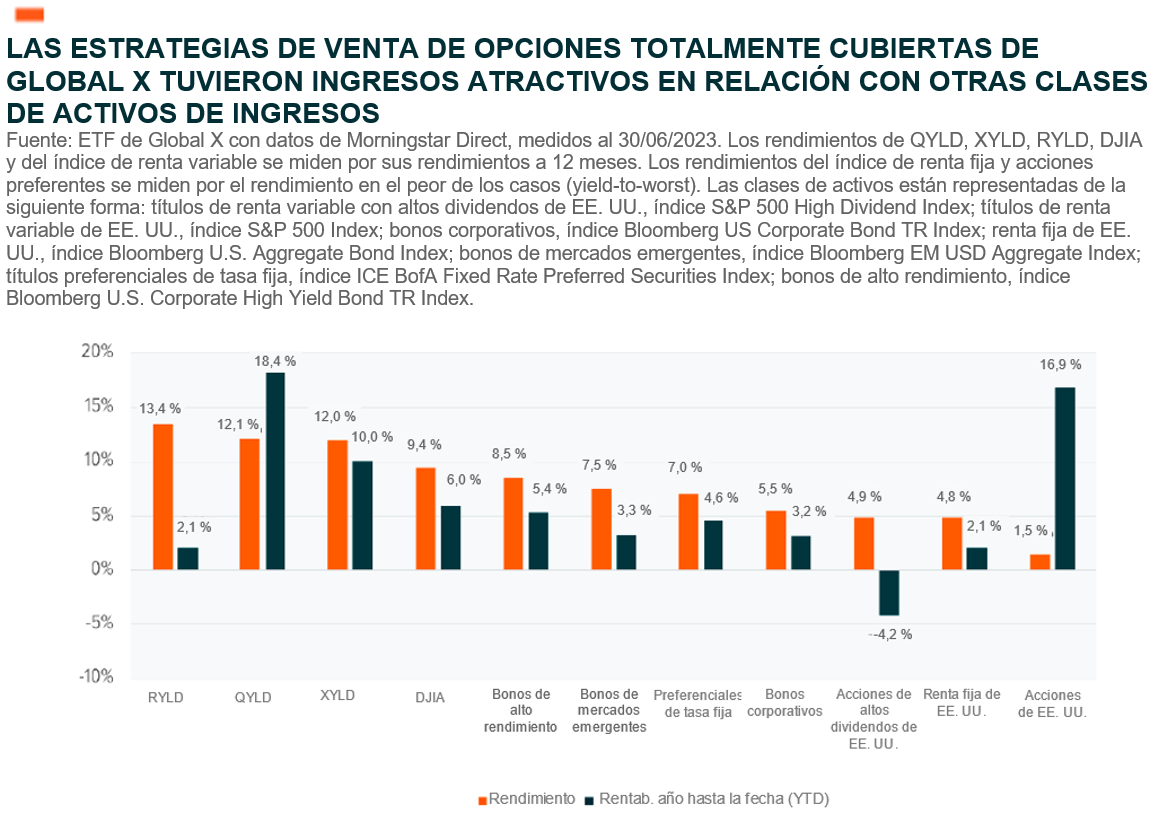

Como explicamos en nuestro último comentario de compras cubiertas, la volatilidad implícita, un determinante clave de las primas de opción, ha estado disminuyendo este año. Si bien esto ha llevado a que se reciban primas más bajas, al vender opciones de compra “at-the-money” en el 100 % de sus carteras con posiciones largas, las estrategias como QYLD (Nasdaq 100), XYLD (S&P 500), DJIA (Dow 30) y RYLD (Russell 2000) pueden brindar un potencial de primas elevado en relación con una estrategia de compra cubierta y crecimiento en los mismos índices de referencia. Esto se ha traducido en rendimientos relativamente atractivos para las estrategias de venta de opciones totalmente cubiertas en comparación con diferentes segmentos de renta variable y renta fija.

Los datos de rendimiento citados representan el rendimiento pasado. El rendimiento pasado no es garantía de resultados futuros.

El retorno de la inversión y el valor del capital de una inversión fluctúan de modo que las acciones del inversionista, al momento de venderse o canjearse, pueden tener un valor superior o inferior a su precio original y el rendimiento actual puede ser inferior o superior al rendimiento citado. Para ver el rendimiento actualizado al último final de mes y trimestre, haga clic en las páginas web del fondo que se enlazan arriba.

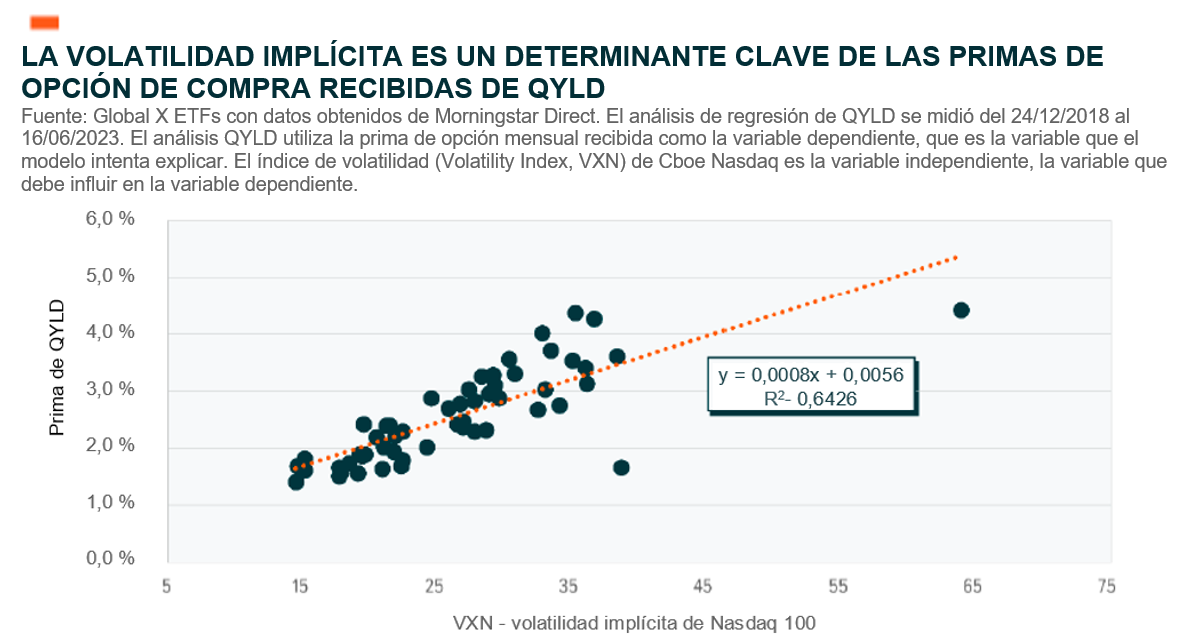

Las estrategias de compra cubierta generalmente generan la mayor parte de sus ingresos a partir de fuentes que no están asociadas con inversiones tradicionales orientadas a los ingresos, como valores de renta fija, cuyos ingresos se determinan principalmente por el nivel de las tasas de interés, y acciones de dividendos, cuyos ingresos se ven influenciados por la salud financiera de la compañía que emite las acciones. Por otro lado, las primas de opciones históricamente dependen en gran medida en el nivel de volatilidad implícita del activo subyacente.

Utilizando un análisis de regresión lineal, un modelo estadístico utilizado para explicar la relación entre dos variables, podemos ver esta conexión entre las primas de QYLD y la volatilidad implícita de Nasdaq 100 a partir del coeficiente de determinación computado (R2). Este poder predictivo de la volatilidad implícita de un índice se visualiza aún más por la línea de “mejor ajuste”, que se modela a partir de la ecuación establecida en el gráfico.

Encontramos un R2 significativo para XYLD (0,6352) y RYLD (0,8029) al realizar análisis de regresión similares, lo que demuestra la importancia de la volatilidad implícita en los precios de las opciones en 3 índices diferentes. Esta dinámica generalmente ocurre dado que la volatilidad implícita es en sí misma una métrica prospectiva que se calcula en función de la demanda de opciones del mercado. Por lo tanto, a medida que aumenta esta demanda, también deberían aumentar las primas de las opciones.

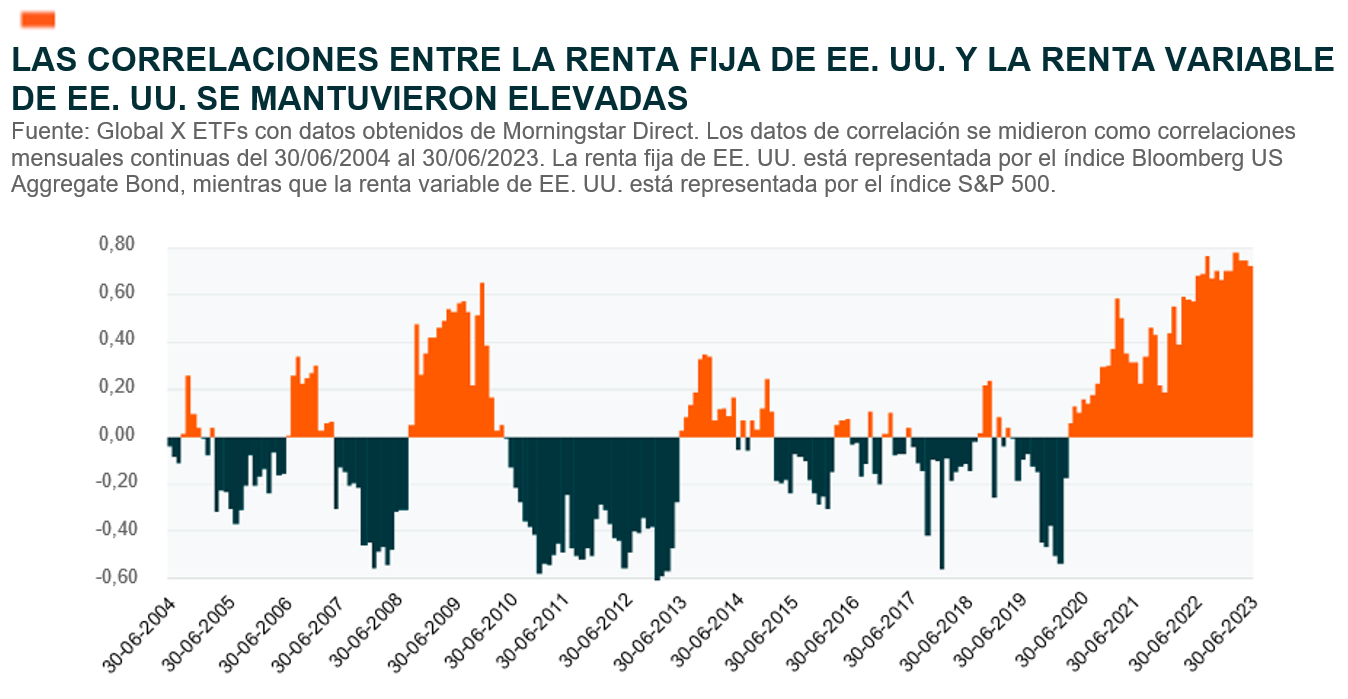

El impulso del flujo del fondo de venta de opciones cubiertas ha sido fuerte, con flujos netos de 16.450 millones USD en lo que va del año. Creemos que esto se debe principalmente al potencial de ingresos, pero también al potencial de reducción del riesgo.8 Vender más opciones de compra en un porcentaje mayor de los activos de una cartera con posiciones largas puede aumentar el potencial de reducción del riesgo, si todo se mantiene igual, ya que se espera recibir más primas para compensar las pérdidas bajistas. Esto puede hacer que una estrategia de venta de opciones de compra que cubra el 100 % de sus activos netos con compras cubiertas resulte atractiva y complementaria a las asignaciones de activos tradicionales, ya que la renta variable y la renta fija de EE. UU. parecen estar cotizando con las correlaciones más altas que hemos visto en las últimas dos décadas.

Conclusión: las compras cubiertas pueden aumentar la versatilidad de la cartera

La primera mitad de este año ha dejado sorprendidos a algunos inversionistas, ya que las estimaciones de consenso indicaron una probabilidad del 65 % de una recesión en EE. UU. en los próximos 12 meses, a principios de 2023.9 Desde entonces, los economistas han revisado estos pronósticos a la baja, ya que la tasa de desempleo de EE. UU. se mantiene por debajo del 4 %.10 Sin embargo, se han planteado inquietudes sobre la amplitud del mercado de renta variable y hay dudas de si la recuperación posterior puede continuar avanzando. Si bien estamos de acuerdo en que existe la posibilidad de un aterrizaje económico suave, los inversionistas cautelosos en cuanto a los ingresos pueden descubrir que una estrategia de compra cubierta y crecimiento es un enfoque equilibrado tanto para el potencial alcista como para los ingresos, que puede mitigar potencialmente los niveles de riesgo bajista. Los inversionistas que priorizan los ingresos sobre el rendimiento total pueden descubrir que las estrategias de compra cubierta que llevan a cabo una estrategia de venta de opciones de compra sobre el 100 % de los activos de una cartera resultan atractivas en el entorno actual, ya que la volatilidad decreciente puede impulsar el rendimiento total.