Comprensión del panorama de ingresos para las estrategias de opciones

Los inversionistas impulsados por los ingresos enfrentan un mercado volátil debido a los esfuerzos continuos de la Reserva Federal (Fed) para restringir la oferta de dinero. Los datos mixtos de inflación, mano de obra y crecimiento económico contribuyen aún más a la inestabilidad. En este entorno, creemos que es importante que los inversionistas tengan los recursos para diversificar sus activos mediante entidades que se enfoquen en el rendimiento total, en lugar de solo en el rendimiento o la apreciación de precios. Las estrategias de opciones pueden proporcionar esta vía, ya que ofrecen diversos niveles de potencial alcista y mitigación de riesgos bajistas. Pueden ser una pieza fundamental de una estrategia de inversión más amplia o una adición complementaria y fuente de ingresos actuales. En este informe, analizaremos diversos vehículos de inversión que los inversionistas pueden implementar para navegar por la reciente turbulencia del mercado.

Conclusiones clave

- El aumento de las tasas de interés y los datos económicos mixtos han llevado a una volatilidad elevada en los mercados de renta variable más amplios. Esto dificulta que los inversionistas que dependen de los ingresos por dividendos puedan asignar activos.

- Las estrategias de opciones ofrecen a los inversionistas la capacidad de diversificarse entre diversos sectores al aprovechar diferentes activos subyacentes. También proporcionan una flexibilidad que les permitirá alcanzar objetivos de inversión variables con un enfoque centrado en los ingresos.

- Hay todo tipo de estrategias de opciones de compras cubiertas en la actualidad. Global X ofrece una serie de estas estrategias en la estructura de ETF, que creemos que puede aportar un potencial de diversificación convincente a las carteras de inversionistas en el panorama actual del mercado.

Los inversionistas centrados en los ingresos están navegando por un entorno económico turbulento

Trazar un camino para los mercados de renta variable sobre el balance de 2023 se está volviendo cada vez más desafiante. Es probable que persistan altos niveles de inflación y tasas de interés elevadas, al menos a corto plazo, y esto puede dar lugar a un crecimiento económico débil y tasas de ingresos reales más bajas. Los indicadores económicos conflictivos que se están publicando en todo el mundo complican aún más las cosas para aquellos que buscan operar una cartera de ingresos impulsada por dividendos.

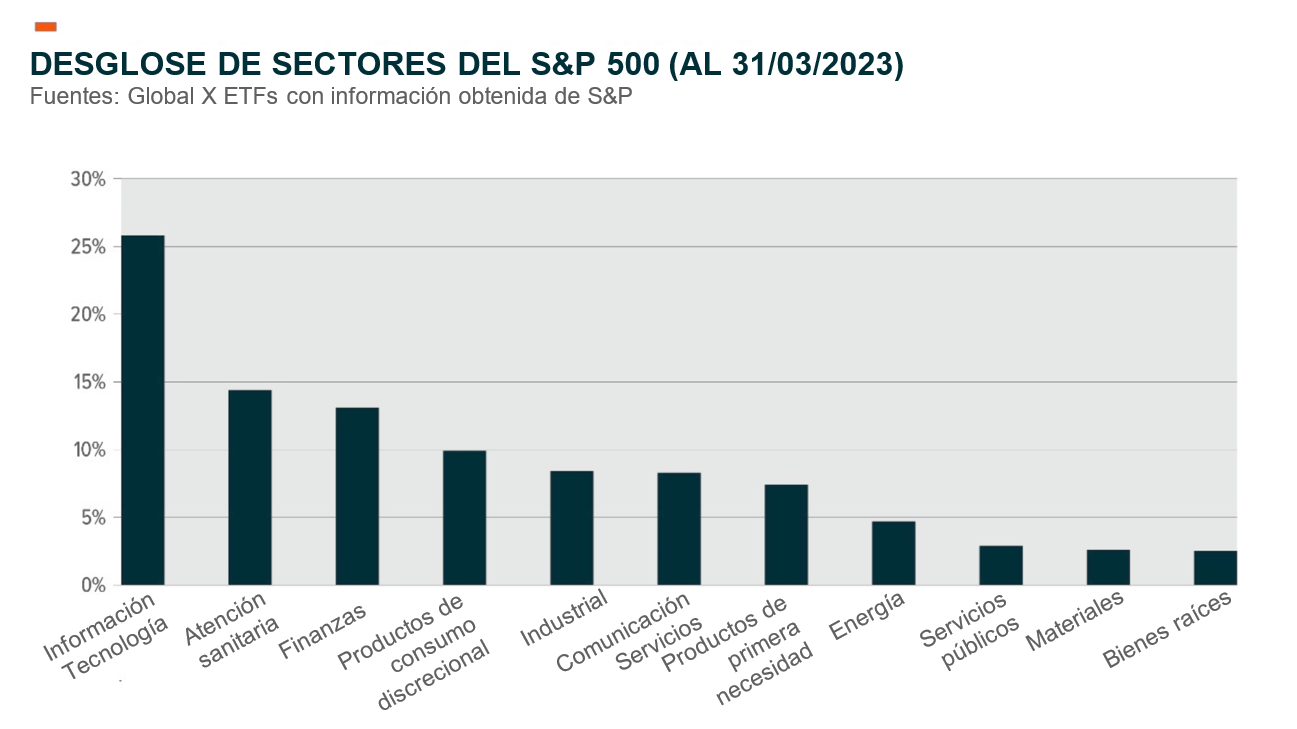

Por ejemplo, a pesar de una caída secuencial de 0,1 % en abril, para llegar al 4,9 %, el Índice de Precios al Consumidor (IPC) se mantiene muy por encima de la tasa de inflación objetivo del 2 % de la Reserva Federal.1 Aun así, la demanda de los consumidores estadounidenses se mantiene sólida. El gasto de consumo históricamente representa aproximadamente dos tercios de toda la actividad económica de EE. UU., y ha continuado creciendo en los últimos dos trimestres, con un aumento del 2,9 % en las ventas minoristas en marzo.2 Mientras tanto, los principales sectores que conforman el S&P 500, como tecnología de la información y consumo discrecional, están registrando un aumento en los valores de renta variable, como se menciona en el gráfico a continuación. Esta combinación de datos crea incertidumbre para los inversionistas que normalmente se centran en las acciones que producen dividendos, ya que los costos corporativos también han estado en aumento. En caso de que se mantengan elevadas las tasas de interés durante el resto del año, o de que se materialice una posible recesión en las ganancias, esto podría erosionar el valor de estas posiciones de renta variable.

Las opciones pueden ofrecer a los inversionistas diversos caminos hacia la diversificación

Al buscar rendimiento, los inversionistas orientados a los ingresos tienden a enfocarse en sectores específicos como bienes básicos de consumo, bienes raíces y servicios públicos. Las empresas en estos sectores generalmente ofrecen dividendos sólidos, generan flujos de caja estables y se mantienen a la par de la volatilidad más amplia del mercado. Dicho esto, la construcción de una cartera en torno a cualquier sector determinado, o serie de sectores, expone a los inversionistas a riesgos y costos de oportunidad.

La implementación de estrategias de opciones puede ayudar a abordar estas inquietudes mientras mantiene la generación de ingresos como la prioridad de sus objetivos de inversión. Las opciones pueden ayudar a reducir un coeficiente beta asociado con una cartera, reducir el apalancamiento y respaldar saldos de efectivo en las cuentas más altos en anticipación a inversiones futuras. Debido a su bajo costo, las opciones también pueden brindar a los inversionistas el espacio suficiente para tomar una variedad más amplia de posiciones mientras mantienen una postura relativamente defensiva.

Otra característica convincente de las opciones es la amortiguación que pueden proporcionar contra la volatilidad. Como clases de activos, el capital y la renta fija se correlacionan inversamente con la volatilidad. Las opciones, por otro lado, pueden actuar en conjunto con la volatilidad, reconociendo las primas más altas a medida que aumentan los índices del miedo proverbiales como el VIX. Este rasgo respalda las estrategias generadoras de ingresos, como la emisión de compras cubiertas y la emisión de ventas cubiertas por efectivo, donde las primas recibidas de la emisión de contratos pueden proporcionar los ingresos inmediatos que podrían ser difíciles de devengar con otras clases de activos. En términos generales, agregar estas funciones a las carteras durante momentos de volatilidad elevada puede ayudar a los inversionistas a diversificar sus carteras, lo que podría mejorar sus rendimientos totales y reducir el riesgo.

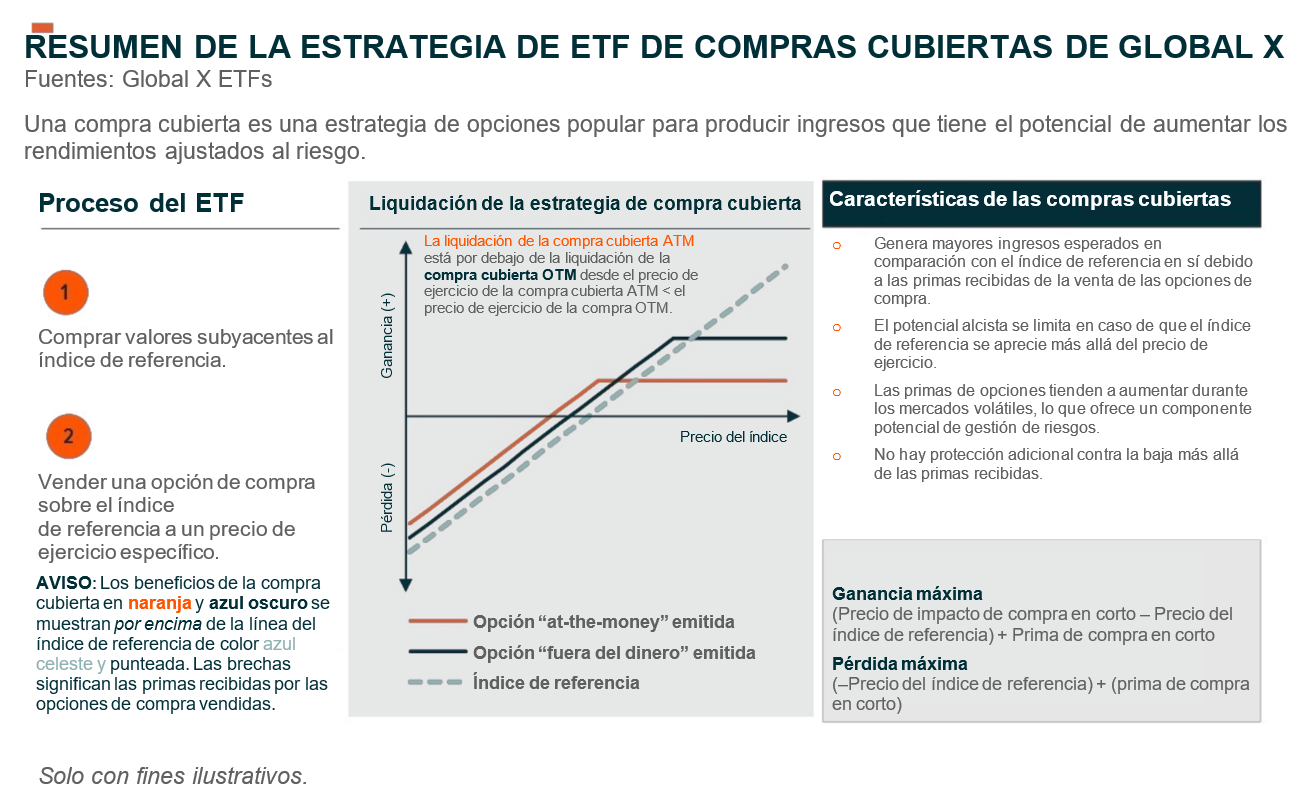

La suite de compras cubiertas de Global X ofrece exposiciones flexibles

La estrategia básica de compra cubierta consiste en comprar una acción o canasta de acciones y vender una opción de compra sobre esos mismos valores. La venta del contrato de opción le proporciona al emisor una prima, que ayuda a reducir el punto de equilibrio en la inversión subyacente. La venta también genera ingresos actuales. A medida que aumenta la volatilidad del mercado, la prima recibida al emitir un contrato generalmente también aumenta. Esta prima, en combinación con algún potencial alcista previo, ayuda a que la estrategia se desempeñe con buen rendimiento en mercados agitados y paralelos. Por supuesto, dependiendo de la rentabilidad de la opción y del monto de cobertura que se busque, el inversionista puede conservar cierta capacidad para beneficiarse de los movimientos ascendentes del instrumento subyacente.

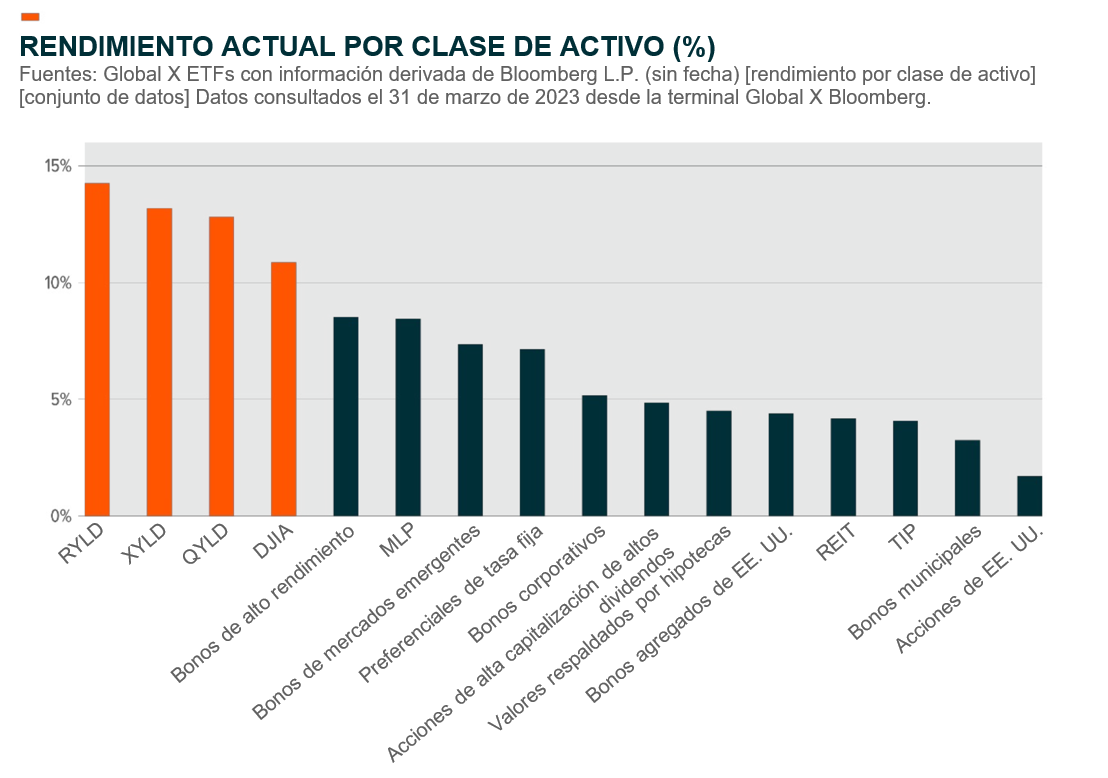

Global X utiliza la estrategia de compras cubiertas para crear productos que atiendan a los inversionistas orientados a los ingresos y aquellos inversionistas que buscan rendimientos ajustados al riesgo. Nuestros ETF principales de compras cubiertas, incluidos el ETF Dow 30 Covered Call (DJIA), el ETF Nasdaq 100 Covered Call (QYLD), el ETF S&P 500 Covered Call (XYLD) y el ETF Russell 2000 Covered Call (RYLD), buscan generar ingresos potenciales mediante la emisión de compras at-the-money contra la totalidad de la cartera subyacente. El siguiente gráfico destaca el rendimiento actual generado por estos ETF en relación con otras clases de activos.

El rendimiento pasado no garantiza resultados futuros.

Las clases de activos están representadas por los siguientes índices: Bonos de alto rendimiento, índice Bloomberg US Corporate High Yield Total Return Index; preferenciales de tasa fija, ICE BofA Fixed Rate Preferred Index; bonos agregados de EE. UU., Bloomberg US Aggregate Bond Index; bonos de mercados emergentes, índice de rendimiento total agregado de Bloomberg EM USD; TIPS, índice Bloomberg US Treasury Inflation Notes TR Index; bonos corporativos, Índice de rendimiento total de bonos corporativos de EE. UU. de Bloomberg; REIT, índice FTSE Nareit All Equity REITs Index; acciones de EE. UU., indice S&P 500; MLP, Índice MLP de S&P; valores respaldados por hipotecas, índica Bloomberg US MBS Index; acciones de alta capitalización de dividendos, S&P 500 High Dividend Index; bonos municipales, índice de bonos municipales de Bloomberg.

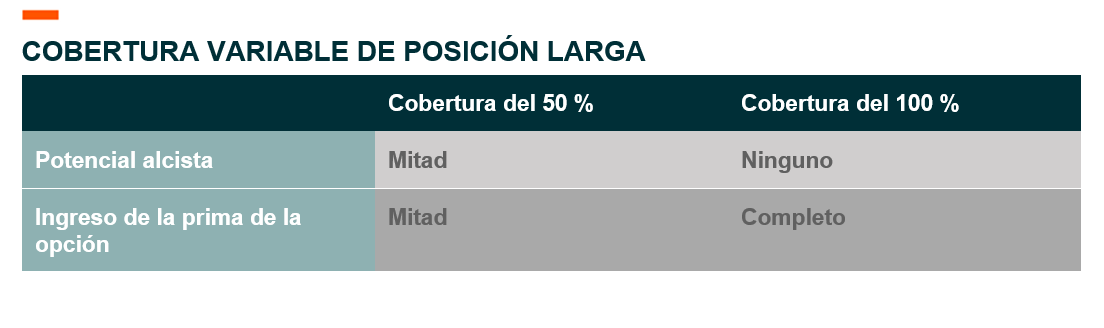

Los fondos ETF Covered Call & Growth de Global X buscan mantener una larga exposición al instrumento subyacente. La metodología para estos ETF consiste en emitir opciones de compra at-the-money sobre la mitad de los activos subyacentes en el fondo. Es posible que los ETF en torno a Nasdaq como QYLG, o XYLG en torno a S&P 500, no generen un nivel de primas similares al de los fondos principales de opciones de compra cubierta. Sin embargo, los inversionistas pueden diversificar sus tenencias en estos índices y obtener el 50 % de las ganancias o pérdidas de los índices. Si las opciones son adecuadas para un inversionista, su decisión entre una cobertura del 100 % o el 50 % dependería de sus objetivos específicos y de las opiniones actuales sobre el mercado.

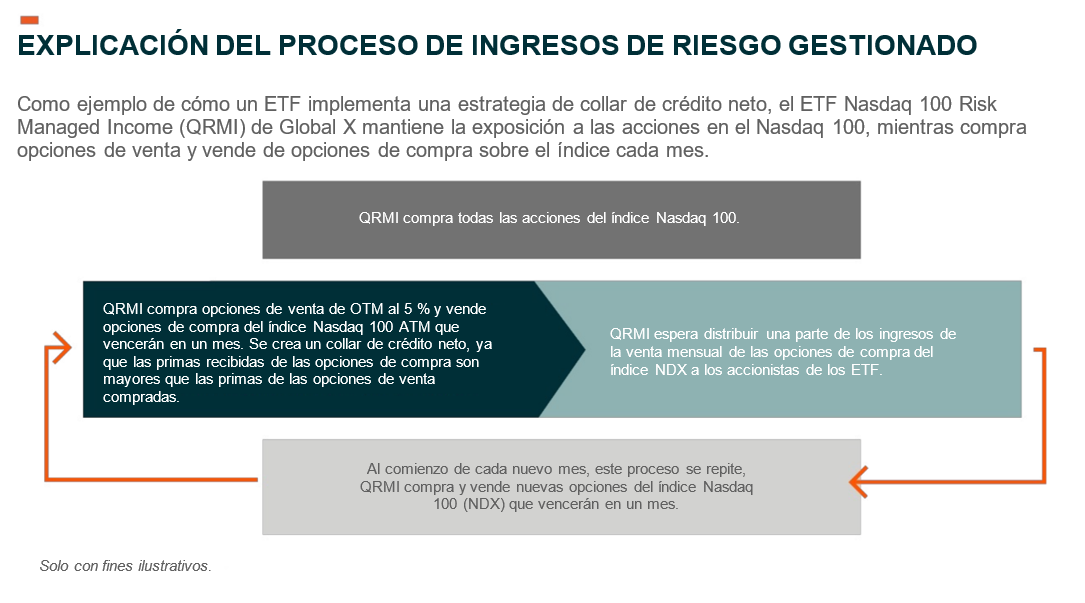

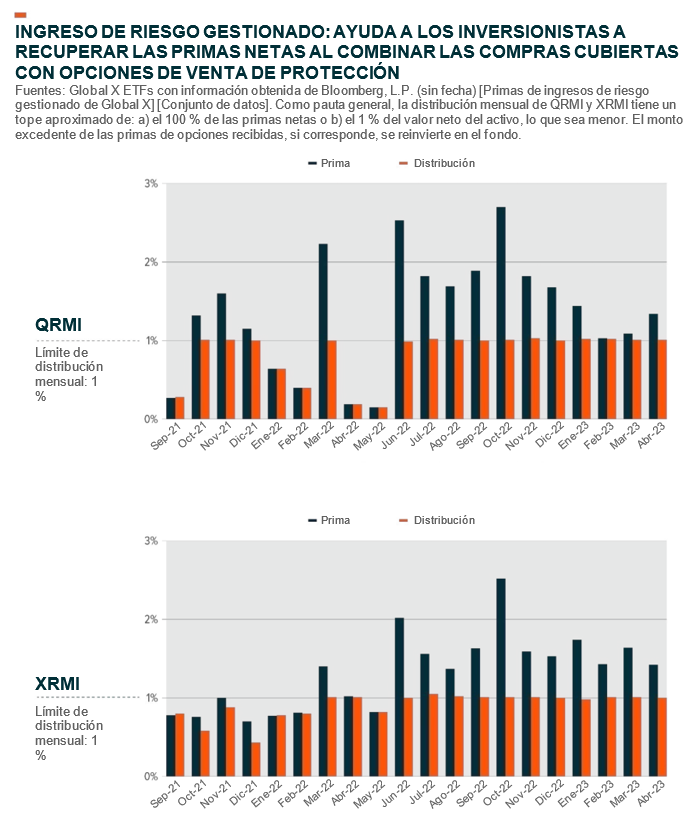

Global X también ofrece fondos que buscan proporcionar una mitigación del riesgo bajista junto con los beneficios de ingresos antes mencionados. Como muestra el gráfico a continuación, nuestras estrategias de ingresos administrados por riesgo como QRMI, nuestro fondo ETF Nasdaq 100 Risk Managed Income, utilizan collares de crédito neto que obtienen valor de la emisión de opciones de compra y la compra de opciones de venta. La estrategia toma una parte de las primas ganadas por la emisión de opciones de compra y las utiliza para crear protección de activos mediante la compra de opciones de venta fuera-del-dinero del 5 %. Esta característica impide que el fondo pierda más del 5 % de su valor, sin incluir cargos, durante la vigencia de las opciones.

Las distribuciones están sujetas a cambios.

QRMI y XRMI generalmente obtienen dividendos de las primas de acciones y opciones. Estos montos, libres de gastos, generalmente se transfieren a los accionistas como dividendos de los ingresos netos de la inversión. Ambos fondos obtienen ganancias de capital a partir de la emisión de opciones y obtienen ganancias o pérdidas de capital siempre que venden valores. Cualquier ganancia de capital neta a largo plazo se distribuye a los accionistas en forma de “distribuciones de ganancias de capital”. Una parte de la distribución puede incluir una devolución de capital. Esto no implica tasas para distribuciones futuras.

Conclusión: las opciones pueden proporcionar una fuente de ingresos en medio de la incertidumbre

La inflación y la fortaleza residual en todo el mercado de consumo de EE. UU. y otros diversos sectores probablemente mantendrán elevada la volatilidad del mercado, con lo cual prevalecerá la incertidumbre. Las estrategias de opciones ofrecen diversos niveles de exposición al sector, rendimiento potencial y mitigación de riesgos bajistas, y pueden ayudar a los inversionistas a navegar por una amplia gama de condiciones, incluidas las que enfrentan hoy en día. Al seleccionar estrategias de opciones, como las opciones que ofrecen los ETF de Global X, los inversionistas pueden enfocarse en sus factores de mercado y mecanismos deseados, como la protección cubierta o la generación de ingresos potenciales. Los mercados siempre serán variables, algunos más que otros. Sin embargo, creemos que las estrategias de opciones pueden ayudar a los inversionistas a aportar un poco de diversificación a sus carteras.