Data Centers: imprescindibles para la integración exitosa de la nube y la inteligencia artificial

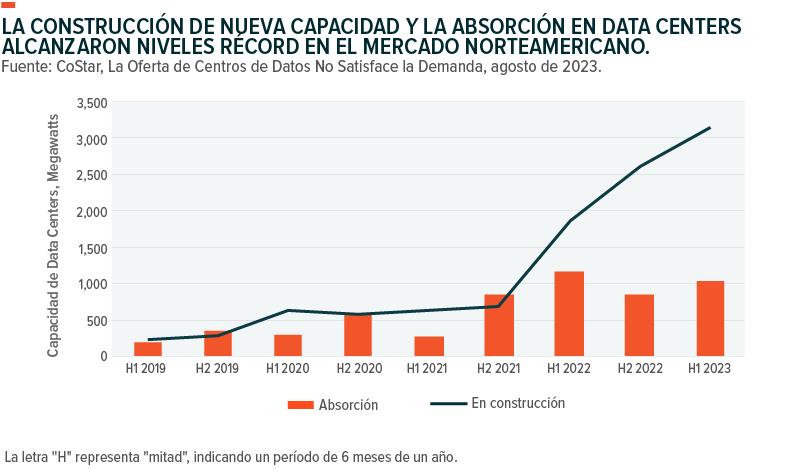

Se está observando un notable incremento en la inversión y absorción de nuevos centros de datos en América del Norte1. Con tasas de disponibilidad en centros de datos en niveles sin precedentes, el notable aumento en nuevos proyectos de construcción en 2023 se produce en un momento crítico2. La capacidad de los centros de datos y los precios del espacio están en alza, y creemos que la demanda solo tenderá a aumentar a medida que la adopción de servicios en la nube y productos y servicios basados en inteligencia artificial generativa continúen ganando impulso. Creemos que estas tendencias pueden impulsar el crecimiento de ingresos y beneficios para el conjunto del ecosistema de centros de datos, abarcando desde los principales líderes en la nube hasta proveedores de servicios de colocación y suministradores de componentes clave como chips, almacenamiento y equipos de red.

Conclusiones clave

- La construcción de centros de datos en América del Norte aumentó un 25% interanual (IA) en la primera mitad de 2023, impulsada por la inteligencia artificial y los gastos de capital de los principales gigantes tecnológicos3.

- La capacidad limitada de los centros de datos contribuyó a un aumento de precios de venta del 20 al 30% interanual en los ocho principales mercados de centros de datos de los Estados Unidos para servicios de colocación4. Se proyecta que la creciente demanda de potencia computacional para la inteligencia artificial, la automatización y el Internet de las cosas (IoT) amplificará esta tendencia de precios.

- En nuestra opinión, la capacidad para cobrar un precio premium por servicios emergentes puede impulsar las ganancias de las empresas de centros de datos a corto y medio plazo.

Hiperescaladores aumentan sus inversiones en data centers

En el último año, los gastos de capital de Microsoft, Amazon, Google, Meta Platforms, IBM y Oracle alcanzaron colectivamente los $154 mil millones5. Si bien los gastos del grupo han experimentado una reducción del 2.1% en comparación con el año pasado, aún se mantienen más del 25% por encima de los niveles de 20216. En la actualidad, según cálculos, las principales empresas tecnológicas son propietarias y gestionan aproximadamente 900 centros de datos, abarcando un 37% de la capacidad total a nivel mundial7. La expansión de la capacidad es un objetivo importante y se espera que, en 2023, los hiperescaladores y los proveedores de servicios de colocación añadan 2.4 millones de metros cuadrados de espacio en data centers8. Microsoft encabeza el conjunto con 24 proyectos activos distribuidos en ocho países, seguido por Google con 15 proyectos en ejecución en siete países y Amazon, que tiene 15 proyectos en fase de desarrollo distribuidos en nueve países9,10. Además, la tendencia de optimizar los centros de datos para la inteligencia artificial continuará. Meta, por ejemplo, está transformando la estructura de sus centros de datos para adecuarse a las demandas de la inteligencia artificial. La empresa anticipa una aceleración en las inversiones en los trimestres venideros11. Además, Meta está ampliando la integración de su chip acelerador de inteligencia artificial en nuevos centros de datos, estableciendo clústeres especializados en el entrenamiento de inteligencia artificial, y está realizando inversiones para desplegar supercomputadoras diseñadas para respaldar la realidad aumentada, sistemas de comprensión de contenido y tecnología de traducción en tiempo real12.

El crecimiento de las aplicaciones derivadas de la IA generativa ha generado un aumento en la demanda de infraestructuras diseñadas para la inteligencia artificial. Esto se refleja tanto en los planes originales de nuevas construcciones como en la optimización de la infraestructura existente. Estos esfuerzos crean oportunidades para los proveedores de chips expuestos al procesamiento de inteligencia artificial y hardware intensivo en datos13. Un ejemplo destacado es Nvidia, que suministra chips de inteligencia artificial a centros de datos. La compañía informó un crecimiento total de ingresos del 60.3% interanual en los últimos 12 meses14. Además, se espera que el gasto en aceleradores de centros de datos crezca a una tasa de crecimiento anual cercana al 30%, alcanzando los $165 mil millones para 203015.

Los proveedores de servicios de colocación están listos para capitalizar las dinámicas de precios

Los proveedores de servicios de colocación en centros de datos, que ofrecen sus servicios a múltiples grandes empresas desde una única instalación, representan otro componente fundamental en el mercado de centros de datos. Estos proveedores gestionan el 23% de la capacidad total de centros de datos y otro 18.5% en representación de los principales gigantes hiperescaladores a nivel mundial16.

Proveedores de colocación como Digital Realty, Iron Mountain, Equinix, DataBank y NextDC contribuyen a estabilizar el mercado de centros de datos porque pueden poner capacidad en el mercado mucho más rápido que dichos hiperescaladores17. En la segunda mitad de 2022, los proveedores de colocación añadieron 426 mil metros cuadrados de nueva capacidad en el mercado de centros de datos de América del Norte, un aumento interanual del 9.5%18. En los ocho mercados principales de centros de datos en Estados Unidos, la oferta total de centros de datos aumentó un 19.2% interanual en la primera mitad de 2023, mientras que la tasa de vacancia de centros de datos se mantuvo en solo el 3.3%19.

El aumento en la capacidad podría generar interrogantes acerca de la posibilidad de un exceso de oferta y las complicaciones asociadas con la fijación de precios de alquiler. No obstante, es esencial tener en cuenta que la escasez de capacidad en los centros de datos desempeñó un papel fundamental en el significativo incremento anual del 20 al 30% en los precios de alquiler en los principales mercados de centros de datos de Estados Unidos durante la primera mitad de 202320. En todos los tamaños de centros de datos, las tarifas promedio de alquiler solicitadas aumentaron un 14.5% interanual en 2022 y otro 7.2% interanual en la primera mitad de 202321.

Al mismo tiempo, se espera que la explosión global de datos entre en otra fase, manteniendo alta la demanda de centros de datos, debido a que los modelos generativos de inteligencia artificial generan datos junto con humanos, máquinas y generación de datos basada en sistemas. También anticipamos dinámicas de precios favorables, que permiten a los proveedores de colocación monetizar a tasas saludables, para compensar las presiones de los mayores costos de endeudamiento22.

Dos tendencias adicionales positivas en la industria son la elevada actividad de fusiones y adquisiciones (M&A) que impulsa las primas para los líderes en el espacio. Algunas de las mayores transacciones en 2022 incluyeron la adquisición de CyrusOne por un grupo de inversores de capital privado por $15 mil millones, y la adquisición de Switch por DigitalBridge por $11 mil millones23,24.

Conclusión: la industria de centros de datos tiene un impulso palpable

Los hiperescaladores y los proveedores de servicios de colocación están invirtiendo fuertemente para construir infraestructuras que les permitan capitalizar la creciente demanda de servicios ágiles de computación en la nube e inteligencia artificial. La reciente explosión en la actividad de construcción y el trabajo de optimización de la inteligencia artificial en centros de datos, a pesar de los altos costos de endeudamiento y las condiciones económicas ajustadas, demuestra la urgencia de esta infraestructura y el potencial de crecimiento detrás de los servicios que facilita. Con los costos de endeudamiento estabilizándose y las aplicaciones de inteligencia artificial intensivas en datos volviéndose comunes, creemos que los centros de datos y su ecosistema más amplio están probablemente posicionados para un crecimiento secular de varios años.