La inteligencia artificial y las iniciativas para incrementar la rentabilidad impulsan la recuperación de los mercados de IPO

Después de casi dos años de pausa, los mercados de Ofertas Públicas Iniciales, o IPO por sus siglas en inglés, cobraron vida en la segunda mitad de 2023, impulsados por un sólido repunte en la Inteligencia Artificial (IA), la moderación de la inflación y la estabilidad en la política de tasas de interés. Septiembre incluyó tres de las salidas a bolsa más esperadas, como Arm Holdings, Instacart y Klaviyo, y somos optimistas sobre las oportunidades de mercado que se presentan para estas empresas y los temas que representan. Estas compañías pueden ofrecer información valiosa acerca de tendencias emergentes y aspectos específicos dentro de los sectores de Semiconductores, Inteligencia Artificial y Software como Servicio (SaaS), temas que analizamos detalladamente en este artículo. Aunque es probable que la volatilidad del mercado persista en el corto plazo, el éxito de estas OPI indica un claro renacimiento en la actividad de Ofertas Públicas Iniciales que se prevé continuará a medida que avanzamos hacia el año 2024.

Principales conclusiones

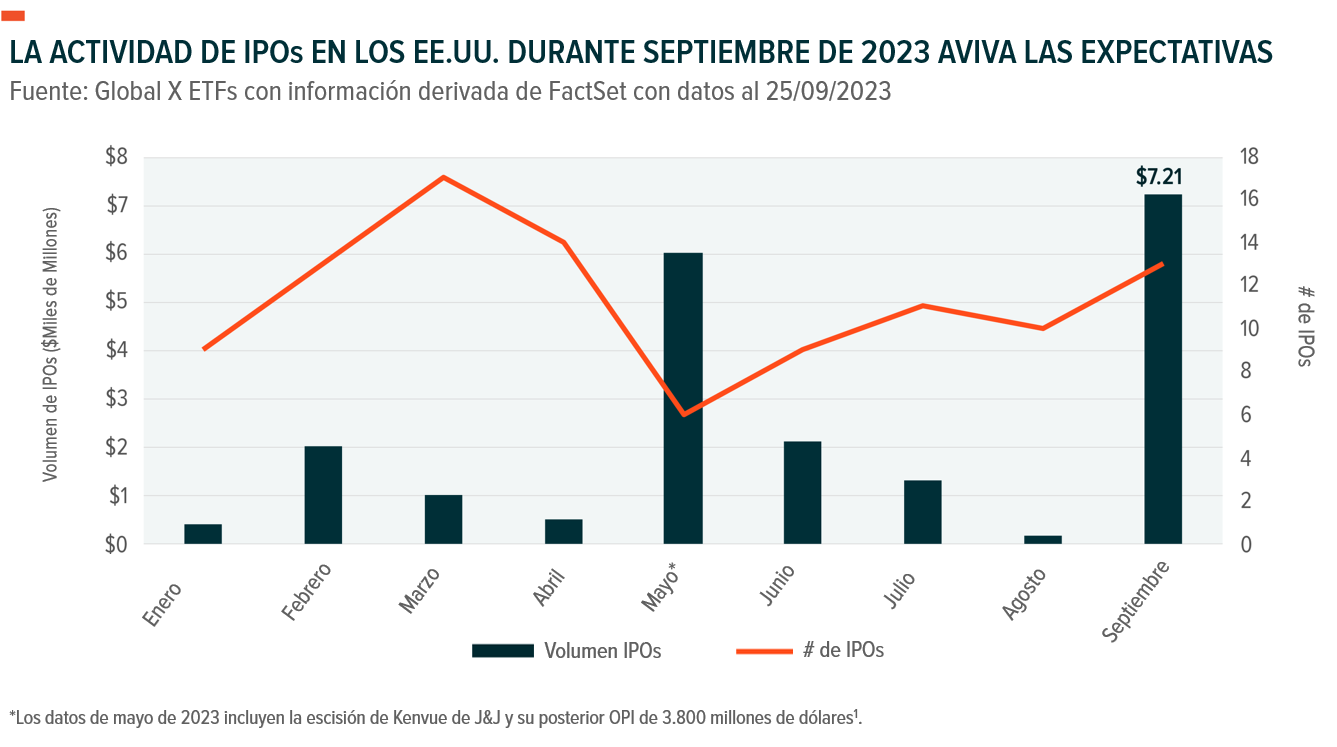

- En los últimos meses el escenario de los IPOs ha experimentado un cambio positivo. Solo en septiembre, las empresas listadas en bolsas estadounidenses recaudaron 7.200 millones de dólares, el mes de recaudación más grande en una IPO desde finales de 20212.Adicionalmente, de las 16 compañías que obtuvieron más de 300 millones de dólares en bolsas estadounidenses a lo largo del año, únicamente cuatro de ellas se negocian actualmente por debajo de su precio de IPO3

- La rentabilidad y una sólida estructura económica antes de la salida a bolsa son esenciales para el éxito de las futuras incorporaciones, especialmente ante el contexto de tasas de interés más elevadas y una mayor restricción de la liquidez. Es crítico para las empresas orientadas al consumidor diversificar sus ingresos a través de canales como la publicidad.

- Creemos que las empresas que puedan cumplir con estas demandas de los inversores y las empresas que brinden una exposición legítima al ecosistema de la inteligencia artificial en rápido desarrollo tienen muchas posibilidades de surgir como la próxima ola de ganadores en las ofertas públicas.

La Oferta Pública Inicial (OPI) de Arm pone de relieve la demanda ardiente en el mercado de chips de inteligencia artificial

Arm Holdings, la empresa de diseño de chips controlada por SoftBank, fue la IPO tecnológica más esperada del año y marcó la IPO más grande desde el fabricante de camiones eléctricos Rivian en 20214. La compañía está aprovechando el entusiasmo en torno a las nuevas tecnologías de inteligencia artificial en el momento oportuno, lo que le permitió alcanzar una valoración cercana a los 60 mil millones de dólares en su salida a bolsa, posicionándola como una de las principales empresas en el sector de semiconductores5.

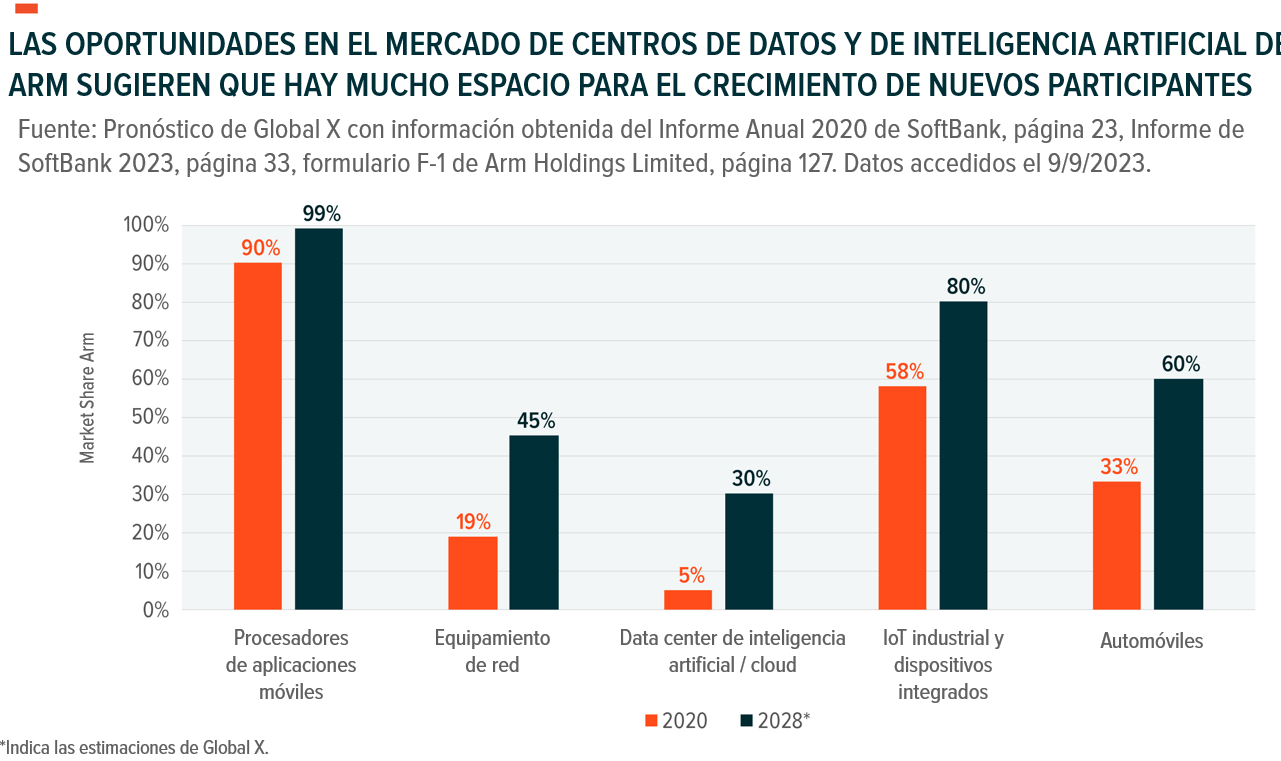

Arm es conocida principalmente por su casi monopolio en procesadores de aplicaciones móviles e Internet de las Cosas (IoT), pero la empresa se está posicionando estratégicamente para convertirse en un actor clave en la creciente cadena de valor de semiconductores para la informática de IA, junto con empresas como Nvidia y AMD. Las compañías de semiconductores que diseñan chips de alto rendimiento adaptados a las necesidades computacionales únicas de las aplicaciones de inteligencia artificial tienen una posición ventajosa, sobre todo si presentan altos niveles de rentabilidad y han demostrado liderazgo en otros segmentos del mercado de semiconductores. Se proyecta que hacia el final de la década, el gasto anual en chips de inteligencia artificial aumentará a una tasa de crecimiento anual compuesta (CAGR) de más del 30%, alcanzando casi los 165 mil millones de dólares6.

Conforme las unidades de procesamiento gráfico (GPU, por sus siglas en inglés, Graphic Processing Units) empiezan a ganar terreno sobre las unidades centrales de procesamiento (CPU), se anticipa que los chips basados en la arquitectura Arm cobren importancia en conjunto con las GPUs, como una alternativa de coste reducido a las configuraciones tradicionales de CPU. Se prevé que los diseños de chips de Arm estén en demanda y potencialmente valgan 250 mil millones de dólares para 20257.

Arm obtiene ingresos a través de una combinación de modelos de licencia y regalías, lo que se traduce en márgenes elevados y rentabilidad, justificando en parte la valoración premium de la empresa. Y el éxito del negocio podría allanar el camino para que varias empresas emergentes de chips centradas en la IA consideren cotizar en los mercados públicos en un futuro cercano.

Instacart allana el camino a través de una estrategia de monetización centrada en la publicidad.

El gigante de la entrega de comestibles Instacart, que tenía un valor de 39 mil millones de dólares en 2021, debutó en el mercado público con una valoración mucho más razonable de 10 mil millones de dólares, incluso después de fijar el precio de sus acciones en el extremo superior de su rango esperado de 28 a 308 dólares. El crecimiento en el negocio principal de entrega de la compañía se enfrió considerablemente en 2023, en línea con la industria de comercio digital en general.

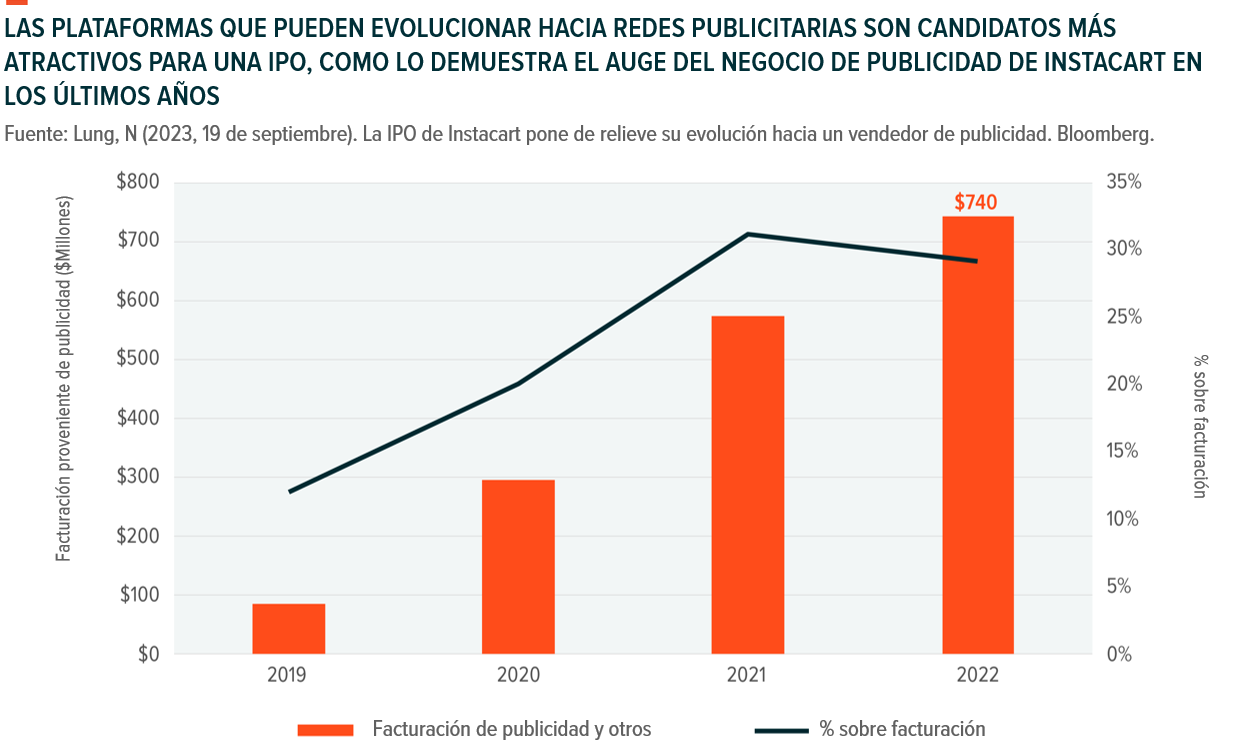

Sin embargo, a los inversores les complació más la rápida diversificación de los ingresos de la compañía, lo que ayudó significativamente a llevar a cabo la IPO. Instacart amplió su red publicitaria para incluir a más de 5,500 marcas, al tiempo que hizo crecer sus ingresos por publicidad de 295 millones de dólares en 2020 a 740 millones de dólares en 2022 (el 29% de los ingresos totales)9. En términos generales, los mercados digitales han adoptado eficazmente la monetización impulsada por la publicidad, y esperamos que este enfoque se convierta en la norma de la industria para los mercados en el futuro. El enfoque de Instacart en la rentabilidad también rindió frutos en su proceso de oferta pública inicial. La compañía logró aumentar sus ingresos netos a sólidos 114 millones de dólares en el segundo trimestre de 2023, desde tan solo 8 millones de dólares en el segundo trimestre de 2022. Sus márgenes operativos fueron aproximadamente del 15% y sus márgenes de beneficio aproximadamente del 16%10.

El éxito de Instacart puede ayudar a mejorar el sentimiento en torno al tema general del comercio digital, contribuyendo a fundamentar el caso de inversión para otros mercados que buscan obtener ganancias a través de la publicidad. Además, una cálida recepción en el mercado también podría impulsar a otros jugadores de internet orientados al consumidor en etapas avanzadas, como Fanatics, Klarna o Reddit, a considerar una cotización pronto11.

Klaviyo lidera con ganancias, reescribiendo el manual de estrategias de Software como Servicio (SaaS)

En los últimos trimestres, se ha observado una disminución en las valoraciones en el ámbito de SaaS, lo que ha llevado a las empresas privadas en etapas avanzadas que estaban considerando salir a bolsa a hacerlo a múltiplos significativamente inferiores a los valores máximos que alcanzaron en el mercado privado. La empresa de automatización de marketing Klaviyo se destaca como una empresa que realizó una transición sin problemas del mercado privado al público sin incurrir en una disminución sustancial de su valoración récord. La empresa logró una valoración de 9.200 millones de dólares en su IPO de septiembre después de fijar el precio de su venta de acciones por encima de su rango indicado, lo que se acerca a la valoración post-inversión de 9.500 millones de dólares que obtuvo durante su ronda de financiamiento en mayo de 2021 12 13.

Además de las asociaciones con plataformas líderes en el mercado como Shopify, Klaviyo también se destacó de las recientes IPO de SaaS al demostrar rentabilidad en la primera mitad de 2023. La empresa informó de un beneficio neto de 15.2 millones de dólares en la primera mitad de 2023, en comparación con una pérdida de 24.6 millones de dólares en la primera mitad de 202214. En el próximo ciclo de IPOs tecnológicas, anticipamos que las marcas consolidadas que demuestren rentabilidad y una base sólida antes de cotizar en bolsa serán las que alcancen el éxito, a pesar de renunciar a un potencial crecimiento. Esto se debe a que el interés de los inversores ha cambiado de enfocarse en el crecimiento a valor en los últimos trimestres, debido a las condiciones desfavorables del mercado.

Esperamos que los candidatos a IPO de SaaS prioricen la obtención de la rentabilidad antes de salir al mercado público, ya que la inclusión de Klaviyo es una prueba adicional de que la ventana de IPO permanece abierta para empresas de alta calidad.

Conclusión: Oportunidades Emergentes para Aspirantes a IPOs

La dinámica del mercado de salidas a bolsa podría mantener su impulso hasta finales de este año y durante 2024, incluso si las condiciones del mercado continúan siendo menos que ideales en los próximos trimestres. Esta expectativa se fundamenta en el hecho de que muchas empresas no han obtenido financiación privada en los últimos 1-2 años y se encuentran en un punto crítico en el que necesitan recaudar fondos adicionales y proporcionar liquidez a sus empleados. Anticipamos que muchos posibles candidatos a IPO seguirán adelante con sus planes de cotización, especialmente aquellos con cimientos financieros sólidos, ya que los inversores han mostrado una preferencia por la rentabilidad en lugar del crecimiento en los últimos trimestres, debido a las condiciones desafiantes del mercado. Además, la creciente adopción de la inteligencia artificial abre nuevas oportunidades para aquellas empresas capaces de satisfacer la creciente demanda de tecnologías relacionadas con la IA.