Perspectivas mensuales de estrategia de inversión: Estrategias de resultados definidos, robótica e IA, y ciberseguridad

A medida que continuamos durante el segundo trimestre del año, persisten importantes desafíos macroeconómicos. Se mantienen las preocupaciones por una posible recesión global y la probabilidad de un aterrizaje suave o duro, debido en gran medida a las condiciones financieras ajustadas y los posibles efectos retrasados del rápido aumento de la tasa de fondos federales por parte de la Reserva Federal del 0 % al 5,25 % durante 14 meses.1 Además, con el acuerdo de tope de deuda de EE. UU., a los inversionistas les preocupa el posible drenaje de liquidez resultante de la emisión esperada de 1 billón USD o más de deuda del Tesoro a corto plazo para reponer la cuenta general del Tesoro.2

Por el lado más positivo, los inversionistas optimistas argumentan que aún hay precaución en el mercado, con cantidades significativas de efectivo en los fondos del mercado monetario, según una encuesta reciente realizada por Bank of America.3 Consideran que el consumidor y la economía estadounidense han mostrado una resiliencia mayor a la prevista. Estos participantes optimistas del mercado sostienen que los mercados ya han incluido en sus cuentas un alto pesimismo y que cualquier sorpresa positiva podría desencadenar un gran movimiento en masa. Los movimientos recientes del mercado han sido influenciados por varios factores que respaldan esta narrativa. La reunión de fabricantes de semiconductores en Tokio antes de la reunión del G7 ha infundido optimismo, dados los esfuerzos de EE. UU. para fomentar una alineación más estrecha entre sus aliados contra los avances tecnológicos y militares percibidos de China.4

A pesar de la limitada participación generalizada en el mercado actual, con solo unas pocas acciones líderes que impulsan el avance del mercado en 2023, hay señales positivas dentro de sectores específicos. Los sectores de servicios de comunicación, consumo discrecional y tecnología muestran fortaleza.5 Actualmente, existe la especulación de que podría activarse un mercado alcista sostenido gracias a una tendencia emergente como la inteligencia artificial, ya que las tecnologías innovadoras suelen marcar el comienzo de dichas fases del mercado. En las próximas semanas, los datos económicos, incluida la próxima cifra del IPC y la reunión de la Reserva Federal, proporcionarán perspectivas cruciales sobre la dirección del mercado, lo que determinará si se justifican la pausa esperada de la Reserva Federal y la narrativa del mercado.

Las estrategias de inversión que destacamos este mes son las siguientes:

- Equilibrar el riesgo y la recompensa: usar estrategias de resultados definidos para el potencial alcista y la amortiguación de pérdidas.

- Industrias revolucionarias: cómo pueden aprovechar el poder de la automatización, la robótica y la inteligencia artificial para el crecimiento y la transformación en medio de una adopción que va en aumento en todo el mundo.

- Una era de amenazas emergentes: invertir en ciberseguridad resiliente para protegerse contra riesgos geopolíticos.

Equilibrio de riesgo y recompensa: uso de estrategias de resultados definidos para el potencial alcista y la amortiguación de pérdidas

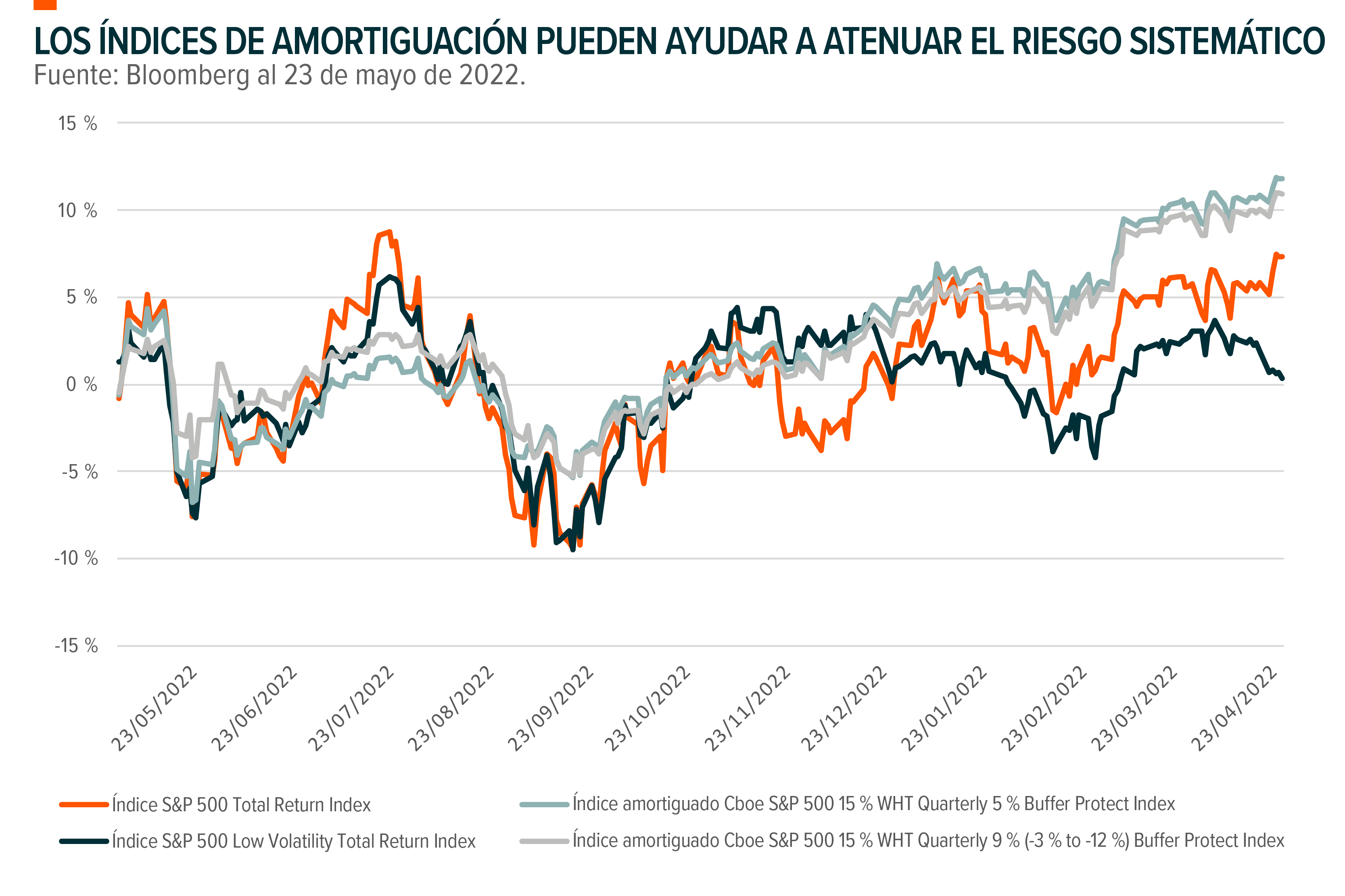

Los inversionistas que creen que los mercados de renta variable actualmente están sobreextendidos, impulsados por una fuerte recuperación de las acciones de mega capitalización, pueden considerar la opción de agregar estrategias de resultados definidos a su cartera. Estas estrategias apuntan a proporcionar una apreciación del capital hasta un nivel limitado mientras ofrecen el beneficio adicional de amortiguar los movimientos bajistas. Al utilizar estrategias de resultados definidos, los inversionistas pueden preservar sus inversiones en el mercado mientras buscan protección contra posibles correcciones del mercado.

Para los inversionistas que anticipan tiempos de volatilidad a corto plazo, las estrategias de resultados definidos pueden servir como una herramienta de implementación táctica. Estas estrategias pueden ayudar a amortiguar los descensos en los mercados de renta variable. Incluso si la opinión del inversionista resulta ser incorrecta, puede beneficiarse igualmente de la apreciación en los índices de referencia hasta un nivel limitado. Sin embargo, el costo para un inversionista es que asume el riesgo de pérdidas bajistas derivadas a partir de ventas masivas de acciones más pronunciadas que superan la amortiguación y limita por riesgo su alza en un entorno de mercado sólido.

Las estrategias de resultados definidos pueden tener un buen desempeño en mercados laterales, ligeramente apreciadores y ligeramente depreciadores. Además de la mitigación del riesgo, estas estrategias podrían ofrecer los beneficios de diversificación de la cartera y la reducción de las beta de renta variable en general. Esto puede distinguirlas de las estrategias de baja volatilidad, que han demostrado tener limitaciones para mitigar con éxito el riesgo bajista debido a la concentración del sector. Las estrategias de resultados definidos pueden representar una alternativa que permite a los inversionistas diferenciar sus perfiles de riesgo/rendimiento y posiblemente servir como una alternativa a las carteras tradicionales 60/40. Esto puede permitir un enfoque más personalizado y equilibrado para la gestión de riesgos, lo que ofrece a los inversionistas una mayor flexibilidad potencial para navegar por las condiciones cambiantes del mercado e identificar las formas de alcanzar sus objetivos de inversión.

Industrias revolucionarias: cómo pueden aprovechar el poder de la automatización, la robótica y la inteligencia artificial para el crecimiento y la transformación

La inversión temática proporciona acceso a las tendencias tecnológicas disruptivas clave que dan forma a nuestro mundo. La automatización desempeña un papel clave en el impulso de la eficiencia, el crecimiento y la transformación de los procesos de producción. Las recientes transformaciones en las cadenas de suministro y las preocupaciones de seguridad geopolítica están impulsando a las naciones a considerar la posibilidad de relocalizar las actividades, lo cual se espera que termine por impulsar aún más la creciente demanda de estas tecnologías con el aumento de la adopción en industrias como la manufactura, el transporte, la logística y la atención médica. La automatización permite a las empresas alcanzar niveles de productividad más altos a través de una mayor eficiencia, reducción de costos y una mejor calidad del producto. Según BBC Research, se proyecta que el mercado global de la robótica crecerá a partir de entre 55 800 millones USD en 2021 y 91 800 millones USD para 2026, con una tasa de crecimiento anual compuesta (compound annual growth rate, CAGR) del 10,5 % durante el período previsto.6

En el campo de la inteligencia artificial, las empresas han recibido un impulso positivo en los últimos seis meses, generado en gran medida por lanzamientos de productos de IA generativa de empresas como Google y Microsoft.7 La industria de semiconductores ha experimentado un impulso significativo que ha permitido a NVIDIA este año alcanzar resultados que superan el doble de lo alcanzado el año pasado, gracias la ola inicial de inversiones necesarias para establecer la infraestructura que sustenta la adopción generalizada de modelos de IA a gran escala.8 El mercado potencial para las inversiones en IA puede expandirse aún más en las capacidades empresariales con anuncios recientes como el de ServiceNow que revela una asociación con NVIDIA, sobre la base de su ecosistema para capacidades de IA generativa de nivel empresarial. ServiceNow aprovechará los modelos personalizados grandes de lenguaje de NVIDIA capacitados en datos específicamente para su plataforma Now.9 En el frente de la robótica, la tendencia a largo plazo de adoptar tecnologías de automatización sigue siendo sólida. Datos recientes muestran que las ventas de robots en América del Norte alcanzaron un máximo histórico en 2022, aumentando un 11 % interanual, a 44 196 robots valuados en 2380 millones USD.10 Esto demuestra la resiliencia del mercado de robótica industrial, incluso en medio de incertidumbres macroeconómicas continuas.

La India es un destino preferido para la relocalización en el sector manufacturero fuera de China. El gobierno indio ahora tiene como objetivo explorar nuevas opciones de diversificación, como la relocalización de industrias en países amigos, al asociarse con países que comparten valores e intereses similares. Las ventas de robots industriales en India alcanzaron un máximo histórico de 4945 unidades instaladas en 2021, lo que marca un aumento del 54 % en comparación con el año anterior. El potencial de la India en la industria robótica se hace más evidente en comparación con China, ya que la densidad de robots de la India en la industria automotriz alcanzó 148 robots por cada 10 000 empleados en 2021, superando la densidad de China de 131 unidades en 2010 y 772 unidades en 2021.11

Una asignación a una canasta diversificada de empresas de robótica e inteligencia artificial podría ofrecer una exposición específica a empresas que utilizan fuertemente la inteligencia artificial y la robótica dentro de sus modelos y operaciones comerciales. Sin embargo, el riesgo de tal enfoque es que el tema es de naturaleza innovadora y puede conllevar una volatilidad amplificada. Una canasta también podría servir como una acción más amplia de alta capitalización debido a la exposición multitema que podría reemplazar las estrategias tradicionales de crecimiento de alta capitalización que son ineficientes a la hora de obtener beneficios de temas estructurales o tienen otras exposiciones concentradas.

Una era de amenazas emergentes: invertir en ciberseguridad resiliente

Los riesgos geopolíticos continuos siguen siendo preponderantes y es recomendable que los inversionistas consideren temas defensivos que ofrezcan coberturas a los riesgos provenientes de Rusia y China. Desde la invasión de Ucrania, el panorama mundial de las amenazas cibernéticas se ha transformado, ya que involucra a actores estatales más agresivos que emplean tácticas de guerra híbridas en varios dominios, incluidas plataformas de redes sociales, redes de información e infraestructura crítica. En particular, grupos de piratería informática pro-Rusia como Killnet han lanzado ataques cibernéticos a empresas occidentales, medios de comunicación, servicios gubernamentales y la OTAN, los cuales a menudo generan consecuencias físicas directas, como interrupciones en servicios y recursos críticos como la red satelital de Viasat.12 Un informe de investigación reciente de Google destacó que los ciberataques globales aumentaron un 38 % en 2022 en comparación con 2021, con datos recientes que muestran que los ciberataques en los países miembros de la OTAN han aumentado un 300 %.13 En marzo de 2023, EE. UU. actualizó su Estrategia Nacional de Ciberseguridad, que ofrecía un marco más proactivo para que los sectores público y privado actuaran con decisión y brindaran protección contra los ataques cibernéticos en comparación con las estrategias anteriores.

Además, la naturaleza global de las cadenas de suministro de tecnología puede introducir vulnerabilidades en los sistemas críticos sin estar al tanto de ellos o tener la legitimidad para abordarlos. Cada uno de estos desafíos requiere la coordinación y el agrupamiento de recursos gubernamentales y del sector privado, así como el desarrollo de estrategias cibernéticas defensivas y ofensivas adaptativas.14 La ciberseguridad también puede beneficiarse de un aumento macroeconómico, ya que es un complemento para mantener acciones de servicios en la nube, en el sentido de que podría decirse que son la industria de atención médica moderna de la tendencia global de digitalización.

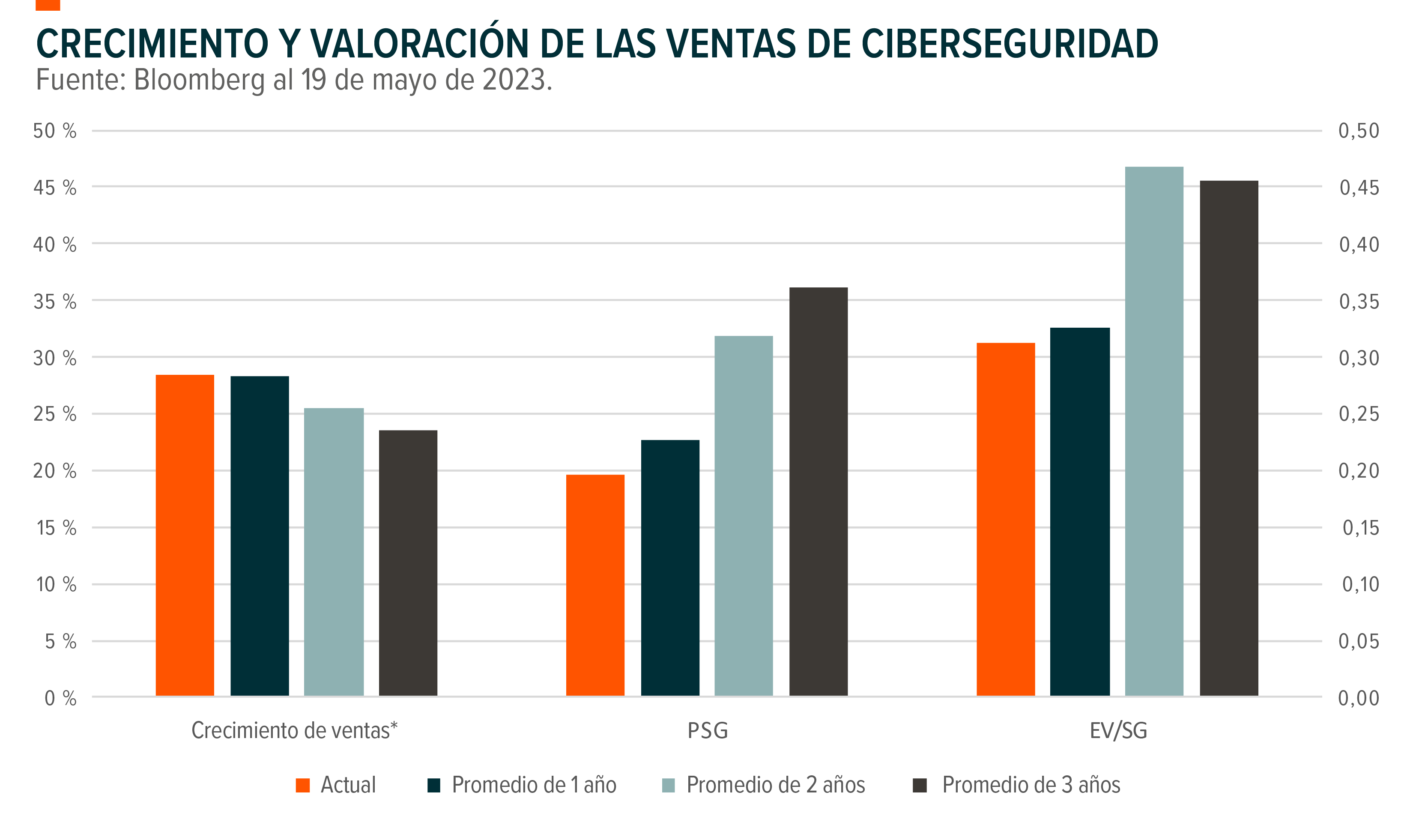

La ciberseguridad como conjunto ha registrado un fuerte crecimiento en las ventas, que se mantiene por encima de la tasa de crecimiento promedio experimentada en los últimos años. Desde una perspectiva de valuación, el índice de PSG que mide el precio a las ventas por unidad de crecimiento de ventas consensuado a futuro de 12 meses, se mantuvo recientemente en 0,20 veces frente al promedio de dos años de 0,32 veces. Además, la relación de crecimiento de valor de empresa (enterprise value, EV)/ventas, que considera el apalancamiento, actualmente está valuada en 0,31 veces, a comparación de su promedio de dos años de 0,47 veces.15

A medida que las empresas y los gobiernos dependen cada vez más de tecnologías más nuevas, son más vulnerables a los ciberataques, lo que crea una creciente demanda de productos y servicios de ciberseguridad. En lo que concierne a los inversionistas, una canasta de empresas de ciberseguridad podría proporcionar una combinación bastante diversificada de proveedores de servicios, lo que incluye arquitectura de seguridad, protecciones de puntos finales e infraestructura de confianza cero. El riesgo de un enfoque de canasta diversificada es que ciertas compañías pueden no ser rentables aún, ya que todavía están en su fase de crecimiento.