Cuatro empresas japonesas que lideran la robótica y automatización

En 2023, el reajuste estructural de las cadenas de suministro y el auge de la IA generativa están creando nuevas oportunidades para la robótica y la automatización. A medida que los países buscan la deslocalización cercana y reevalúan el riesgo geopolítico en sus cadenas de suministro, la construcción de fábricas podría convertirse en una fuente de demanda de tecnologías de automatización, y se espera que los gastos de capital en robótica y automatización constituyan el 25 % de todos los gastos de capital entre 2023 y 2028.1 Mientras tanto, la IA generativa está creando un nuevo paradigma para la forma en que los usuarios humanos interactúan y dan instrucciones a los productos tecnológicos, lo que probablemente se traducirá en nuevas formas de robots industriales y de servicio.

Dentro del ecosistema global de la robótica, las empresas robóticas japonesas ocupan una posición indispensable.

Conclusiones clave

- Fanuc: como líderes de la AF (automatización de fábricas), los esfuerzos de Fanuc para automatizar sus propias fábricas abren espacio para un equipo masivo de investigación y desarrollo (I+D).

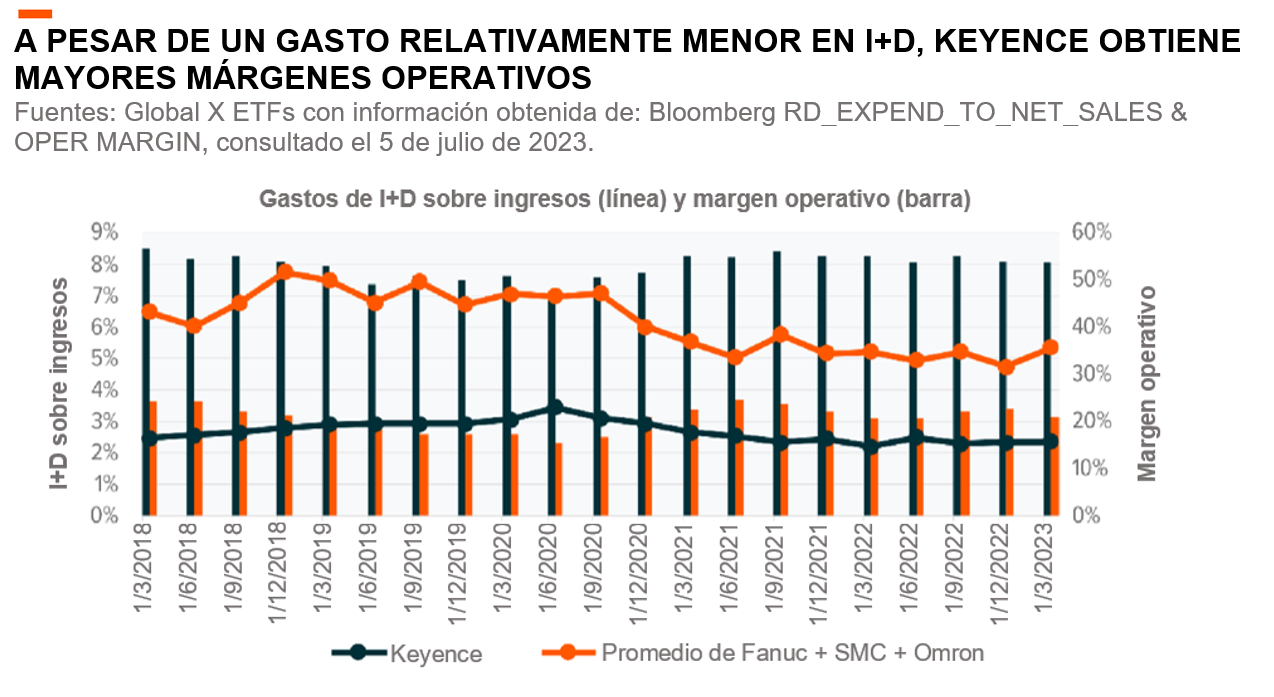

- Keyence: al subcontratar la fabricación de sus productos, Keyence se distingue al identificar y proponer necesidades a los clientes de manera proactiva, y hasta ahora ha podido lograr grandes márgenes a pesar del gasto en I+D.

- Omron: con su línea de sensores, interruptores y controladores que informan a los robots de su entorno externo y guían sus movimientos, la actividad principal de Omron proporciona a los robots su “sistema nervioso”.

- SMC: la neumática, o el uso de gas presurizado en sistemas de automatización, es la actividad principal de negocios de SMC, en la que controla el 64 % del mercado japonés y el 29 % del mercado global.2

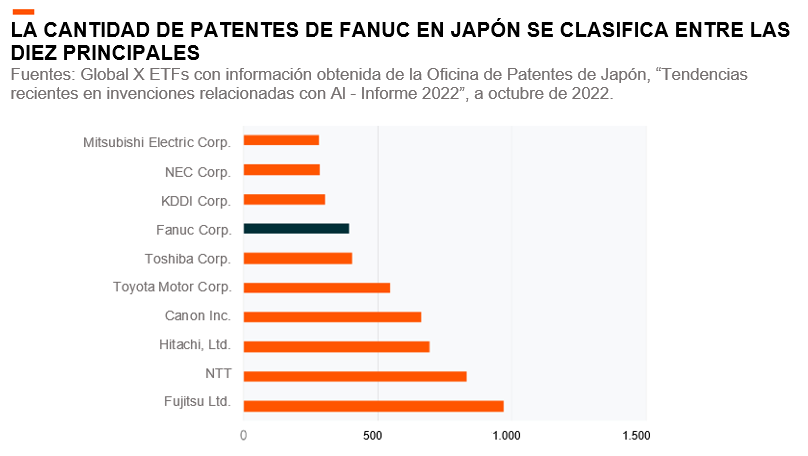

Fanuc: las fábricas autoautomatizadas dejan espacio para el lucro con la I+D

La historia de Fanuc se remonta a 1955, cuando fue fundada por el Dr. Seiuemon Inaba, pionero en el campo del control numérico (NC). El control numérico computarizado (CNC), que se utiliza para crear patrones de movimiento que los robots siguen para fabricar objetos, sigue siendo la principal fuente de ingresos para Fanuc, ya que el 30,9 % de sus ingresos del año fiscal 2022 provinieron del segmento de AF, que gira principalmente en torno al CNC.3

Sin embargo, el producto más icónico de Fanuc son sus brazos robóticos industriales amarillos, que se pueden encontrar en fábricas de todo el mundo. En total, Fanuc generó 6.500 millones USD de ingresos en el año fiscal 2022.4

Como líder de la automatización, es lógico que Fanuc comience a automatizar sus propias fábricas. La producción de Fanuc se concentra en fábricas altamente automatizadas, todas con sede en Japón. Esto abre espacio para la unidad de I+D de Fanuc, que constituye alrededor de un tercio del personal de la compañía, lo que le permite mantener una ventaja tecnológica sobre la competencia.

Con miras al futuro, Fanuc está trabajando para mantenerse en contacto con las necesidades de los fabricantes de vehículos eléctricos.5 La industria robótica de Japón tiene una conexión histórica con la industria automotriz y eso también es cierto para Fanuc, lo que hace que la transición a los vehículos eléctricos sea una prioridad para Fanuc. Fanuc también está logrando un impulso en las industrias que tradicionalmente carecen de servicios de automatización y robótica, a saber, las tres industrias “hin”: alimentos (shokuhin), medicina (yiyakuhin) y cosméticos (keshouhin). El Ministerio de Economía, Comercio e Industria (MECI) de Japón señala que la estandarización de la fabricación en las tres industrias “hin” está particularmente rezagada.6

Keyence: identificación proactiva de las necesidades del cliente mientras se subcontrata la producción

Keyence es un verdadero gigante, con una capitalización de mercado de 122.700 millones USD (17.180 billones JPY), que ocupa el tercer puesto en términos de capitalización de mercado entre las empresas japonesas que cotizan tanto a nivel nacional como en el extranjero. La línea de productos de Keyence incluye sensores, sistemas de medición, microscopios, unidades de visión, unidades de marcado y, más recientemente, una plataforma de análisis de datos.

Una parte importante de lo que distingue a Keyence son sus esfuerzos por atraer a los mejores talentos para las ventas y la estrategia, mientras subcontrata su producción a terceros. Como testimonio de esos esfuerzos, Keyence con frecuencia encabeza las clasificaciones de salario promedio en Japón, con una clasificación de marzo de 2023 de Toyou Keizai que lo ubica en el segundo lugar del país con 21.820.000 JPY (155.076,22 USD) por año.7 La mitología cultivada por Keyence a menudo es el tema de los artículos en los medios de comunicación, que analizan los factores que diferencian al talento de Keyence del resto.

Lo que respalda este éxito es la estrategia proactiva de Keyence, en la que sus ingenieros y equipo de ventas intentan identificar las necesidades potenciales en lugar de esperar a que se aborden, mientras también realizan demostraciones in situ. La singularidad del enfoque de Keyence se ha manifestado en los informes de resultados de Keyence, donde el gasto relativamente menor en I+D no ha impedido que produzca márgenes operativos significativamente más altos que las otras tres compañías en este segmento.

Omron: suministro del sistema nervioso para robots y sistemas de AF

En pocas palabras, gran parte de lo que Omron hace es fabricar el “cerebro” o “sistema nervioso” para robots y sensores de automatización de fábricas. Esto incluye controladores lógicos, interfaces persona-máquina, sistemas de seguridad, visión de máquinas y software. En el año fiscal 2022, el segmento del negocio de automatización industrial (Industrial Automation Business, IAB) comprendió el 57 % de los ingresos de Omron.8

Además de la automatización de fábricas, Omron obtiene una parte de sus ingresos, aproximadamente un 17 % en el año fiscal 2022, de productos de atención médica. Al igual que muchos de los productos robóticos de Omron monitorean los flujos de trabajo y robots de automatización de fábricas, muchos de sus productos de atención médica se centran en monitorear el cuerpo humano. Además, si bien la unidad de servicios sociales de Omron está lejos de ser su principal flujo de ingresos (ya que genera tan solo el 14 % de los ingresos en el año fiscal 2022) saca la automatización de las fábricas y la lleva a los espacios que están muy cerca de los consumidores.9 Gran parte de este segmento comercial implica crear puertas automáticas para estaciones de metro/tren, un mercado en el que Omron obtuvo una suma significativa ingresos.

Con la presencia de Omron en la AF, es probable que se beneficie de los gastos de capital (capital expediture, CapEx), a saber, los fondos utilizados para adquirir, mantener o actualizar activos físicos, y la creciente demanda de fábricas automatizadas. Una salvedad importante es que esto dependerá más de las tendencias de gastos de capital que se registren en Asia que en Europa y América, ya que el 74 % de las ventas de Omron se concentraron en Japón, Gran China y el sudeste asiático al año fiscal 2022.10

SMC: una posición sólida en el mercado global de la neumática

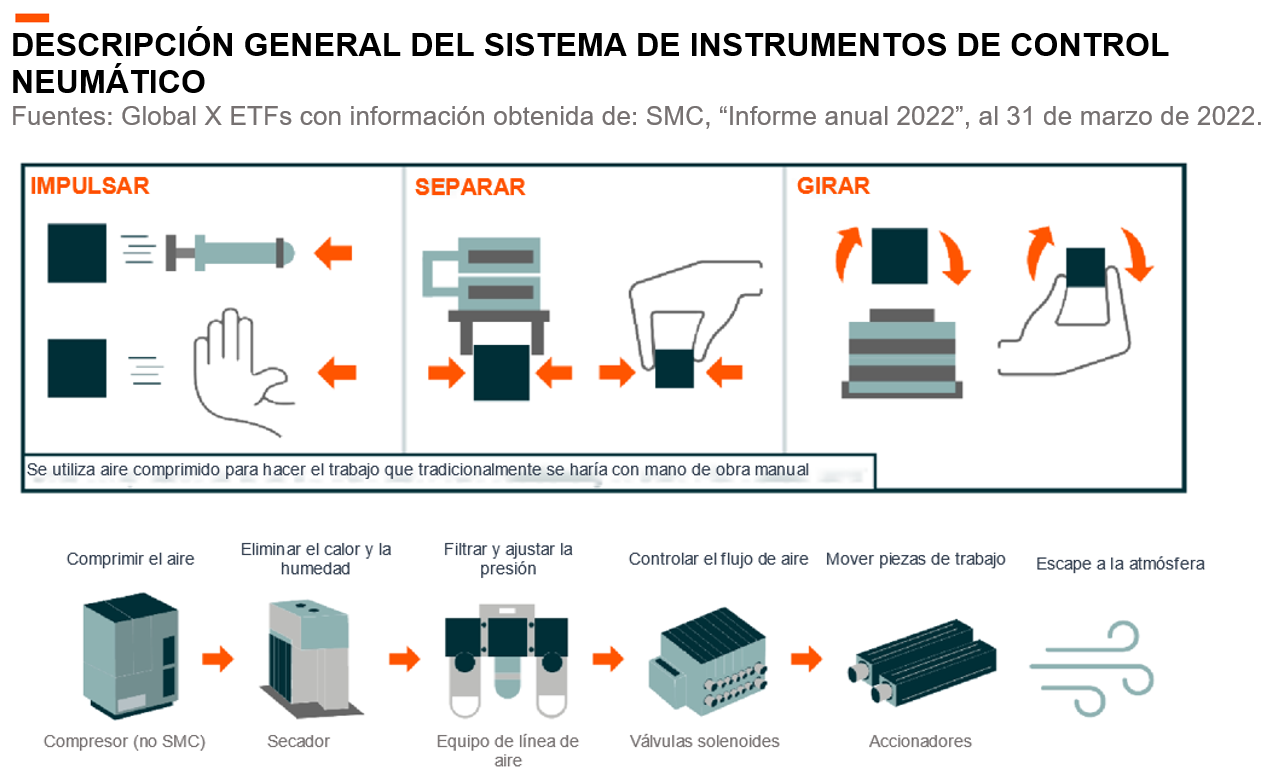

La electricidad no es la única manera de mover a los robots y sistemas automatizados. La neumática es el uso de aire presurizado para mover componentes físicos. Esta es el área del mercado que ocupa SMC, con una participación de mercado estimada del 64 % en Japón y del 39 % en todo el mundo para instrumentos neumáticos en 2022.11

Un ejemplo simplificado de cómo puede ser un flujo de trabajo neumático es el siguiente: 1) se comprime el aire, se enfría y se traslada a un tanque de aire, 2) el aire se envía a través de una red de tuberías que conducen a la línea de la fábrica donde las válvulas y los interruptores dictan la dirección de los flujos de aire, 3) el aire es empujado hacia los cilindros de aire, que empujan un brazo del robot hacia adelante, o hacen que agarre o gire un objeto.12 Los sistemas neumáticos integrales son complejos y a menudo se utilizan en conjunto con sistemas hidráulicos, que manipulan la presión de los líquidos.

Un tema muy relevante últimamente para SMC es el estado actual de la industria de semiconductores, que experimentó una caída debido a la reducción en la demanda de productos electrónicos de consumo en 2022, pero que también está estrechamente vinculada con el auge de la IA. En 2023, SMC prevé que la caída de la demanda de semiconductores mantendrá los ingresos aproximadamente por debajo del nivel de 2022.13 Sin embargo, con un objetivo de 1 billón JPY (7.100 millones USD) en ventas para el año 2026, SMC considera que la demanda de enfriadores, válvulas de compuerta y productos de vacío será un beneficiario del aumento secular de las necesidades de semiconductores, lo que proporciona un 2 % de la CAGR (tasa de crecimiento anual compuesto) del 8 % necesaria para que SMC alcance su objetivo14

Conclusión: Japón es una parte indispensable de la historia de la automatización

En la primera mitad de 2023, la emoción por la IA generativa y una fuerte recuperación de las acciones japonesas colocaron los reflectores sobre los fabricantes de robots japoneses. Mirando más allá de 2023, en nuestra opinión, la automatización ha llegado para quedarse. Con las grandes cuotas de mercado de varios segmentos de la cadena de suministro global de robótica en poder de Fanuc, Keyence, Omron y SMC, comprender la estrategia de los principales fabricantes de robots japoneses es crucial para comprender el panorama general de la automatización.