Puntos de inflexión: Atendiendo a las ganancias, pero comprendiendo el crecimiento implícito

La temporada de ganancias suele proporcionar datos importantes, tanto sobre cómo les fue a las empresas en el trimestre anterior como, quizás más importante aún, lo que esperan para los próximos 12 meses. Estas previsiones a un año pueden tener un impacto significativo en los precios, pero los inversionistas pueden beneficiarse igualmente al mirar más allá de estas estimaciones a corto plazo y enfocarse en cambio en las expectativas de crecimiento a largo plazo implícitas en el valor de mercado. A veces, las herramientas simples pueden ser muy poderosas. Un marco convincente que los inversionistas pueden utilizar para identificar las expectativas asociadas con un tema de inversión es el crecimiento terminal, o el crecimiento implícito a largo plazo del mercado. Ir más allá de un enfoque miope en las estimaciones y revisiones a corto plazo ofrece una forma analítica e intuitiva de evaluar oportunidades.

Conclusiones clave

- En una economía en desaceleración, las inversiones de crecimiento suelen tener una prima debido a su escasez, pero al evaluar las expectativas de crecimiento se pueden identificar oportunidades destacadas.

- Las tasas de crecimiento terminal, o el crecimiento implícito a largo plazo del mercado, es un marco que los inversionistas pueden utilizar para evaluar las expectativas asociadas con temas de inversión.

- Temas potencialmente atractivos con estimaciones de crecimiento terminal que parecen relativamente bajas abarcan la robótica y la inteligencia artificial, el Internet de las cosas, la ciberseguridad y la infraestructura de Estados Unidos.

El Crecimiento se convierte en un activo escaso

La mayor parte del trabajo de la Reserva Federal (Fed) es probablemente cosa del pasado, aunque es posible que se produzcan algunos aumentos modestos a partir de ahora. Esto es una buena noticia para las acciones. Empíricamente, las acciones no son particularmente sensibles al nivel de las tasas de interés, pero sí reaccionan a los cambios en las tasas1. El aumento de las tasas del 0% al 5% en un lapso de 13 meses creó un obstáculo significativo, pero otro aumento de 25 o 50 puntos básicos no debería ser un shock drástico2.

La atención de los inversores en los próximos meses podría desplazarse de las tasas al crecimiento. Con las tasas estabilizándose, los mercados pueden volverse cada vez más sensibles a la disminución del crecimiento económico en Estados Unidos. El consenso actual es que el crecimiento real del PIB disminuirá del 2.1% en 2022 al 1.1% en 2023 y al 0.8% en 20243. Ante este escenario, las empresas que puedan mantener niveles más altos de crecimiento en ventas y ganancias pueden, y en muchos casos lo hacen, parecer defensivas, dado que menos empresas reportan crecimiento en sus ingresos y ganancias.

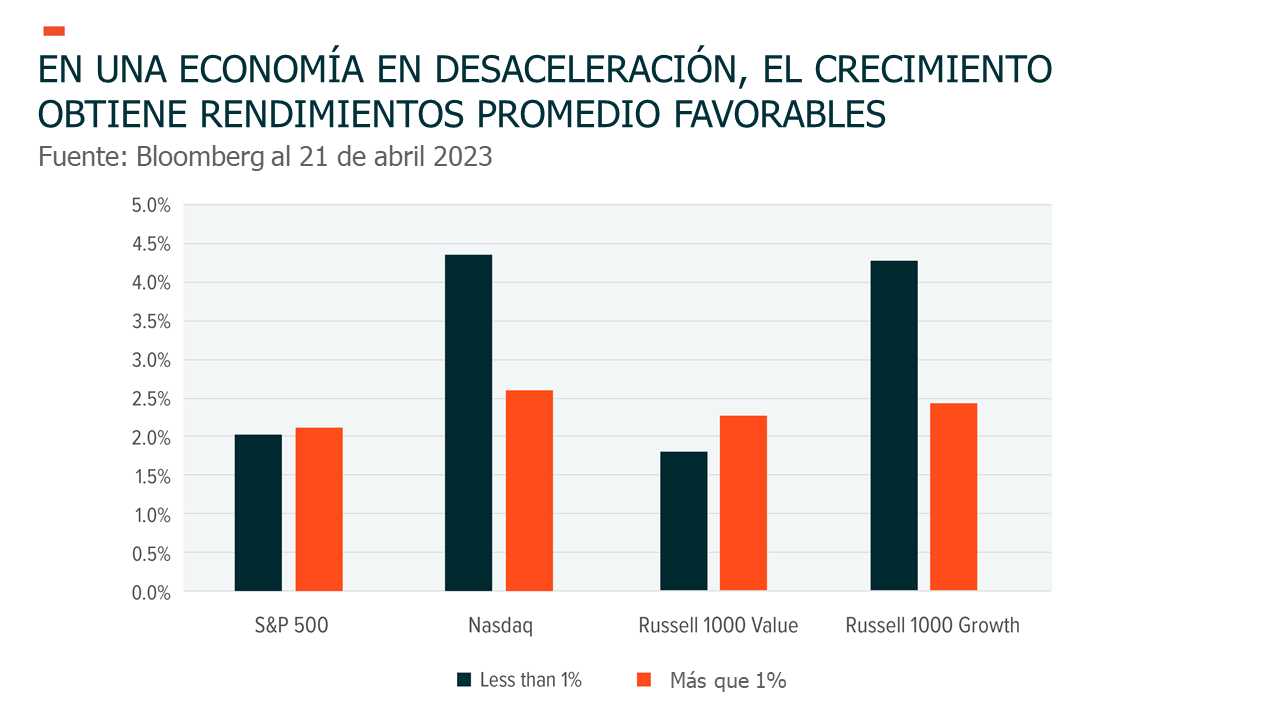

Las grow stocks (acciones de crecimiento) se convierten en un activo escaso en una economía en desaceleración y generalmente superan a los índices más amplios. Cuando el crecimiento real del PIB supera el 1%, el rendimiento promedio trimestral del S&P 500 es del 2.1% y el rendimiento del Nasdaq es del 2.6%4. Cuando el crecimiento del PIB cae por debajo del 1%, el rendimiento del S&P 500 disminuye al 2.0%, pero el rendimiento del Nasdaq aumenta significativamente al 4.4% (ver gráfico). El mismo patrón se aplica a los índices Russell 1000 Value y Russell 1000 Growth. Las empresas que continúan creciendo en una economía lenta pueden demandar una prima.

Valoración desde una óptica de crecimiento a largo plazo

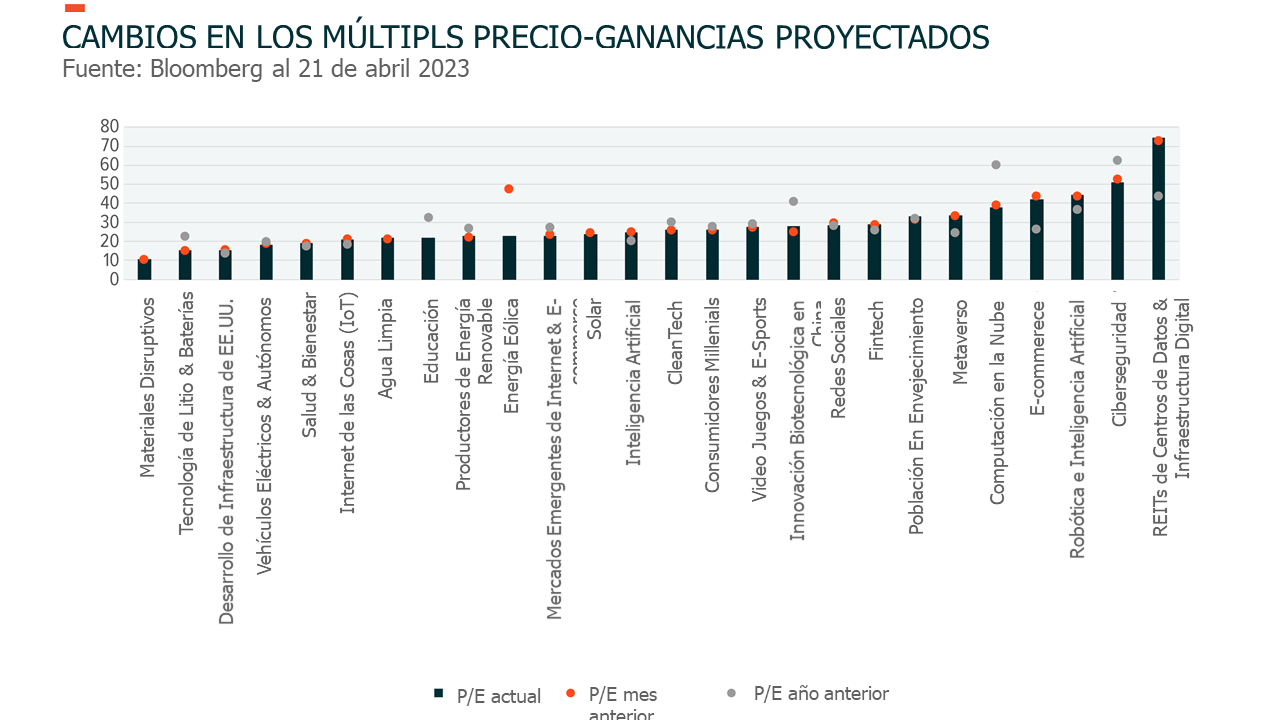

Identificar métricas de valuación confiables para empresas y temas de crecimiento es un desafío constante. El hecho de que los inversores favorezcan estos activos y a menudo eleven los precios hace que este desafío sea aún más complejo. Los ratios precio-ganancias (P/E), tanto proyectados como históricos, ofrecen una instantánea de valuación relativa, pero algunas empresas en crecimiento pueden no generar ganancias positivas, al reinvertir para mantener un rápido crecimiento en las ventas. Para esas empresas y los temas que las conforman, el ratio precio-ventas (P/V) puede ser una alternativa. La pregunta que surge es qué múltiplo parece razonable en términos de P/E o P/V en relación al mercado en general.

En el entorno actual, seguimos prefiriendo temas en los que las empresas tengan un crecimiento superior a la tendencia y ganancias positivas5. Estas empresas tienen menos probabilidades de necesitar financiamiento a las tasas más altas actuales y aún pueden invertir para aumentar los ingresos. A medida que las acciones de crecimiento rentables se vuelven más demandadas y las tasas de interés comienzan a bajar, el crecimiento en etapas tempranas puede parecer más atractivo.

El crecimiento esperado ofrece otra forma de evaluar la oportunidad asociada con activos de crecimiento. Muchos inversores se centran en las expectativas de consenso para uno o dos años en cuanto a ventas y ganancias. Si bien las acciones suelen ser sensibles a los cambios en estas expectativas de crecimiento a corto plazo, en realidad son las tasas de crecimiento a largo plazo o terminales las que suelen ejercer una mayor influencia en el valor de mercado6. Curiosamente, se presta mucha más atención a las previsiones a corto plazo que a estas tasas de crecimiento a largo plazo integradas.

La tasa de crecimiento implícito a largo plazo en el mercado puede ser una forma poderosa de evaluar si una empresa o tema está sobrevaluado, subvaluado o tiene un precio razonable. Calcular las tasas de crecimiento terminales es simplemente una reformulación del modelo tradicional de flujo de efectivo descontado7. La capitalización de mercado actual representa el valor presente neto. Un inversor puede descontar las estimaciones de consenso para uno o dos años, restarlas del valor actual de la empresa y luego utilizar el costo promedio ponderado de capital para evaluar la tasa de crecimiento terminal que se asume en el consenso a los precios actuales.

Contar con una estimación de las expectativas del mercado sobre el crecimiento a largo plazo asociado a un tema nos permite aprovechar el análisis y la intuición para evaluar la valoración. Por ejemplo, si el mercado asigna una tasa de crecimiento terminal del 8% a un conjunto específico de empresas, pero la investigación de mercado pronostica un crecimiento anual del 12% durante una década, entonces ese conjunto de empresas puede estar subvalorado y representar una buena oportunidad. En cambio, si el mercado incorpora un crecimiento a largo plazo del 20% para un segmento que se pronostica que crecerá al 12%, entonces esas empresas parecerían estar sobrevaloradas. Naturalmente, tendemos a pensar en términos de tasas de crecimiento, y extraer la tasa de crecimiento del precio de mercado ofrece una alternativa intuitiva a los múltiplos.

A pesar de un sólido comienzo, aún existen áreas de oportunidad.

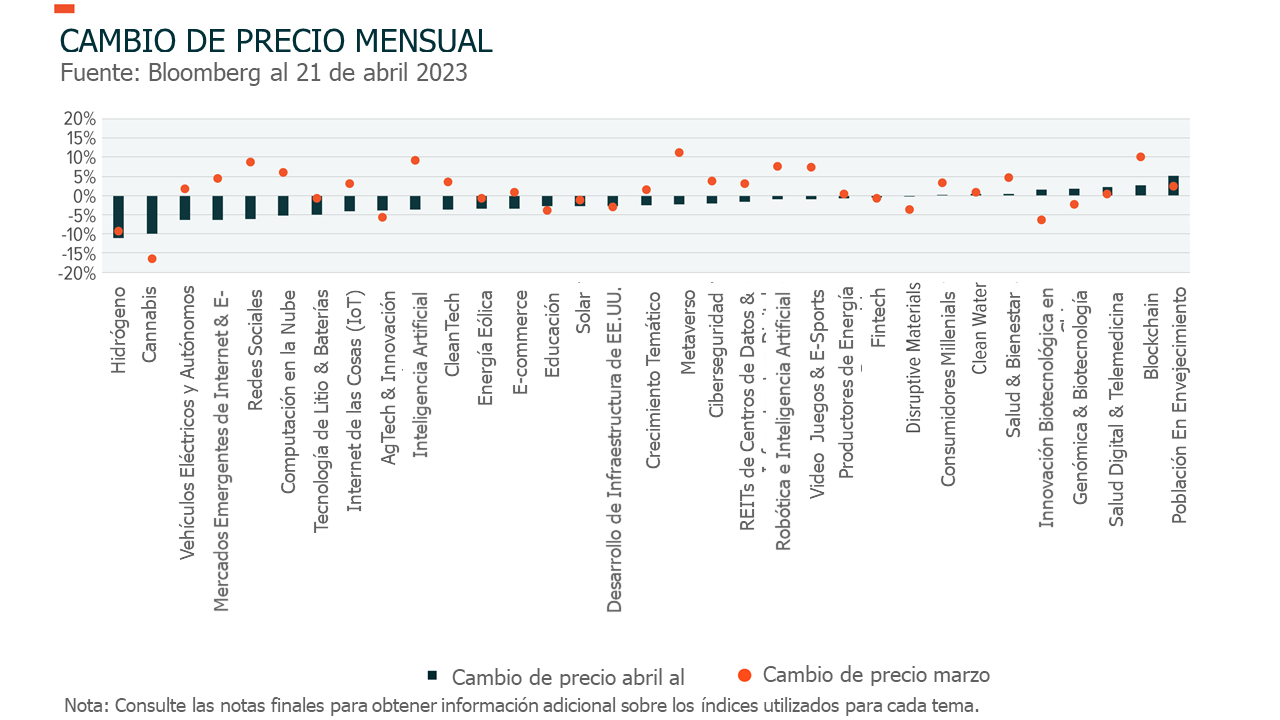

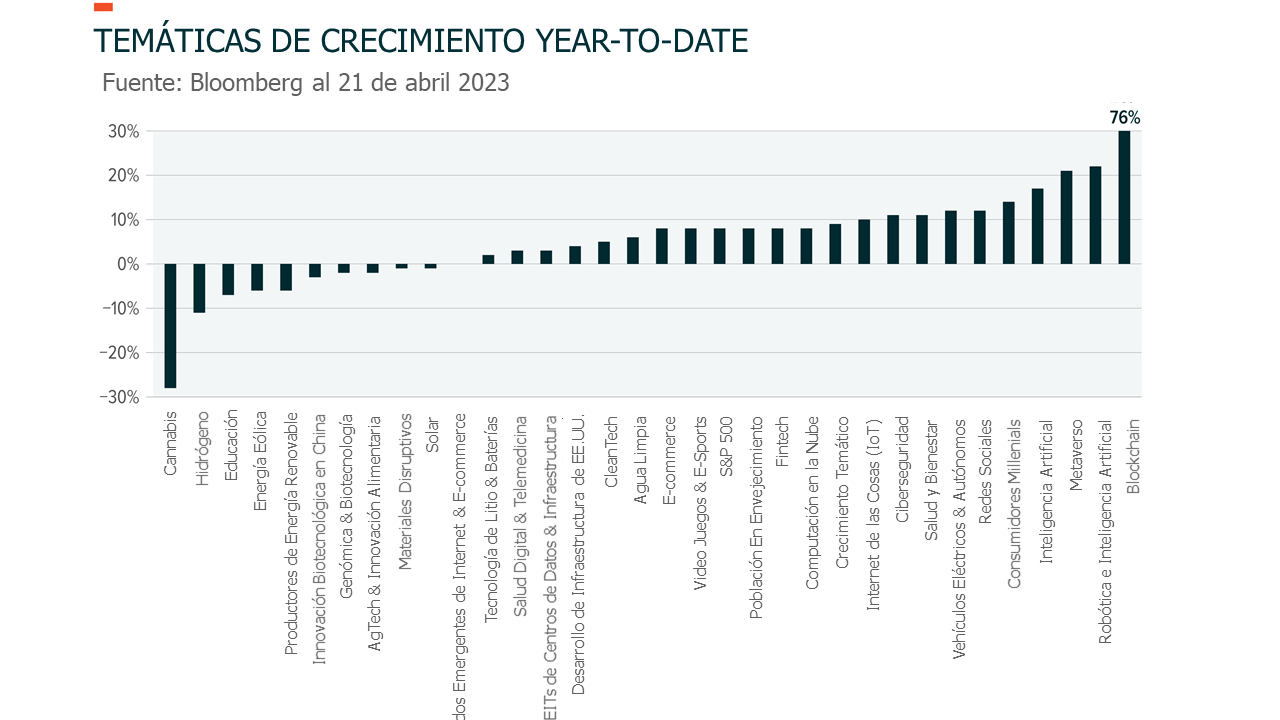

Muchos de los temas que seguimos han tenido buenos rendimientos en lo que va del año. Si bien los índices de crecimiento como el Nasdaq superaron al amplio S&P 500, la historia va más allá de las grandes tecnológicas (ver gráfico). Temas como la Inteligencia Artificial, la Ciberseguridad y los Consumidores Millennials superaron al índice sin exposición a las grandes tecnológicas8.

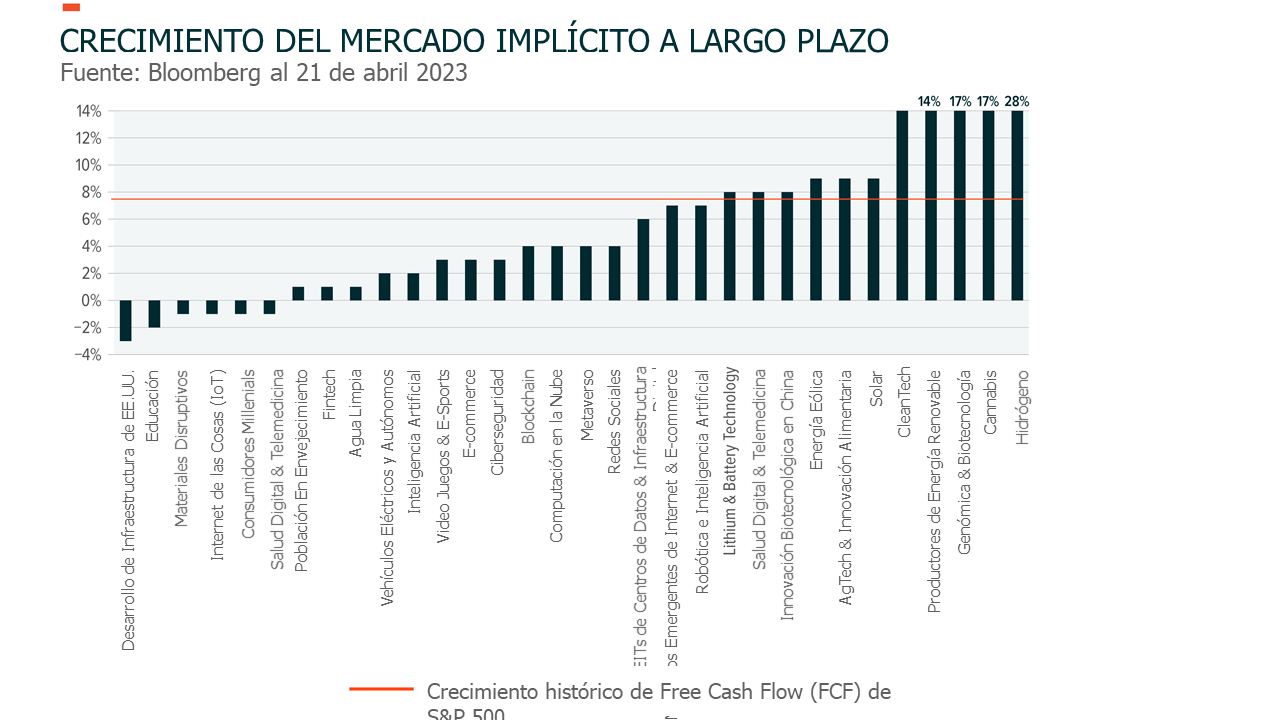

Con 25 de 33 temas en alza en el año, las tasas de crecimiento a largo plazo implícitas ofrecen una forma de evaluar si el mercado está valorando el potencial completo o si aún pudiera haber áreas que parecen atractivas. La distribución del crecimiento terminal esperado es relativamente amplia en diferentes temáticas. El mayor crecimiento esperado se encuentra en el tema del Hidrógeno, cerca del 29%, y el más bajo es actualmente la Infraestructura de Estados Unidos, con expectativas de -3%9.

Históricamente, las empresas del S&P 500 han tenido un crecimiento promedio del flujo de cash flow del 7% anual, lo que sirve como referencia frente a las tasas de crecimiento implícitas actuales en el mercado10. Por supuesto, también podemos analizar las investigaciones que pronostican el crecimiento para cada tema individual. Según la valoración actual del mercado, existen oportunidades en diferentes temas (ver gráfico).

Por ejemplo, en el caso de la Robótica e Inteligencia Artificial, el crecimiento implícito es ligeramente superior al 7%, o apenas por encima de la tasa a largo plazo del S&P 500. Esta estimación parece baja considerando el creciente interés en la IA y ChatGPT, así como el nuevo énfasis en la automatización debido a los desafíos asociados con el suministro de mano de obra relacionado con la demografía y la relocalización de la producción. Para la Robótica, las investigaciones de mercado pronostican un crecimiento de ventas del 10.5%11.

Quizás aún más interesante es el tema de Internet de las Cosas (IoT), actualmente valuado considerando flujos de efectivo en contracción a largo plazo, a pesar de que la investigación de mercado pronostica un crecimiento anual de ventas de dispositivos del 16%12. Las tecnologías de sensores IoT son probablemente una capa crítica entre el mundo físico y digital, ya que traducen lo físico a un lenguaje al que la inteligencia artificial y los robots pueden reaccionar. Esta exposición podría representar una forma subvaluada de aprovechar la ola de la IA y ChatGPT.

La ciberseguridad parece tener una valuación relativamente adecuada según las estimaciones de crecimiento terminal. Las acciones relacionadas con la ciberseguridad tuvieron dificultades en 2022 por varias razones. En primer lugar, el declive del mercado en general afectó su desempeño. En segundo lugar, las acciones de ciberseguridad se incluyeron en el grupo de acciones relacionadas con el trabajo desde casa/trabajo remoto que los inversores valoraron en exceso en 2021, y probablemente necesitaban ser revaluadas. En tercer lugar, las estimaciones de ventas disminuyeron a fines de 2022 debido al temor de los analistas de que las empresas recortaran sus presupuestos de ciberseguridad en lugar de despedir empleados para controlar los costos en una economía en desaceleración13. Pero eso no ha sucedido, y las estimaciones de los analistas han aumentado. Con una tasa de crecimiento a largo plazo inferior al 4%, el tema de la ciberseguridad tiene un precio de crecimiento más lento que el mercado en general históricamente y muy por debajo de las estimaciones de la industria del 13%14.

Las temáticas relacionadas con el consumo pueden ser una opción contraria. Las expectativas para las empresas de consumo discrecional fueron relativamente moderadas al comienzo del año debido a las preocupaciones sobre la alta inflación y una desaceleración resultante en el gasto del consumidor. Pocos analistas tenían una sobreponderación en el sector15. El sólido desempeño de las temáticas relacionadas con el consumo en lo que va del año probablemente esté relacionado con una baja propiedad. Temas como el comercio electrónico y los videojuegos y deportes electrónicos tienen tasas de crecimiento esperadas del 2 al 3%, lo cual parece relativamente bajo.

La infraestructura de EE. UU. también parece relativamente atractiva según las expectativas de crecimiento a largo plazo. La temática actualmente refleja una contracción del 3% anual en el valor terminal, lo cual parece desconectado de tendencias clave como la relocalización y el gasto gubernamental. En 2021 y 2022, el gobierno de EE. UU. aprobó casi $2 billones en gasto relacionado con infraestructura a través de tres proyectos de ley16. La asignación de estos fondos probablemente se refleje en las previsiones de las empresas durante varios años, y estas compañías parecen estar preparadas para un crecimiento del flujo de efectivo libre en lugar de una contracción en la próxima década.

Centrarse en temáticas con tasas de crecimiento aparentemente bajas tiene cierto atractivo. Sin embargo, pueden existir buenas oportunidades entre las temáticas con tasas de crecimiento estimadas más altas, siempre y cuando la industria esté preparada para crecer aún más rápido. El tema de Tecnología de Litio y Baterías es un ejemplo destacado. Si la transición a los vehículos eléctricos continúa al ritmo actual, la previsión a largo plazo de crecimiento anual del 8% en este tema podría ser baja, y las empresas del tema podrían crecer más rápidamente. Agtech, con un precio de crecimiento del 9%, es otra temática que puede resultar demasiado baja en comparación con las estimaciones de crecimiento de la industria del 13%17.

Las temáticas con tasas bajas pueden parecer una opción fácil, pero no son la única opción a considerar. Es importante tener en cuenta también aquellas temáticas en las que la tasa de crecimiento implícita en el mercado está por debajo de las expectativas para la industria.

Tablero de Temas de Punto de Inflexión