Perspectivas del CIO: La recesión está muerta, larga vida a la recesión

Nota del editor: Conversational Alpha® (CA) es un vehículo que utilizamos para tener análisis más profundos y más accesibles sobre la construcción de carteras. En ese sentido, representa tanto un trayecto como un destino. Este reporte es una mirada periódica a los trayectos y destinos que los inversionistas pueden considerar.

Durante gran parte de los últimos dos años, la conversación sobre la recesión no solo fue persistente, sino que tuvo un aire de inevitabilidad. A medida que los efectos de los paquetes fiscales y monetarios comenzaron a desaparecer, y la Reserva Federal tomó medidas para desacelerar la economía con 525 puntos base de aumentos de tasas, se avecinaron las preocupaciones sobre una recesión económica. Sin embargo, el PIB del segundo trimestre de 2023 llegó al 2,4 %, superando las expectativas de consenso de 1,8 % y el modelo GDPNow de la Reserva Federal de Atlanta tuvo un crecimiento del PIB real del tercer trimestre de un saludable 3,9 %.1 El presidente de la Reserva Federal, Jerome Powell, llegó hasta el punto de decir que el banco central ya no pronostica una recesión.

Varios factores pueden ayudar a explicar ese giro radical y la resiliencia económica actual. La caída de la inflación es uno de ellos. La inflación de los gastos de consumo personal (GCP) principales y generales, la medida de inflación favorita de la Reserva Federal, aumentó solo un 0,2 % intermensual (mes a mes) en junio. Ese resultado dejó a la inflación general con un aumento del 3,0 % interanual (año tras año) y a la inflación básica con un aumento del 4,1 %, su menor aumento desde septiembre de 2021.2 Otro factor puede ser la enorme escala de intervenciones políticas recientes que contribuyen a expansiones de ciclos de EE. UU. más largas que el promedio, y tal vez presenta un panorama color de rosa respecto de la situación económica actual.

A pesar de todo lo que ha sucedido desde 2020, e incluso desde 2008, el consumidor estadounidense está más seguro hoy en día, el mercado laboral es sólido y el sector de la vivienda sigue siendo sólido. El mercado bursátil no se ha mostrado sorprendido por los pronósticos de recesión de este año, y dichos segmentos han ayudado a esto. Dado que su resiliencia ayuda a aminorar el miedo a una recesión, los mercados han podido centrarse en el crecimiento y los temas emergentes como la inteligencia artificial (IA) y el renacimiento industrial.

Aun así, creo que es importante que los inversionistas tengan una visión clara de los posibles desafíos en estos segmentos y en la economía en general. Nuestra opinión actual es que si ocurre una recesión, será leve y el precio de la acciones reflejará las expectativas del mercado. Si bien parece que estamos en las últimas etapas del ajuste de la Reserva Federal, la tasa sustitutiva de la Reserva Federal de San Francisco está muy por encima de la tasa de fondos federales y el rendimiento a 2 años cayó por debajo de la tasa de política, lo que llevó a una curva de rendimiento profundamente invertida. Normalmente, la capacidad de una curva de rendimiento invertida de predecir recesiones es bastante sólida. Y el último giro a seguir es la baja de categoría de los bonos del Tesoro de EE. UU. por parte de Fitch, que puede ayudar a la Reserva Federal al aumentar los rendimientos y frenar el apetito voraz del consumidor.

Recordemos que este ciclo no es típico. Pero como todos los ciclos, creo que los inversionistas tienen oportunidades para diferenciar sus carteras en relación con sus objetivos de inversión.

Buenos temas de conversación

- Los consumidores están gastando y la confianza ha estado en aumento, pero las facturas pueden acumularse rápidamente.

- A pesar de su fortaleza, la mano de obra no es el indicador más oportuno en los ciclos económicos.

- Los precios de la vivienda muestran que los compradores están pasando por alto las tasas hipotecarias más altas, por ahora.

- Qué efecto tiene sobre las carteras: debemos permanecer flexibles a medida que se expande la recuperación, y debemos seguir favoreciendo el posicionamiento de calidad.

- Continuemos... Veámoslo en forma de gráfico: Los fondos del mercado monetario muestran que hay mucho efectivo a la espera.

Observemos el consumo de los consumidores

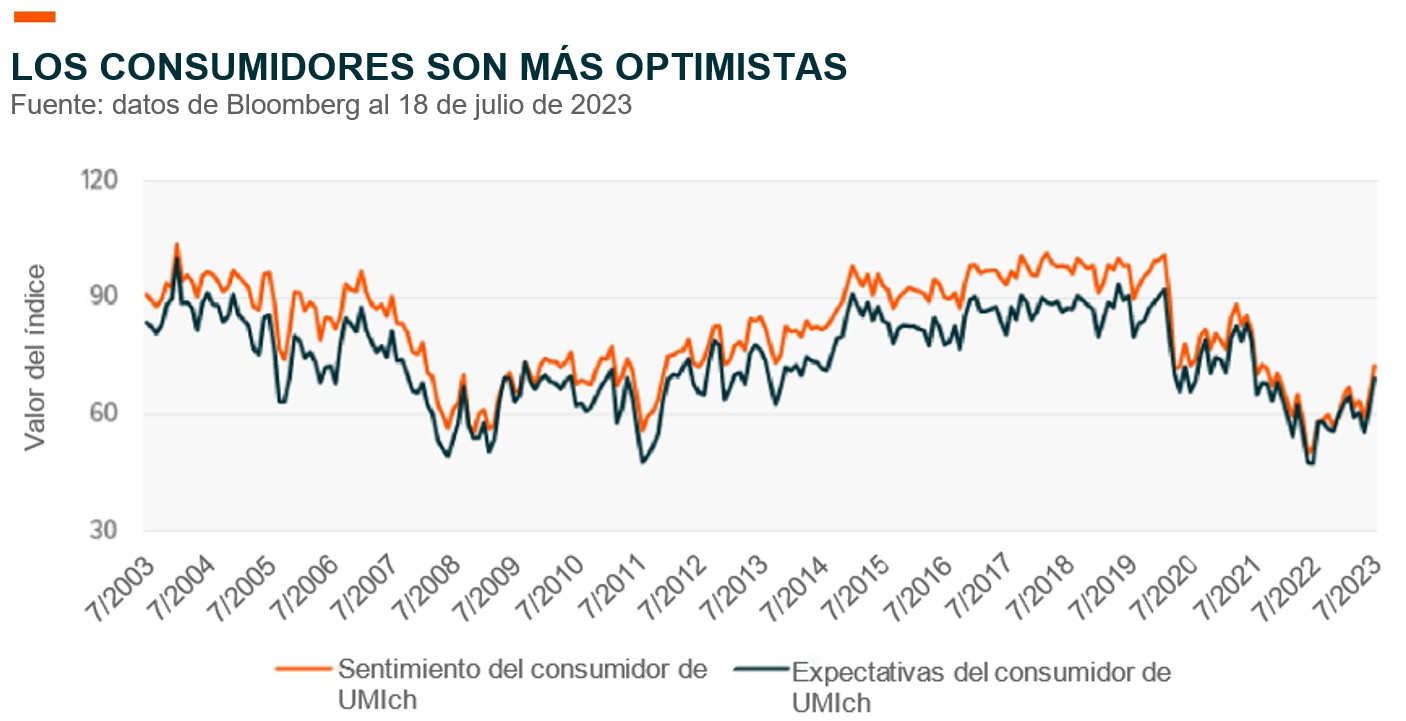

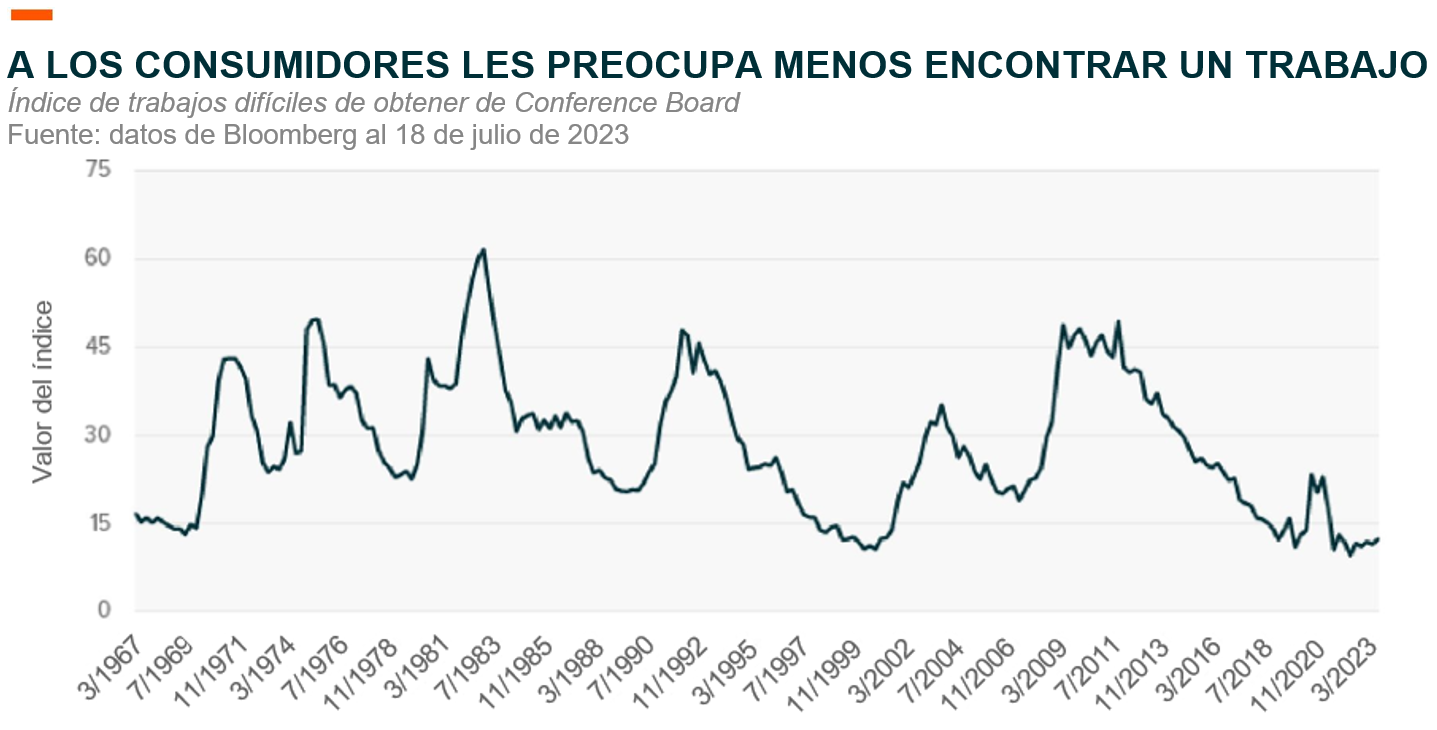

Los consumidores mantuvieron sus billeteras abiertas nuevamente en el segundo trimestre, probablemente estimulados por la desaceleración de la inflación y la estabilización en los mercados laboral y de vivienda. El gasto en productos duraderos, que suele ser cíclico, puede ser un signo revelador de cómo se sienten los consumidores, y en junio los pedidos de productos duraderos aumentaron un 4,7 % intermensual, lo que representó el cuarto mes consecutivo de aumento. La confianza del consumidor está mejorando y los trabajadores perciben una menor probabilidad de pérdida del empleo en los próximos cinco años, así como menores expectativas de inflación en el próximo año.3

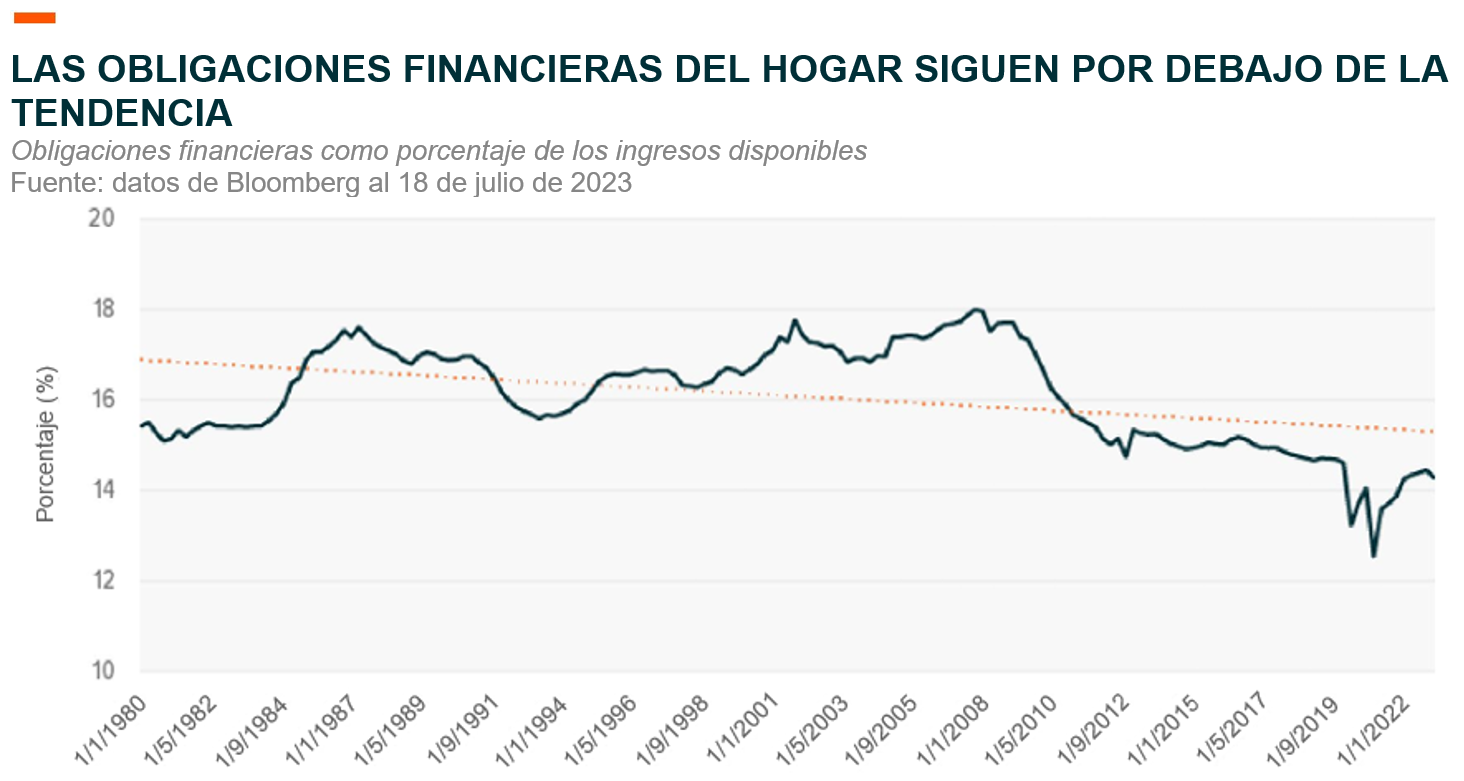

Si bien los gastos se atenuaron en mayo, una tendencia positiva en los ingresos personales y un repunte en los ingresos reales disponibles podrían amortiguar el consumo durante más tiempo. El índice de obligaciones financieras aumentó durante el año pasado, pero permanece muy por debajo de los niveles históricos, como se observa en el siguiente gráfico. Otro factor que apoya a los consumidores es que redujeron considerablemente sus niveles de endeudamiento desde la crisis financiera de 2008.

Un riesgo es que las presiones de precios subyacentes se mantengan rígidas, especialmente si el aumento de los salarios no sigue el ritmo de los precios. El aumento en los precios de las viviendas, junto con las altas tasas hipotecarias, podrían afectar aún más la asequibilidad. Otro posible viento en contra es que los estadounidenses con préstamos federales para estudiantes, un significativo sector de la población, comenzarán a realizar pagos de intereses en octubre cuando finalice una moratoria de más de tres años. El aumento de la tasa de ahorro en mayo es una buena señal, pero cabe destacar que el exceso acumulativo de ahorros (por encima de los niveles previos a la COVID) de aproximadamente 600.000 millones USD se encuentra en una tendencia a la baja desde su pico a principios de 2021, lo que posiblemente indica que el consumidor tiene dificultades.4

Todos trabajan, pero la mano de obra está rezagada

El mercado laboral permanece ajustado, con aproximadamente 1,5 oportunidades laborales disponibles para cada persona desempleada.5 Las empresas continúan enfrentando desafíos para encontrar mano de obra calificada y es probable que la escasez en la industria de servicios mantenga el impulso de las actividades de contratación en los próximos meses. Sin embargo, los indicadores principales muestran señales de una desaceleración en las ofertas de empleo y un crecimiento salarial más débil.

Las nóminas no agrícolas (NNA) se expandieron en 187.000 en julio, una cifra que, si bien está por debajo de las estimaciones de 200.000 unidades, es alentadora para los responsables de formular políticas.6 Esta cifra de NNA es acorde con los datos de vacantes de trabajo y rotación de mano de obra (JOLTS), lo que muestra que el empleo finalmente se está desacelerando o al menos parece estar desacelerándose. De este modo, se crea una dinámica intrigante de crecimiento lento de la NNA, fuerte presión salarial, reducción de las vacantes de empleo y menores tasas de abandono. Otra consideración es el aumento masivo de la productividad, que quizás refleja un cambio más estructural en el empleo. Juntos, estos factores brindan una imagen matizada del mercado laboral actual, que refleja los desafíos y las oportunidades que enfrentan los trabajadores y los empleadores.

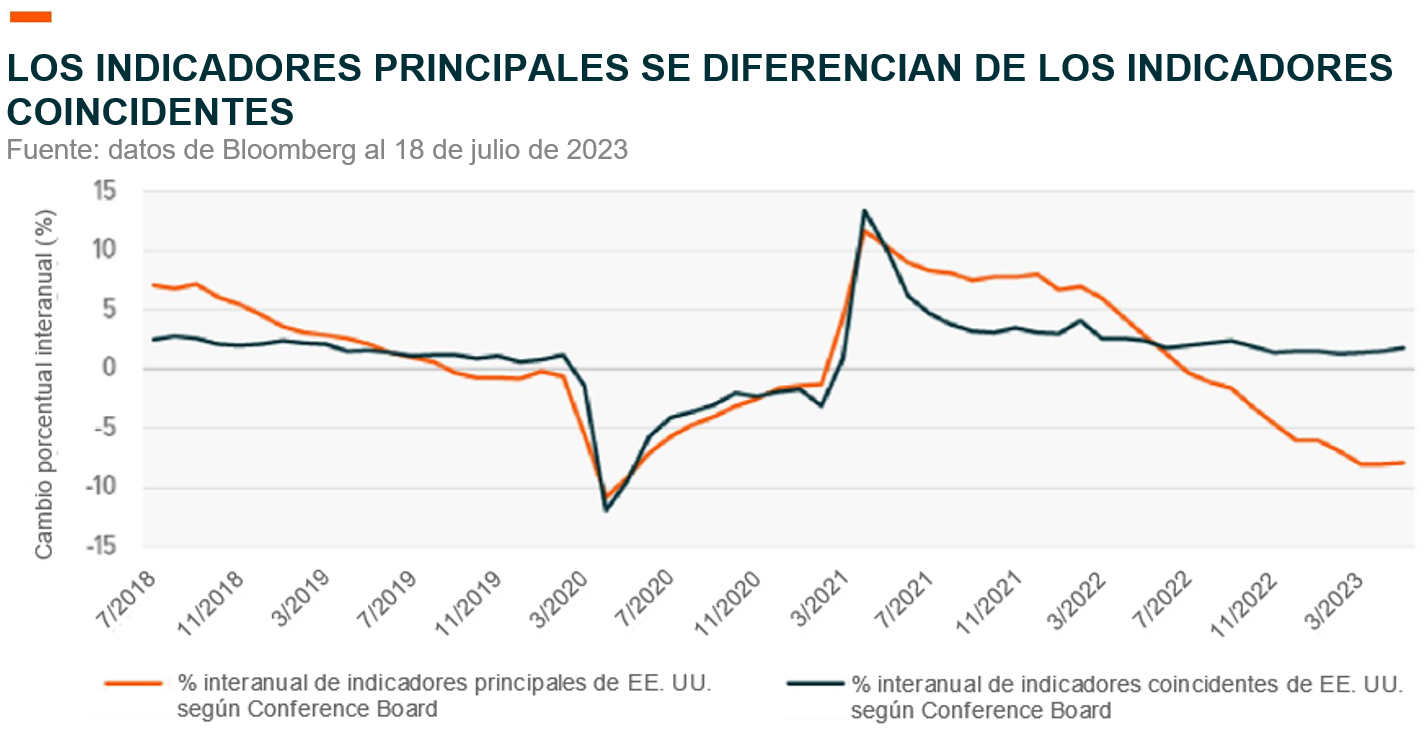

Algo que estamos observando de cerca es la divergencia significativa entre la marcada disminución del indicador del índice económico principal (IEP) de Conference Board y su índice económico coincidente (IEC) algo estable, que se muestra en el siguiente gráfico. Históricamente, la mano de obra es un indicador rezagado en los ciclos económicos, por lo que puede pasar algún tiempo antes de que los efectos completos de las políticas más estrictas se reflejen en patrones de empleo y consumo más débiles. Si EE. UU. evita una recesión, es posible que los indicadores principales toquen fondo sin una disminución sustancial en los indicadores coincidentes.

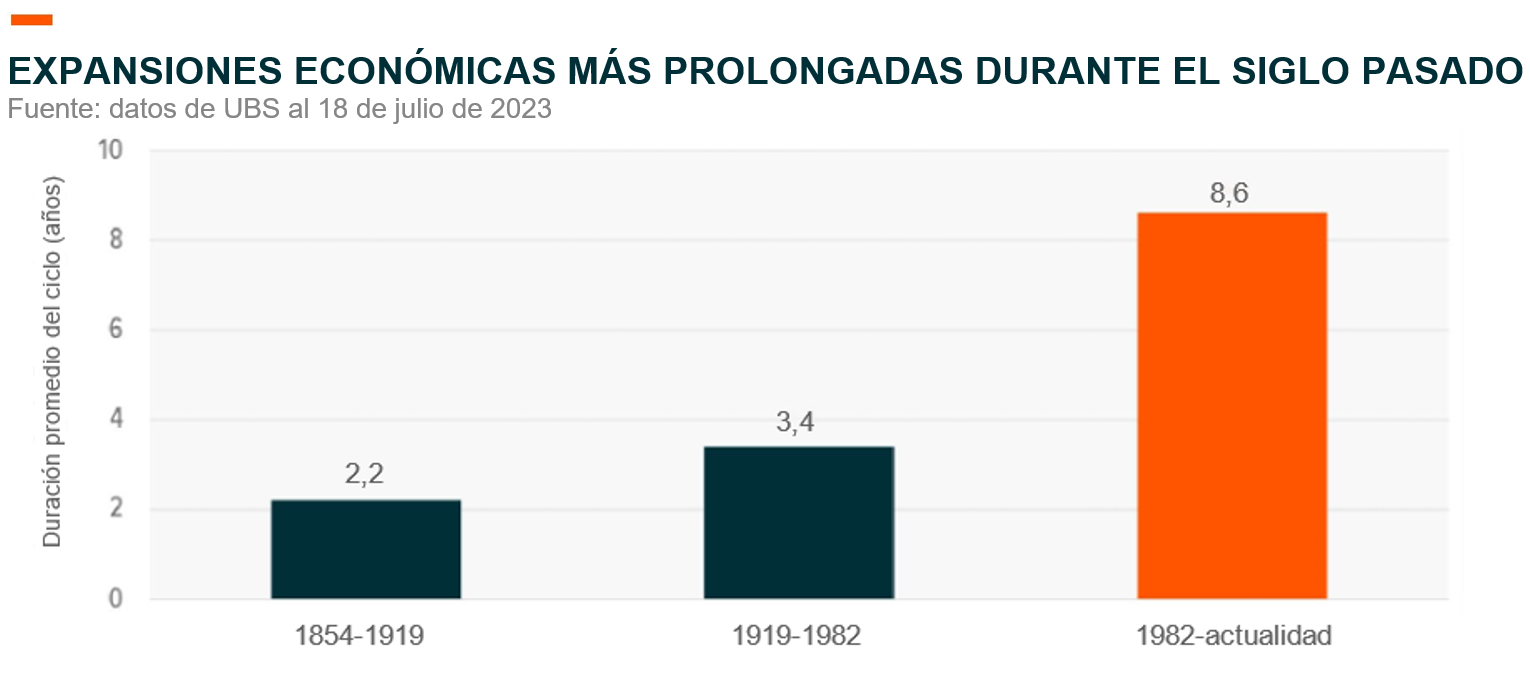

Algunos economistas atribuyen el retraso en la respuesta económica a las medidas políticas a las expansiones económicas más largas que el promedio durante el último siglo. Tales expansiones prolongadas podrían tener un impacto en el plazo y la magnitud de los cambios impulsados por políticas en el mercado laboral.

Las altas tasas hipotecarias aún no han afectado la demanda

Después de un año desafiante, los precios de las viviendas unifamiliares están en recuperación, y han subido constantemente durante los últimos tres meses. Notablemente, las ventas muestran una tendencia alcista a medida que los compradores se mantienen activos pesar de las tasas de interés más altas. Muchos otros compradores recientes mostraron un astuto sentido de la oportunidad, o al menos buena suerte, al aprovechar las tasas históricamente bajas del 2,5 % al 4 % en 2020 y 2021. Evadieron el fuerte aumento al 6-7 % del año pasado, y su actuación en los momentos justos fue fundamental para mantener controladas las morosidades hipotecarias.7

La oferta es otro factor. Actualmente, la baja oferta en el mercado de la vivienda de EE. UU. parece ser el catalizador para nuevas construcciones, lo que se evidencia con el reciente aumento de permisos, inicios y finalizaciones. Dado que este resurgimiento depende en gran medida de la capacidad de los consumidores de soportar el impacto de esas tasas de interés más altas, puede ser mejor mantener a raya el entusiasmo.

Por ahora, el mercado de la vivienda muestra tendencias positivas, incluido el gasto residencial. En términos más generales, el aumento del gasto de capital en infraestructura pública y fabricación es otro punto de respaldo para la resiliencia económica. Estos acontecimientos han contribuido, en parte, al rendimiento superior de las acciones industriales y de construcción de viviendas este año.8

Qué efecto tiene sobre las carteras: posicionamiento de calidad para ampliar la recuperación

La recesión puede estar cerca, lejos o no ocurrir en absoluto. Esta incertidumbre no es nada nuevo para los inversionistas. En mi opinión, es importante mantener la flexibilidad y la diversificación con posicionamiento de calidad. La amplitud del mercado está mejorando, y anticipamos un repunte cíclico cada vez mayor. La exposición a ciertos temas cíclicos y emergentes puede diferenciar las carteras. Solo hemos mencionado a la IA una vez en este artículo, pero ha sido un impulsor, y esperamos que su impacto sea amplio. (Lea nuestra perspectiva sobre la IA aquí y aquí.) Es alentador ver que los sectores usualmente rezagados, como las acciones de pequeña capitalización y las acciones financieras, ganen terreno sólidamente, lo que podría ser una señal de que la desaceleración podría no ser tan grave. Además, los bonos aún pueden desempeñar un papel importante en esta etapa tardía del ciclo de aumento.

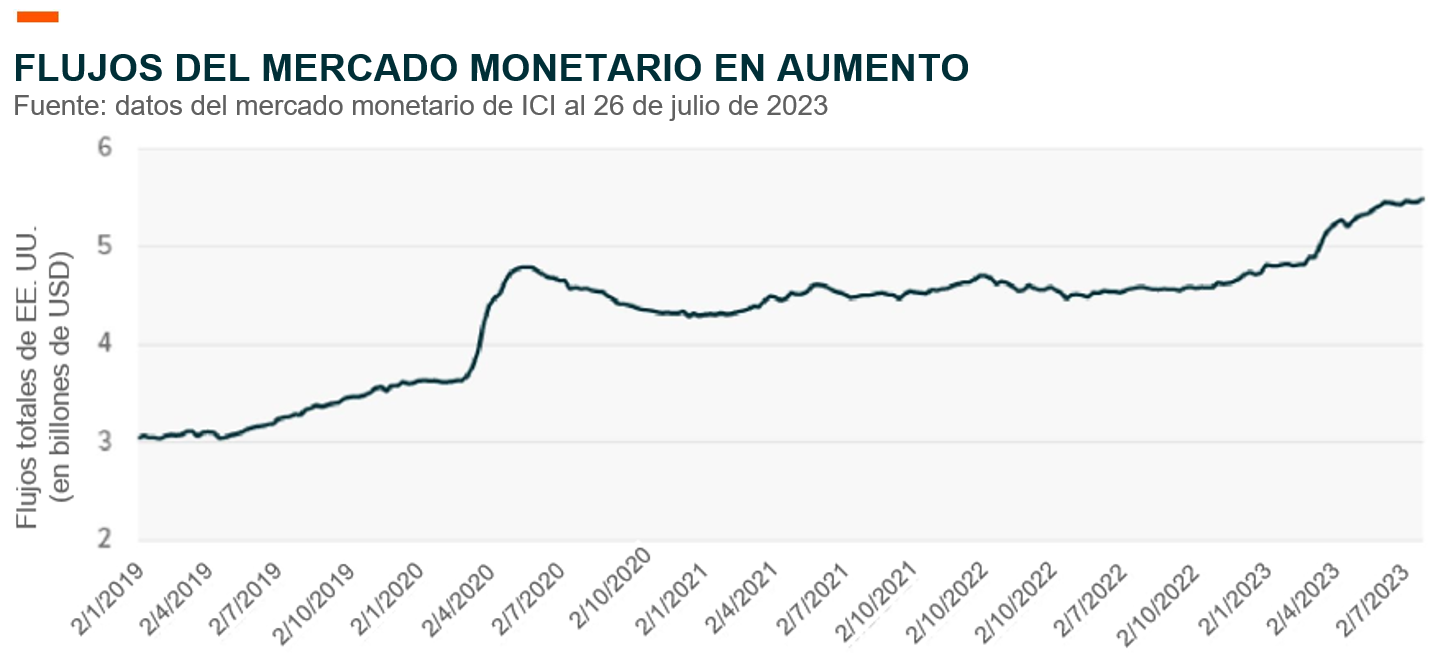

Veámoslo en forma de gráfico: cuando el dinero en efectivo se mantiene a raya, hay combustible para las acciones

Este año, los inversionistas recurrieron a los fondos del mercado monetario y buscaron rendimientos más altos y seguridad relativa. La tendencia continuó durante la semana que finalizó el 26 de julio de 2023, ya que el total de activos de los fondos del mercado monetario de EE. UU. aumentó en 28.300 millones USD para alcanzar la cifra de 5,5 billones USD.9

A medida que se alivian los temores de una recesión y la Reserva Federal pone fin a su ciclo de aumento de tasas, hay suficiente espacio para que el efectivo fluya hacia las acciones, y parece que hay apetito suficiente. Todos los segmentos de acciones de ETF de EE. UU. tuvieron inversiones en junio, y todos ellos muestran entradas netas en lo que va del año. Los fondos de los países desarrollados excepto EE. UU. desafían los temores de recesión, al registrar un récord de entrada de capitales por 36.º mes consecutivo en junio.10