Sector Views: El cambio del GICS implica crecimiento del sector financiero

El sector financiero del S&P 500 acaba de experimentar un crecimiento. El sector tradicional orientado al valor tiene nuevas entradas del sector de tecnologías de la información que ha crecido aún más, en especial en el sector de tecnología financiera. La conmoción es el resultado de los cambios en el Estándar de clasificación de la industria global (Global Industry Classification Standard, GICS), que es un sistema para categorizar a las empresas públicas por sectores e industrias. Los cambios se implementaron después del cierre de las operaciones el viernes 17 de marzo de 2023, cuando 14 acciones del S&P 500 se reclasificaron en el nivel sectorial.1 Para los inversionistas, las nuevas incorporaciones al sector financiero podrían dar lugar a un crecimiento mayor de lo previsto.

En este informe, describiremos los cambios específicos del sector del GICS que conciernen al sector financiero y al sector de tecnologías de la información, y brindamos perspectivas sobre cómo posicionarse en el entorno de mercado actual.

Conclusiones clave:

- Los cambios del GICS reflejan la alteración que causó la tecnología financiera en el sector financiero.

- El crecimiento del sector financiero podría aumentar, aunque con un impacto mínimo en las sensibilidades macroeconómicas.

- Las acciones bancarias se enfrentan a obstáculos a medida que la economía estadounidense pasa de un ciclo tardío a una recesión.

Resumen de los cambios del GICS

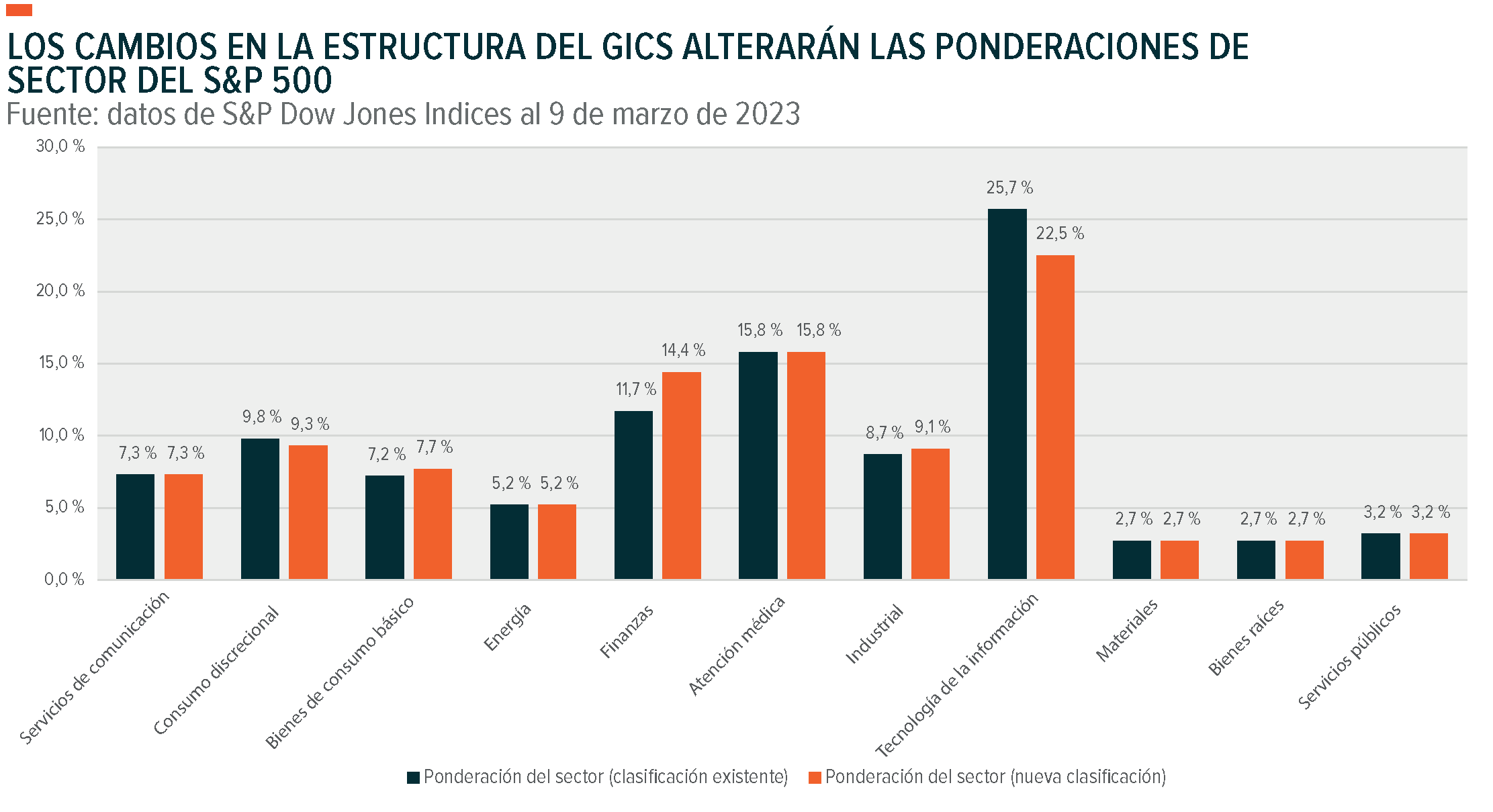

Después del cambio del GICS, el sector financiero representará aproximadamente el 14 % del índice S&P 500 frente a su ponderación actual del 11 %. El sector de tecnología de la información perderá 11 acciones, lo cual dará lugar a la mayor reducción en la capitalización de mercado entre los 11 sectores del GICS.2

Reclasificación dentro del sector de tecnología financiera e impactos en el sector financiero

Las empresas de pagos móviles y de procesamiento de pagos han sido el centro de una revolución digital en la banca, que ha alterado la industria bancaria tradicional a medida que la sociedad ha dejado de usar cada vez más el efectivo como medio de pago. Hasta ahora, algunas de estas empresas de tecnología financiera se han clasificado como “Servicios de procesamiento de datos y servicios externos” dentro del sector de tecnología de la información. Como parte de los cambios del sector del GICS, esta parte de la tecnología financiera se reclasificará como “Servicios de procesamiento de transacciones y pagos”, una nueva subindustria propuesta dentro del sector financiero.

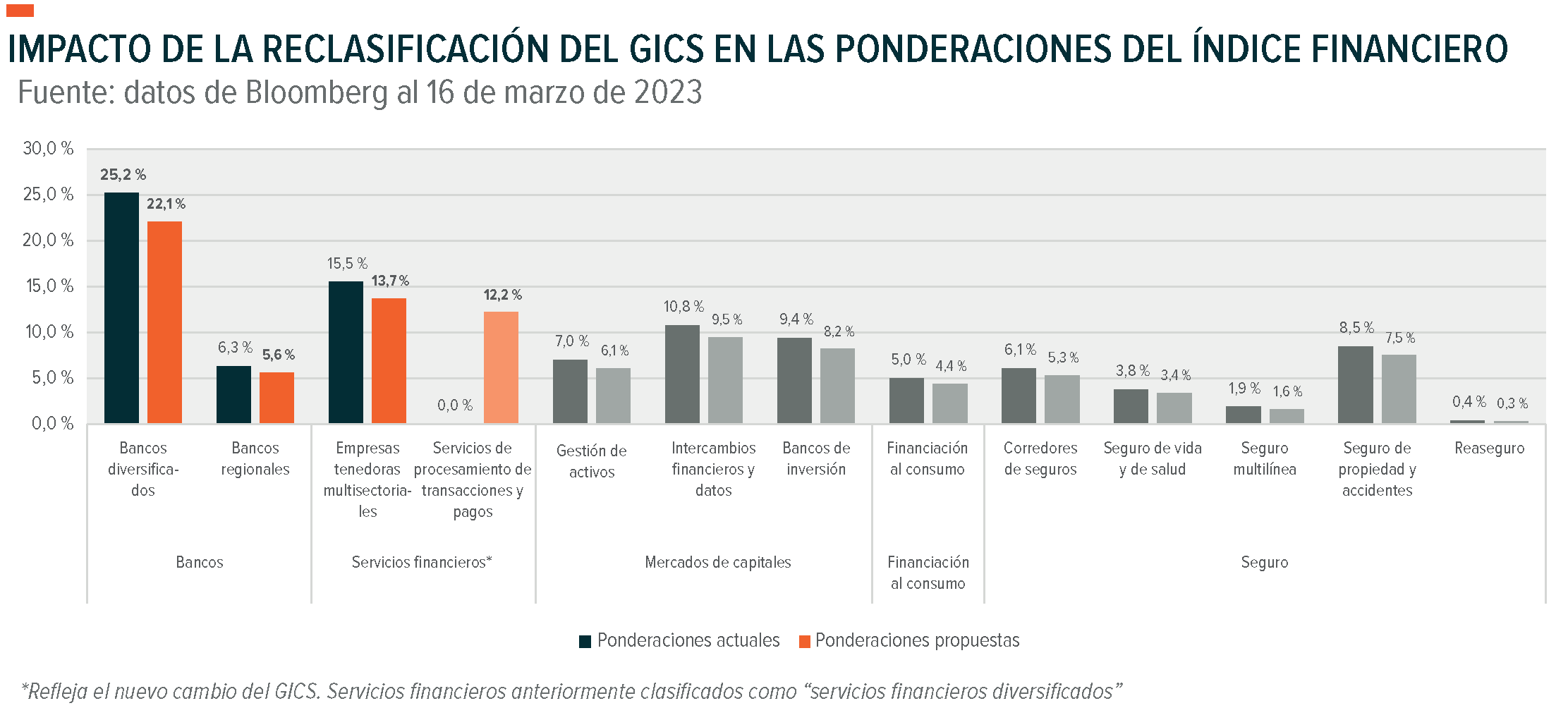

En función del índice S&P 500, la reestructuración del sector del GICS implicará a ocho empresas que pasarán del sector de tecnología de la información al sector financiero. Estas empresas representan aproximadamente el 10 % del sector de tecnología de la información en el que se encuentran actualmente. Luego de que se implementen los cambios del GICS, las ocho empresas de pagos representarán aproximadamente el 12 % del sector financiero, según los datos de Bloomberg al 16 de marzo de 2023. Las tres empresas restantes que actualmente se clasifican como “Servicios de procesamiento de datos y servicios externos” se trasladarán al sector industrial, en específico a una nueva subindustria de “Recursos Humanos y servicios de empleo”.

En el siguiente gráfico se muestran las ponderaciones actuales de sectores industriales y subindustriales del sector financiero frente a las ponderaciones que propone el GICS. También se incluye la nueva subindustria, “Servicio de procesamiento de transacciones y procesamiento de pagos”.

El sector bancario experimentará la mayor reducción de ponderación debido a la reclasificación del GICS. Esto podría ser positivo para el sector financiero debido a las recientes preocupaciones de liquidez, en especial de los bancos regionales. Los nuevos desarrollos han expuesto las consecuencias de una curva de rendimientos profundamente invertida. El mayor riesgo económico y la inflación persistente dieron lugar a que la Reserva Federal aumentara en gran medida las tasas de interés, lo cual ocasionó que los rendimientos de los bonos del Tesoro a corto plazo sean mayores que los rendimientos a largo plazo. La inversión de la curva de rendimientos podría dar lugar a menores ingresos de préstamos bancarios que se emiten con fechas de vencimiento más extensas.

Los pasivos a corto plazo, como las cuentas corrientes y de ahorros, pueden retirarse en cualquier momento. Esto significa que es posible que los bancos tengan que competir para atraer a depositantes con tasas más altas, de lo contrario, deberán cobrar intereses más altos sobre sus préstamos (lo cual no es una opción competitiva) para mantener márgenes positivos. Estos son algunos puntos clave que se deben tener en cuenta al posicionarse dentro del sector bancario.

- Los bancos han reforzado las normas en relación con préstamos y han aumentado sus provisiones de pérdida de préstamos, lo cual es posible que refleje la incertidumbre económica.3

- Prevemos que los bancos regionales seguirán teniendo dificultades, ya que dependen en gran medida de los ingresos de los intereses de los préstamos, mientras que los bancos grandes están más diversificados y tienen más fuentes de ingresos sin intereses.4

- Las inversiones de la curva de rendimiento suelen indicar recesiones y podrían afectar los márgenes bancarios, aunque la curva de rendimiento puede pronunciarse justo antes de las recesiones o durante las recesiones.

Actualmente, el mercado espera que la Reserva Federal detenga o ralentice el ritmo de los aumentos de las tasas debido a las dificultades del sistema bancario. El cambio en las expectativas desencadenó una pronunciación de la curva de rendimientos después de una inversión sostenida, lo que provocó una mayor disminución del rendimiento de los bonos del Tesoro durante 2 años desde la década de 1980 y disminuyó por debajo de la tasa de los fondos federales.5

A medida que disminuyan las ponderaciones de la industria existentes, los inversionistas podrían experimentar una mayor exposición a una parte del sector de tecnología financiera dentro de los servicios de procesamiento de transacciones y pagos. La nueva subindustria incluirá empresas de tarjetas de crédito, proveedores de billeteras digitales y otras empresas de tecnologías de pago. El nuevo cambio del GICS también podría dar lugar a una mayor asignación para empresas públicas con tasas de ingresos en crecimiento. Por lo tanto, el sector financiero podría experimentar un mayor crecimiento de las ganancias futuras, según un análisis de State Street.6 Sin embargo, es poco probable que esto cambie la sensibilidad general del sector al ciclo macroeconómico, y las empresas de pagos seguirán siendo sensibles al gasto de los consumidores y a los volúmenes de pago. Con el tiempo, una recuperación en las actividades de gasto y en la demanda de infraestructura de pagos digitales podría ser un buen augurio para ciertas acciones dentro de la subindustria.

Posicionamiento en el entorno actual

A medida que EE. UU. se acerque al final del ciclo de aumento de tasas, es posible que los inversionistas descubran oportunidades en sectores que se beneficien de la dinámica de recuperación, incluidos los sectores financieros, de consumo discrecional y de bienes raíces. Sin embargo, por ahora, el posicionamiento defensivo podría mitigar el riesgo bajista.

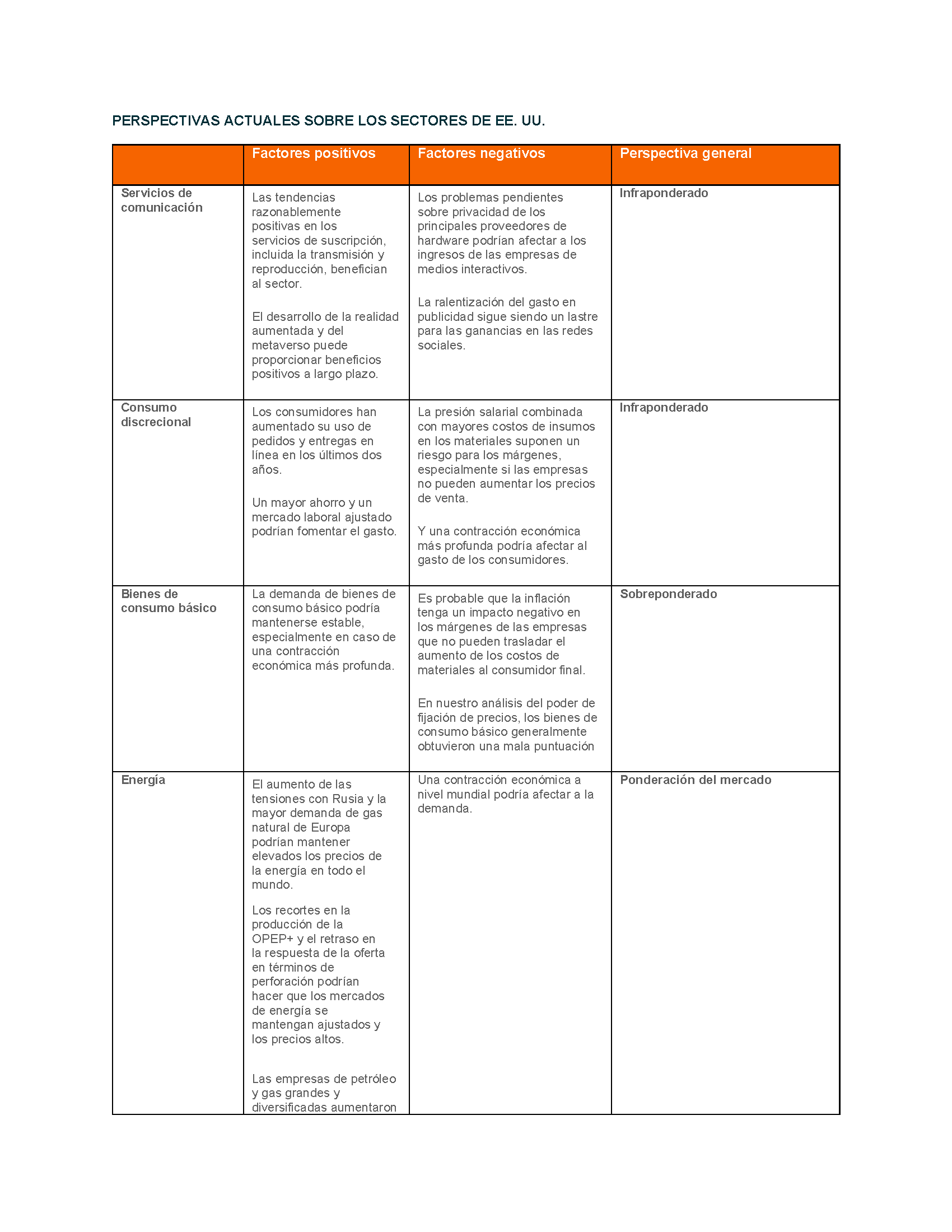

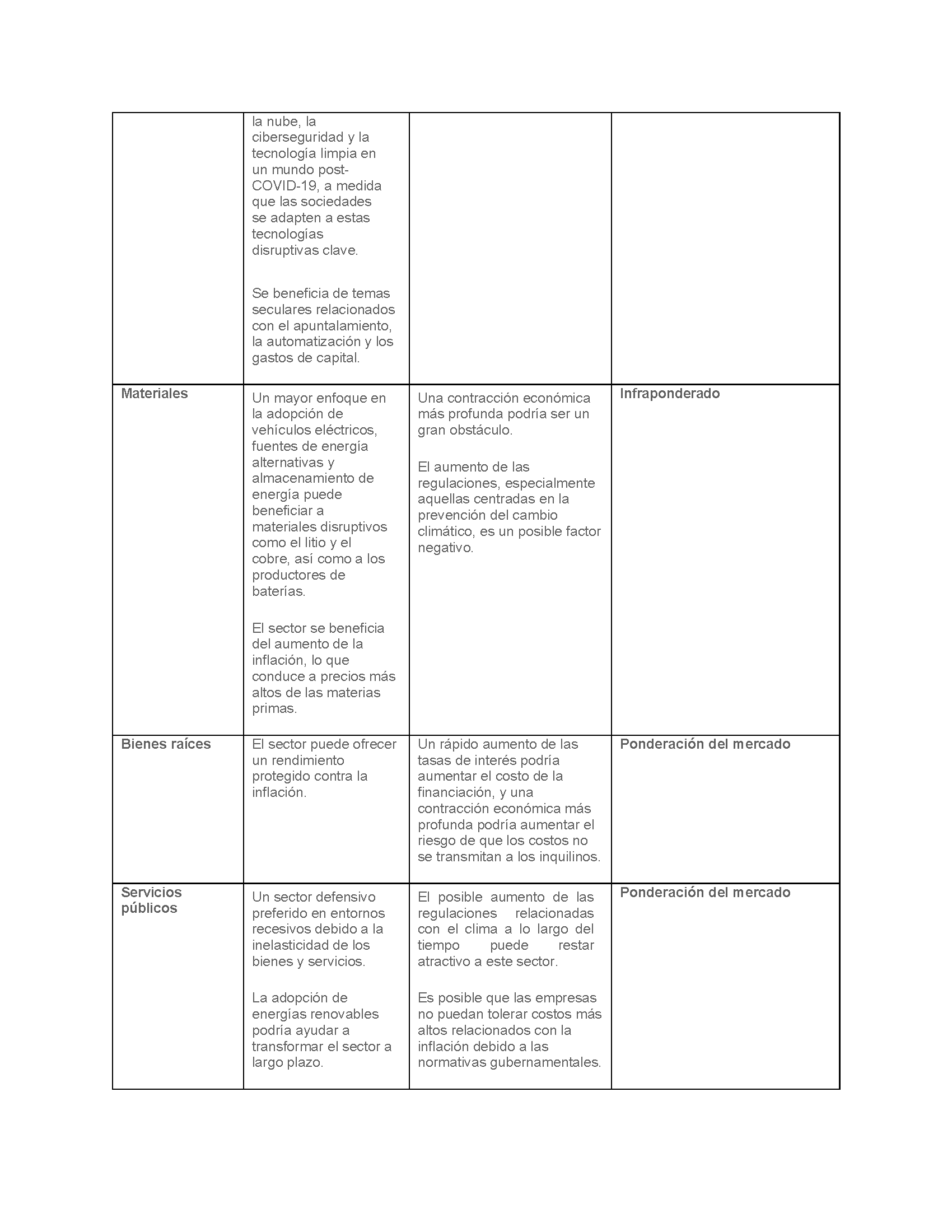

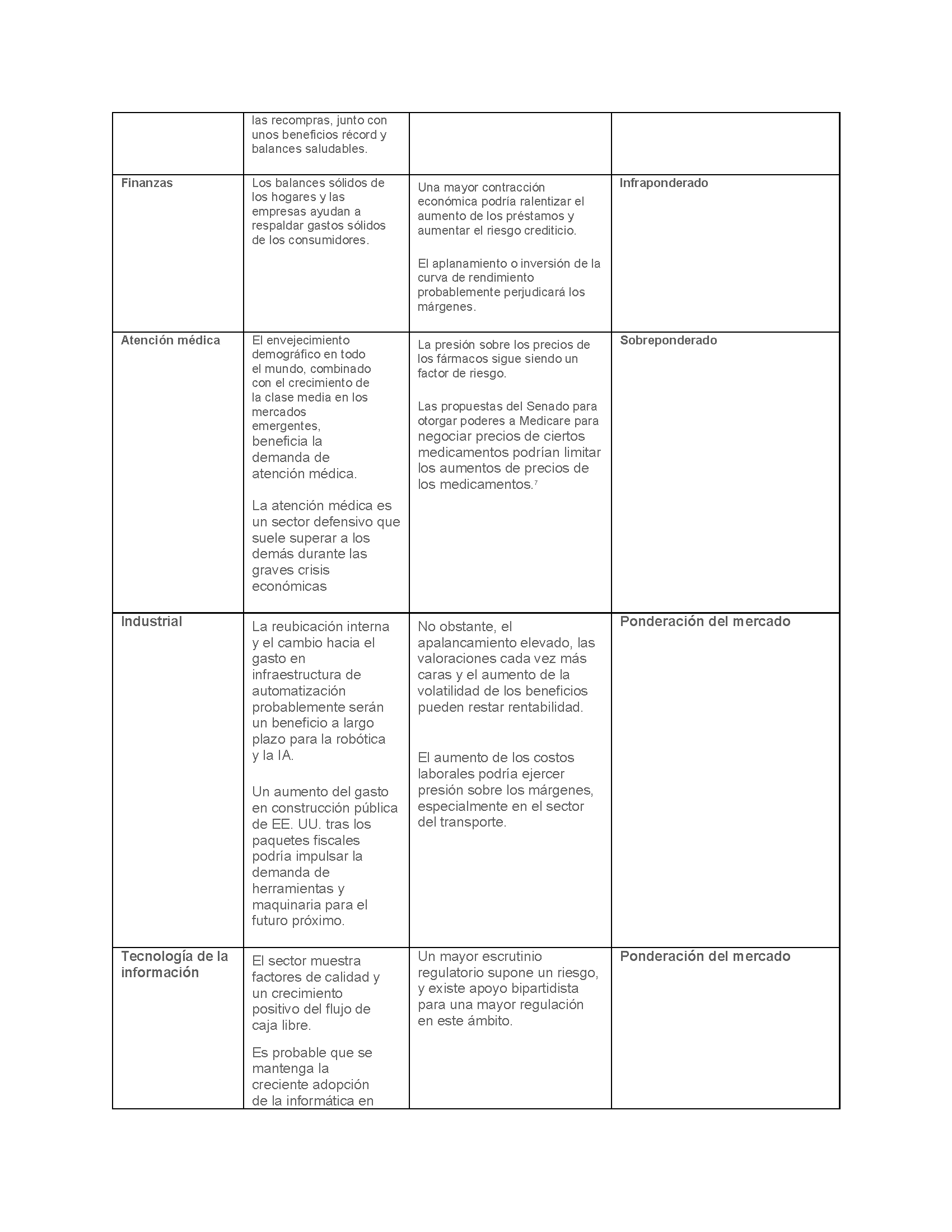

En nuestra tabla de perspectivas sectoriales a continuación se proporciona más información sobre el posicionamiento sectorial.