Inflection Points: Cambio de régimen, recesión y visión realista

Es probable que la economía se debilite en 2023 en la medida que la Reserva Federal suba las tasas y persistan las turbulencias del mercado al comenzar el año; no obstante, parte de este pesimismo podría ser exagerado.1 Han surgido dos narrativas predominantes: un cambio en el régimen económico y recesión. Un cambio de régimen implica un cambio estructural en áreas como las tasas de interés, la inflación y el comercio, lo que podría cambiar la rentabilidad de las clases de activos a largo plazo.2 La narrativa de recesión pronostica una recesión cíclica en la actividad económica impulsada por tasas de interés más altas, lo que daría lugar a una menor demanda.3 Aunque estas narrativas implican cambios importantes en la economía global, deben ponerse bajo la lupa. Concluir que el mundo está entrando en una nueva normalidad y en un régimen de inversión totalmente nuevo parece prematuro, aunque se lo haga con precaución.

Conclusiones clave

- Las expectativas de un cambio total en el régimen económico pueden ser exageradas, pero los cambios en la liquidez, la globalización, el cambio climático y la seguridad podrían acelerar la inversión en innovación.

- Es posible que el crecimiento económico se ralentice en 2023, pero la fortaleza relativa de la tasa de empleo, el apalancamiento y la liquidez hace que una recesión en EE. UU. sea menos probable de lo que el consenso podría indicar.

- Los inversionistas siempre deben tener en cuenta el panorama de inversión en constante cambio, pero intentar reducir la exposición al crecimiento en favor de un posicionamiento defensivo puede resultar una tarea inútil dado el reajuste de las valoraciones de 2022 y la naturaleza prospectiva de los mercados.

Un régimen económico no tan nuevo

El alza en las tasas de interés y la inflación pueden ser la nueva normalidad.4 La desglobalización y la relocalización de la producción cerca del territorio probablemente redefinan los aspectos del comercio.5 Los costos del cambio climático están aumentando y la transición energética debe acelerarse.6 El auge de las políticas nacionalistas podría precipitar un mayor conflicto.7 Estas tendencias han atraído una atención considerable en la narrativa del cambio de régimen; no obstante, la mayoría se vienen materializando desde hace años, podrían no justificar un cambio en los paradigmas tradicionales de inversión y podrían impulsar una nueva ola de innovación.

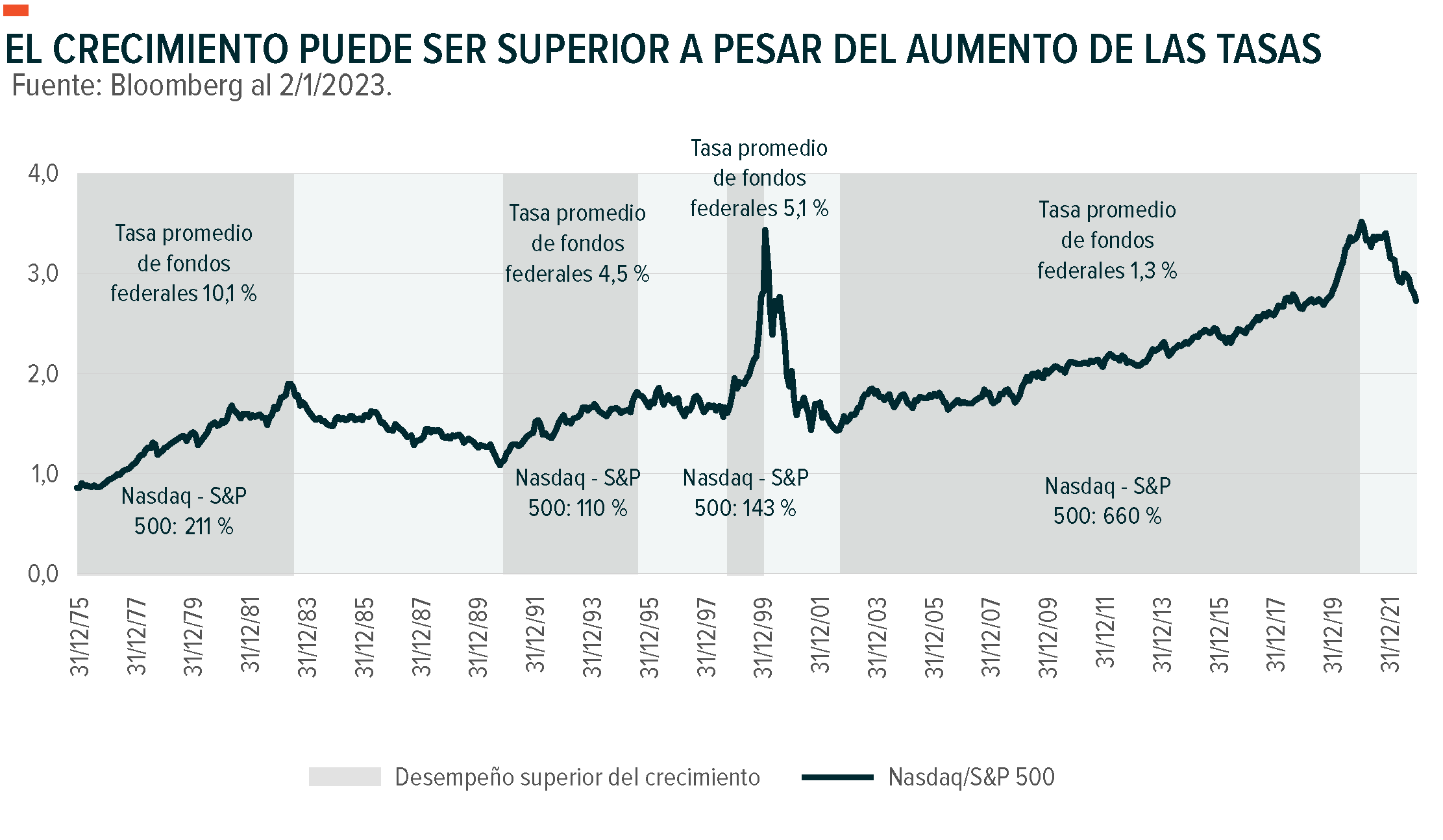

Liquidez y tasas de interés

Si bien las tasas de interés de EE. UU. son las más altas desde la crisis financiera de 2008 y pueden seguir elevadas durante algún tiempo, los activos financieros aún pueden generar rendimientos sólidos.8 Entre 1975 y 1983, por ejemplo, el índice Nasdaq tuvo una rentabilidad del 292 %, mientras que el S&P 500 tuvo una del 80 % con una tasa de interés promedio del 10,1 % en EE. UU. (véase el gráfico). Las acciones de crecimiento también obtuvieron mejores resultados a principios de la década de 1990 con tasas de interés promedio de los fondos federales por encima del 4,5 %.9 La historia del mercado que se remonta a 1975 disipa la idea de que la economía no puede manejar tasas más altas o que los valores de crecimiento necesitan tasas excesivamente bajas para generar rentabilidad.

Desglobalización

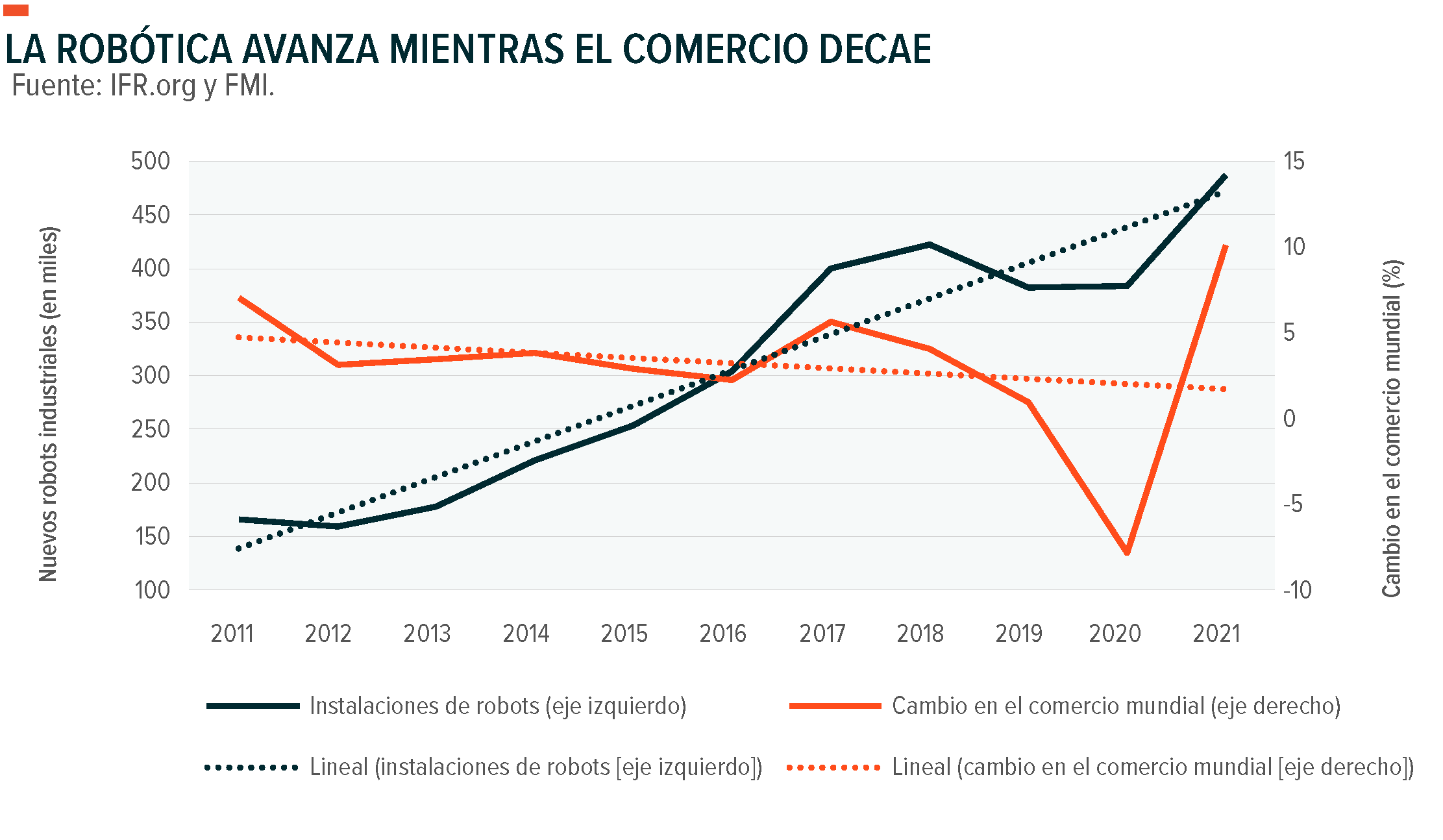

Los problemas en la cadena de suministro contribuyeron a la reciente explosión inflacionaria e incrementaron la necesidad de traer las líneas de producción a los propios países o a territorios cercanos. Las tecnologías de automatización, como la robótica y la inteligencia artificial, pueden resultar cruciales para las empresas que busquen mejorar la rentabilidad y ofrecer productos de bajo costo.10

La Ley de Ciencia y Creación de Incentivos Útiles para Producir Semiconductores (Creating Helpful Incentives to Produce Semiconductors [CHIPS] and Science Act), aprobada en agosto de 2022, es el ejemplo de una medida destinada a incentivar la fabricación de semiconductores y alta tecnología en EE. UU.11 Pero el contexto es clave, ya que las tendencias actuales hacia la desglobalización no son ni recientes ni resultado de la COVID-19.

La globalización suele fluctuar como la marea durante largos períodos. El comercio mundial como porcentaje del PIB disminuyó después de la Primera Guerra Mundial y no alcanzaría los niveles de 1913 hasta la década de 1970.12 Entre la década de 1970 y 2010, el comercio mundial experimentó un rápido crecimiento. Durante la última década, el comercio mundial ha estado disminuyendo, y el clima político actual puede hacer que sea menos probable obtener ganancias como las anteriores a 2010 (véase el gráfico).

Políticas nacionalistas y conflictos internacionales

El fin del unilateralismo de EE. UU. y la paz deflacionaria, el retorno de una gran competencia por los recursos energéticos y una nueva Guerra Fría son transformaciones que se vienen gestando desde hace varias décadas.13 Si las rivalidades se intensifican, la competencia por la energía limpia y la ciberseguridad puede ser reminiscente de la carrera armamentística y espacial entre EE. UU. y la Unión Soviética, la cual condujo a inversiones y avances tecnológicos importantes.14

Las recientes elecciones de mitad de mandato en EE. UU. apuntan a un mayor poder para las facciones de izquierda y derecha del espectro político que abogan por el proteccionismo y el aislamiento, al tiempo que los líderes de China también adoptan un giro nacionalista.15 Dicho esto, el surgimiento de China en el escenario internacional y la desavenencia política de EE. UU. difícilmente surgen de la nada, tras la decisión de EE. UU. de limitar las ventas de tecnología a China y el estrechamiento de las relaciones entre Rusia y este país.16

Cambio climático

La conciencia sobre los costos del cambio climático en la vida real aumenta con cada tormenta que inunda las comunidades y con cada ola de calor que afecta las redes eléctricas. Los costos estimados del cambio climático varían ampliamente, pero ascenderán a billones en los próximos 50 a 100 años.17 Mover la economía mundial con energía limpia y eficiente será un desafío significativo, ya que se espera que la electricidad aumente del 20 % del consumo energético actual al 50 % para 2050.18

Satisfacer la demanda energética futura probablemente implique recurrir a toda una serie de tecnologías limpias, como la energía solar, eólica y nuclear, el hidrógeno, las baterías y los vehículos eléctricos.15 Las necesidades crecientes de energía se cubrirán en gran medida a través de tecnologías renovables. La inversión en tecnología climática se duplicó de aproximadamente 20 000 millones de USD en 2020 para superar los 50 000 millones de USD en 2021.16

Recesión, empleo, apalancamiento y liquidez

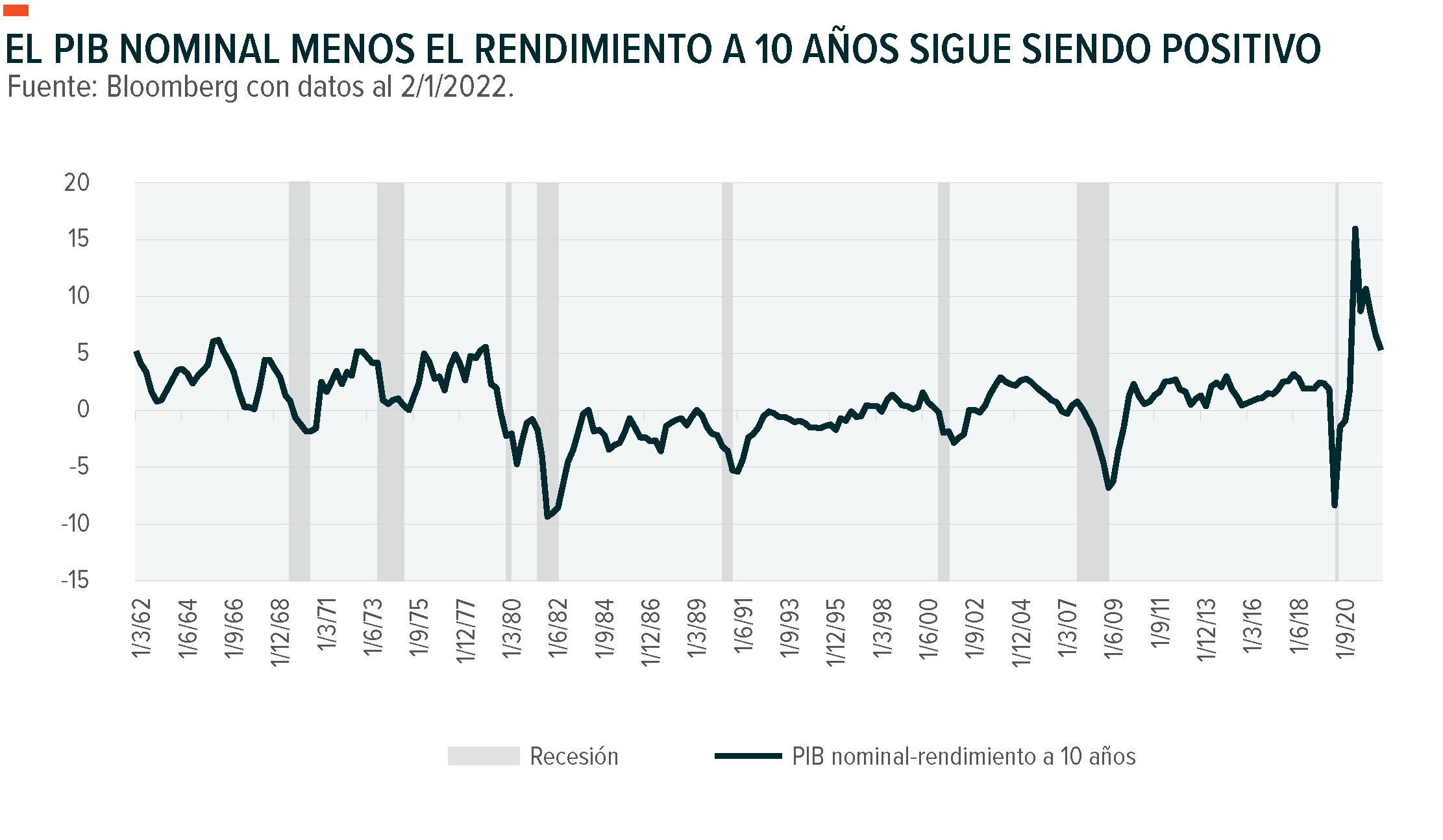

Predecir las recesiones es particularmente difícil. La temporada de perspectivas anuales mostró un amplio abanico de previsiones de crecimiento y precios de los activos, muchos de los cuales auguran una recesión en EE. UU. en algún momento de 2023.21 Los economistas del Banco Mundial y del Fondo Monetario Internacional (FMI) creen que el crecimiento se ralentizará en 2023, lo que es razonable dadas las restricciones agresivas y la inflación persistente.22 Dicho esto, el crecimiento nominal y el gasto en consumo sorprendieron con su alza en 2022.23 Una de las métricas para evaluar la salud de la economía estadounidense, el crecimiento nominal menos las tasas a 10 años, sugiere que podría evitarse una recesión (véase el gráfico).

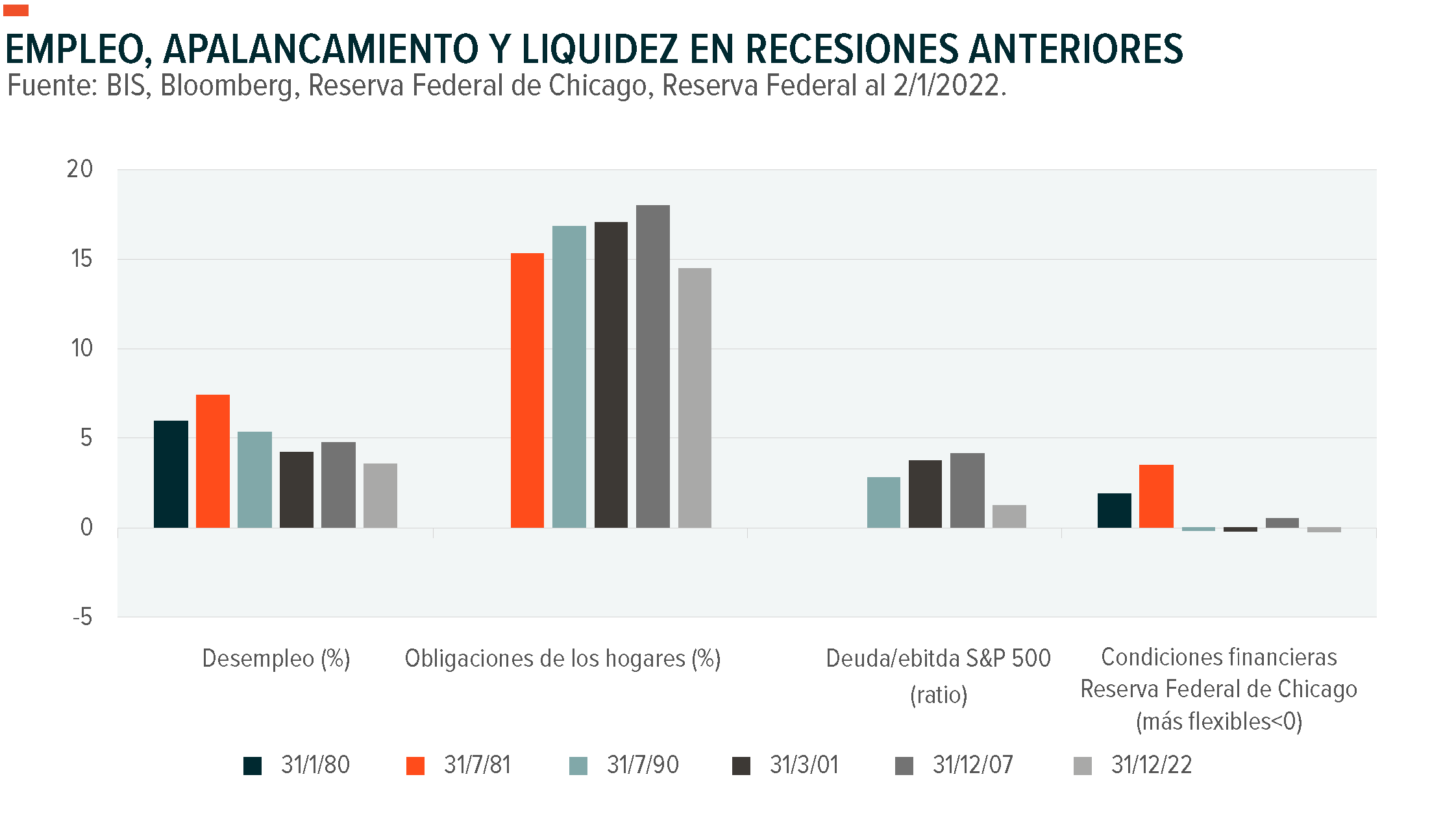

Las recesiones suelen coincidir con caídas bruscas en la tasa de empleo, el apalancamiento y la liquidez. En la actualidad, una revisión de estos tres factores ofrece cierto grado de tranquilidad en relación con recesiones anteriores.

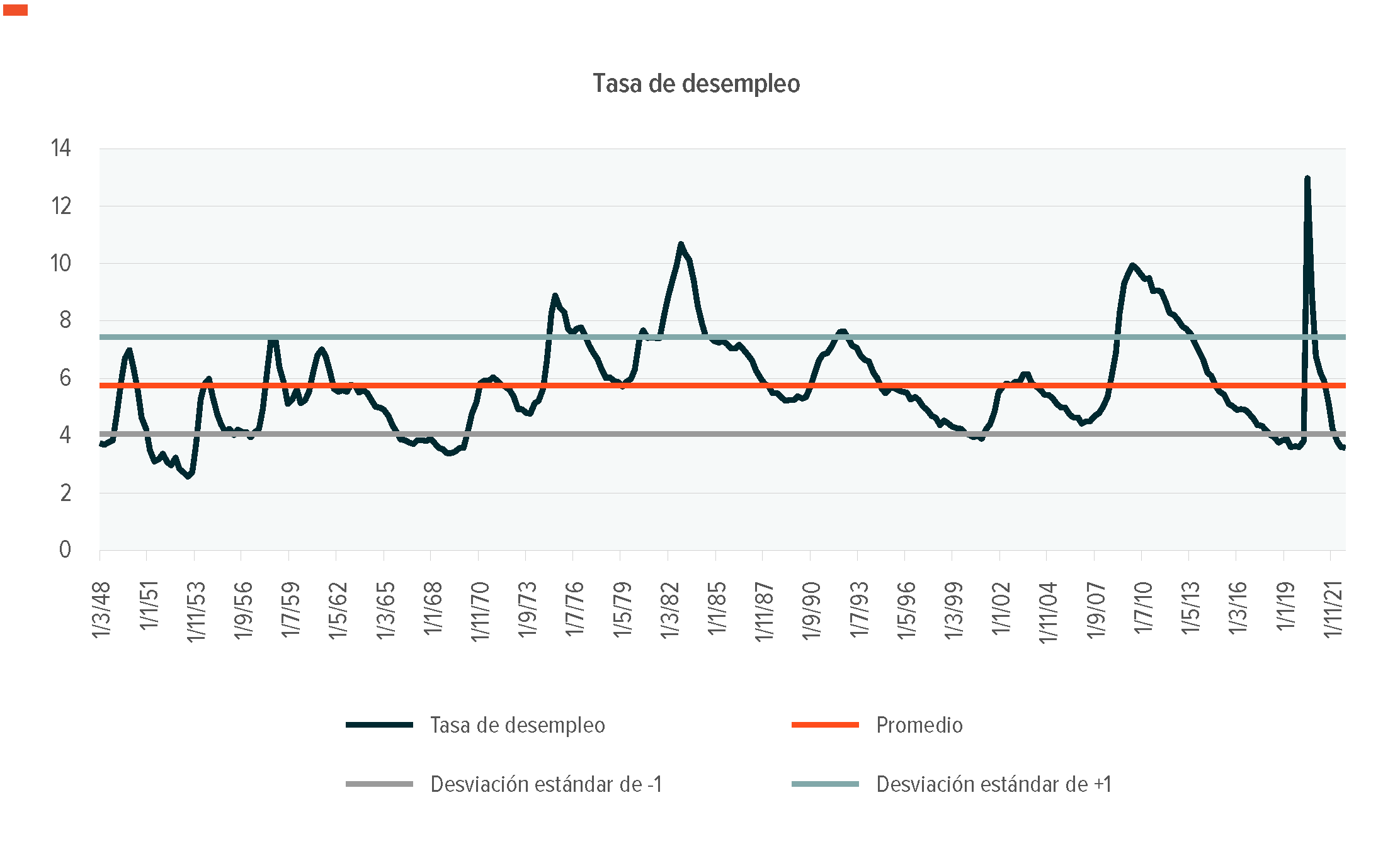

Las condiciones laborales se mantuvieron resilientes en EE. UU., y un mercado laboral sólido suele significar que los consumidores seguirán gastando. La tasa de desempleo se sitúa en el 3,6 %, cerca del mínimo histórico y en el nivel más bajo desde la década de 1960.24 Esta fortaleza puede decaer rápidamente si la demanda se resiente y las empresas buscan controlar costos, pero las dificultades persistentes en la contratación de personal desde la pandemia pueden hacer que las empresas sean más cautelosas y menos propensas a recortar costos.25 El empleo y el gasto pueden seguir siendo más sólidos que los ciclos anteriores, aún con un aumento modesto del desempleo que lo acercaría a las tasas normales en el largo plazo.

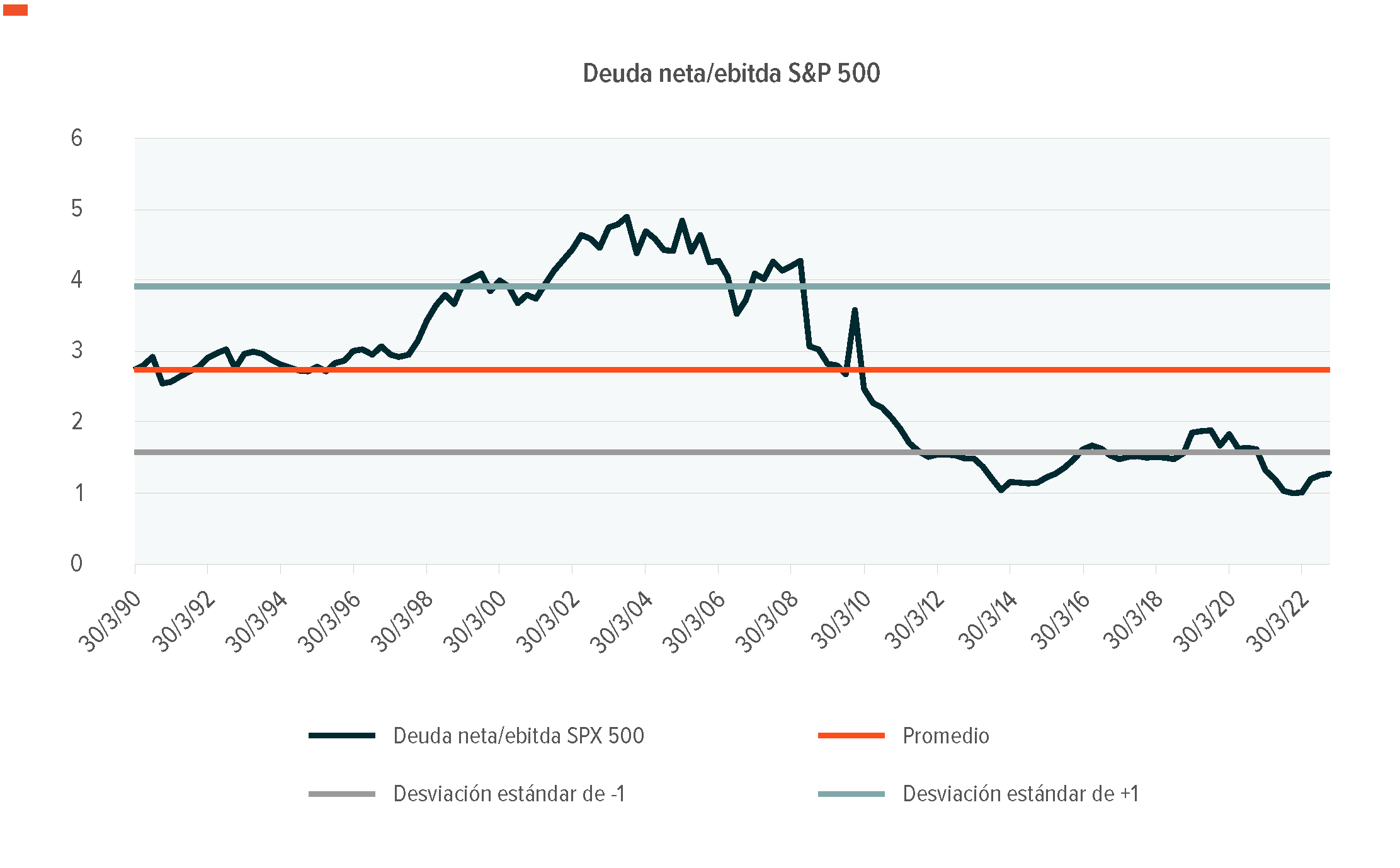

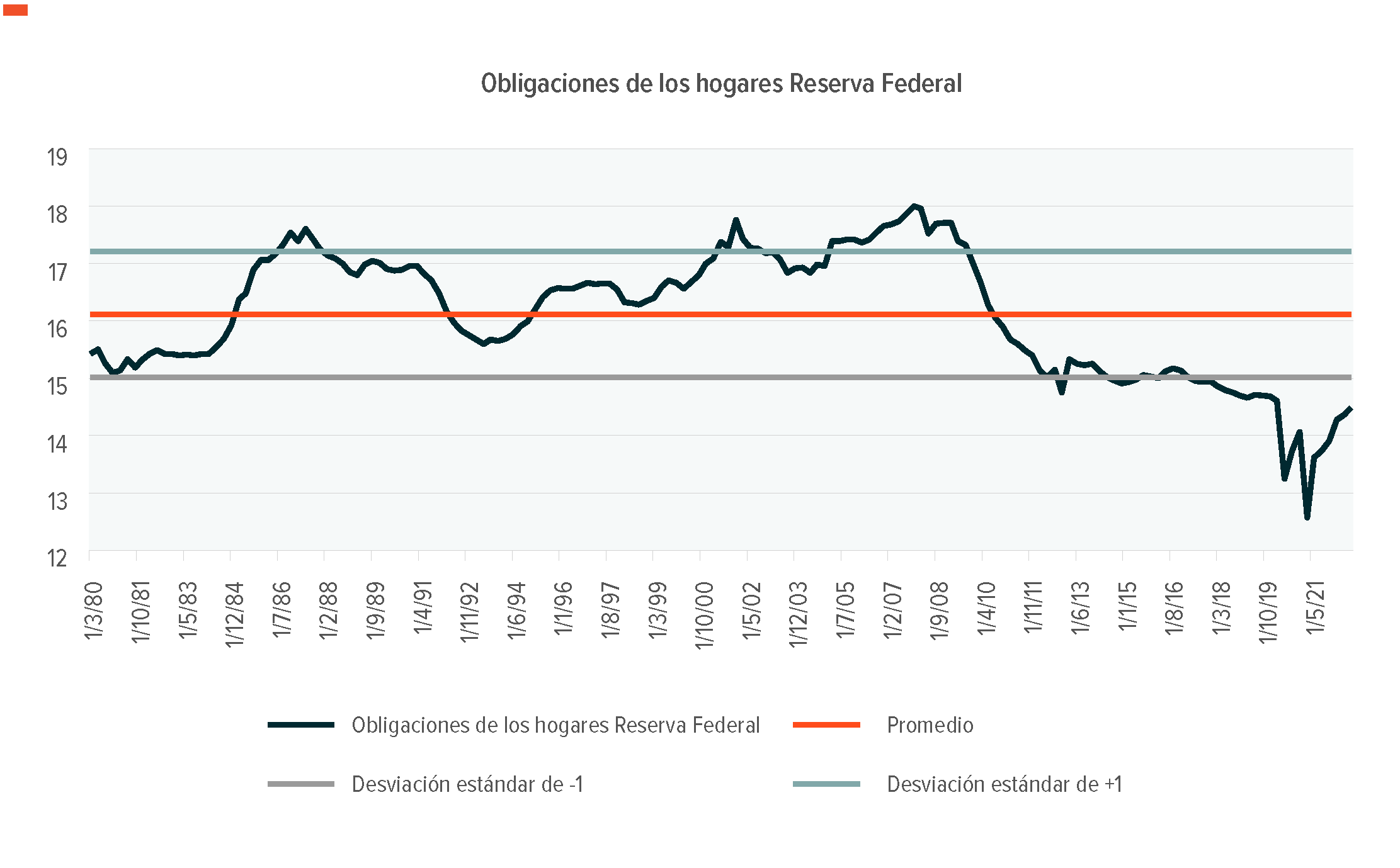

Los niveles de apalancamiento de los hogares y las empresas son relativamente buenos en comparación con recesiones anteriores. Las obligaciones financieras, que consideran los pagos de deuda como un porcentaje de los ingresos familiares, se ubican a más de una desviación estándar por debajo de la media, ya que los hogares utilizaron el estímulo recibido por la COVID-19 para saldar deudas y refinanciarlas a tasas más bajas.26 Las empresas también han sido disciplinadas en el manejo de sus finanzas. La relación deuda-ebitda (ganancias antes de intereses, impuestos, depreciaciones y amortizaciones) es significativamente menor que en las recesiones anteriores y se ubica a una desviación estándar por debajo de la media.27 El efectivo real en los balances de las empresas que componen el S&P 500 está por encima de los niveles de 2019, lo que sugiere que las empresas de gran capitalización están bien capitalizadas aunque el efectivo disponible esté por debajo del máximo alcanzado durante la COVID-19.28

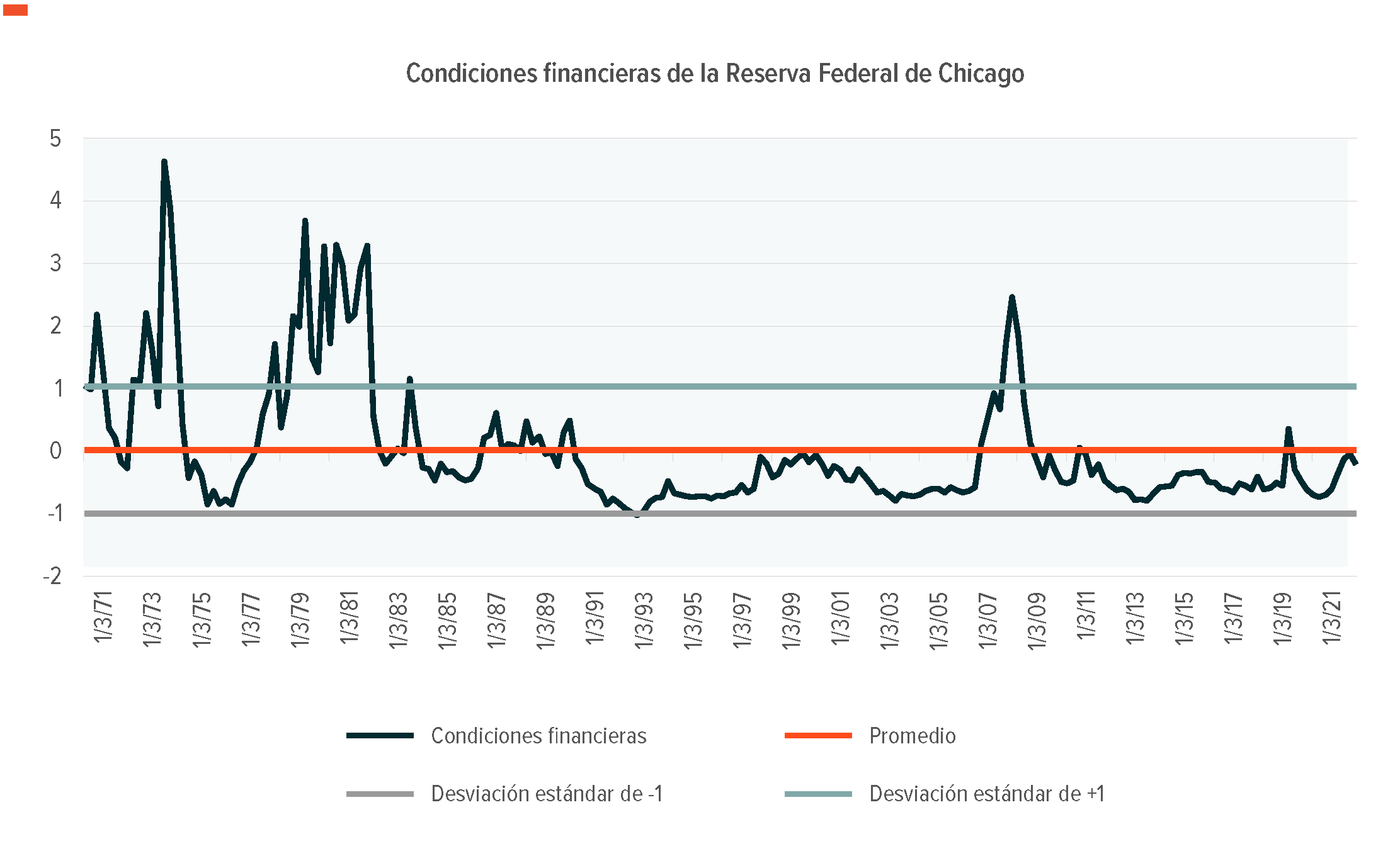

La restricción de liquidez sigue siendo un riesgo, en la medida en que la Reserva Federal y otros bancos centrales suban las tasas. Dicho esto, la Fed aún no ha logrado generar condiciones financieras más estrictas a pesar de las sucesivas subidas de 75 puntos básicos (véase el gráfico).29 El gasto público, los aumentos salariales y los precios de los activos financieros razonablemente resilientes siguen interfiriendo. El dinero de estímulo por la COVID-19 ha pasado de los hogares a las empresas e inversionistas. Las posiciones de efectivo en fondos del mercado monetario se mantuvieron cerca del máximo alcanzado en la pandemia, con 4,4 billones de USD a septiembre de 2022.30 Con el tiempo, el efectivo podría volver al juego, lo que podría empujar los precios de los activos y fomentar condiciones financieras más relajadas. Como resultado, la Reserva Federal puede seguir teniendo una política más agresiva de lo esperado.

El empleo, el apalancamiento y la liquidez son un indicador importante de la salud general de la economía. Un deterioro significativo de uno o más de estos factores económicos críticos podría presagiar una fuerte recesión económica; no obstante, al mes de enero, se encuentran sólidos.

Los inversionistas que creen que es probable que la economía estadounidense evite la recesión podrían tener en cuenta temas como los consumidores mileniales, el comercio electrónico y los videojuegos, que se han contraído, pero que se benefician de un gasto discrecional más fuerte. Por el contrario, los temas que pueden resistir si la economía se contrae de forma significativa incluyen el envejecimiento de la población vinculado a la atención sanitaria, así como la infraestructura de EE. UU. y la energía renovable, teniendo en cuenta el gasto público.

Visión realista del mercado para los inversionistas

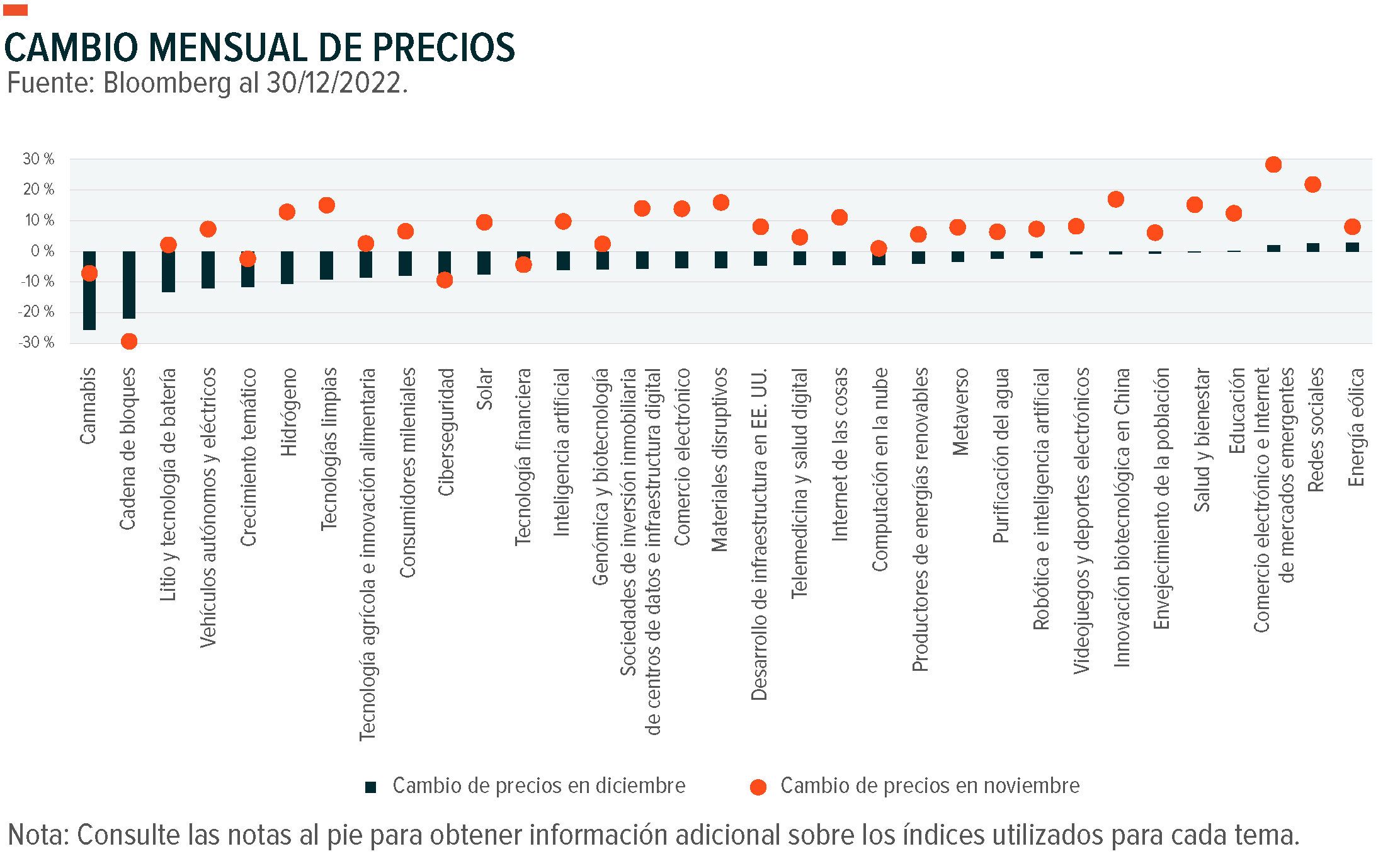

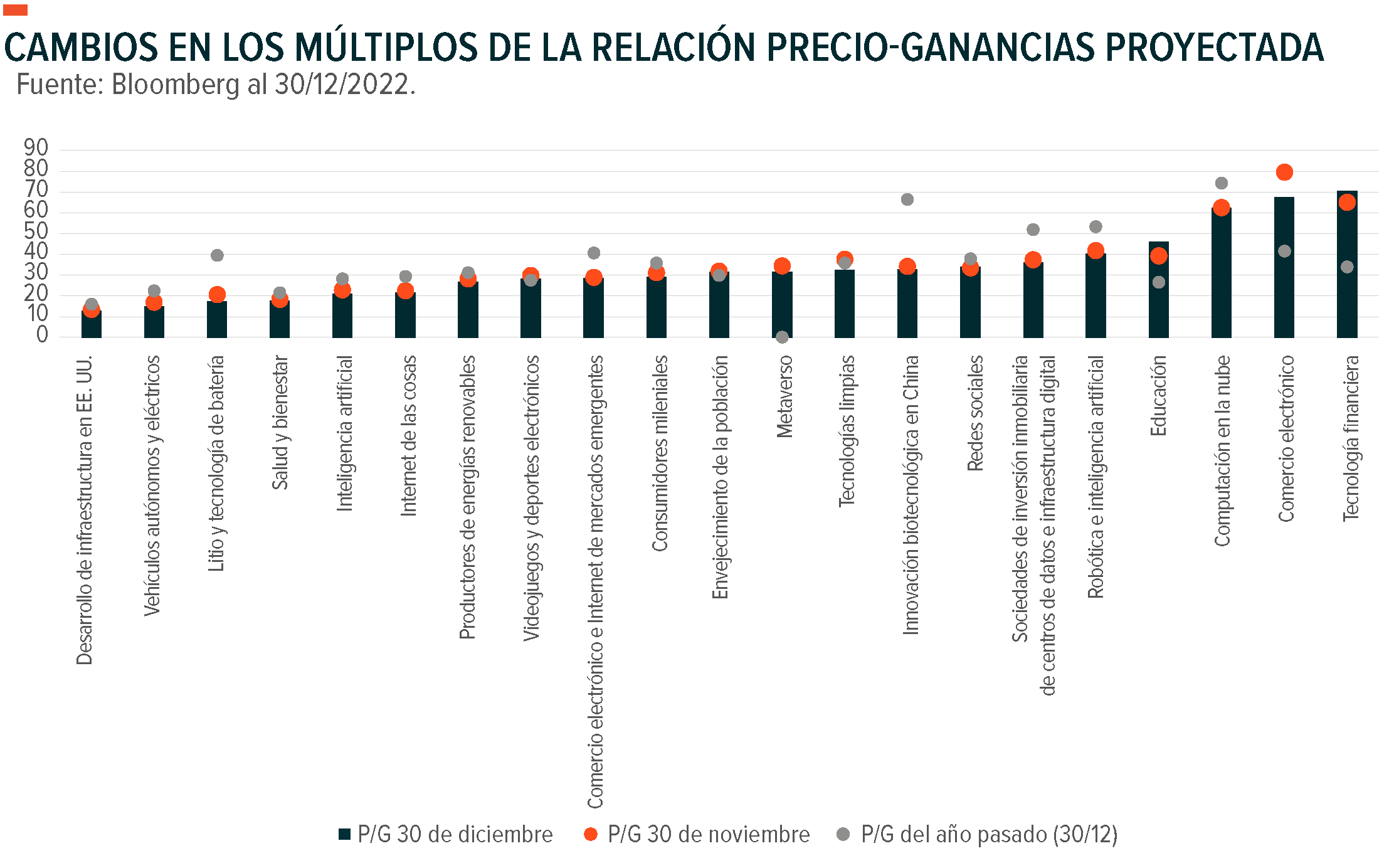

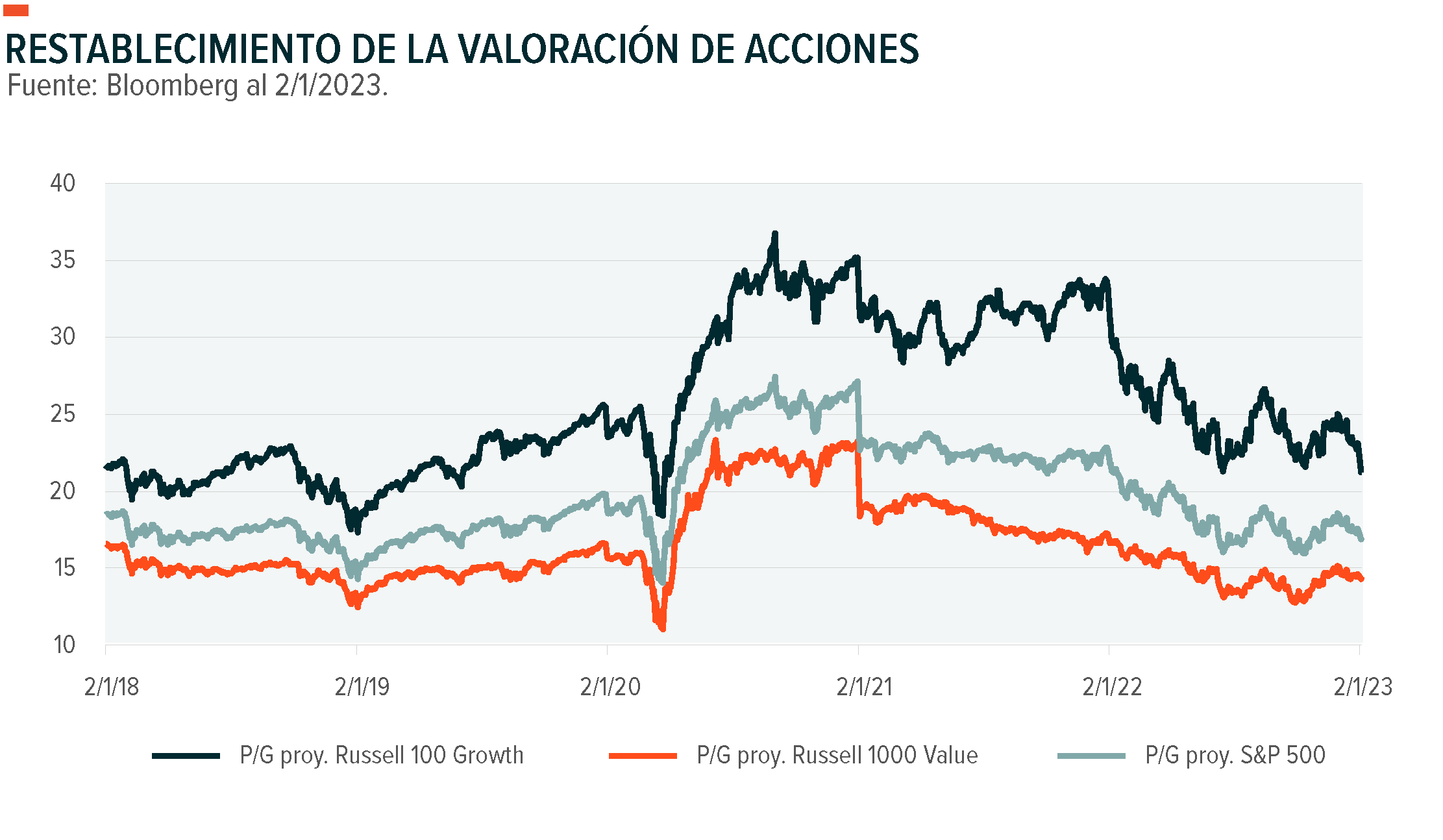

Las valoraciones del mercado de renta variable se restablecieron en 2022 (véase el gráfico). El múltiplo de la relación precio-ganancias proyectada según el índice S&P 500 cayó de 27,1 veces en diciembre de 2020 a 16,9 veces a comienzos de 2023, justo por debajo de la media a largo plazo de 17,0 veces.31 La venta masiva de acciones de crecimiento fue más extrema, donde los múltiplos proyectados se contrajeron 15,5 veces respecto asu máximo para comenzar 2023 en 21,2 veces, justo por encima de la media a largo plazo de 21,1 veces.32 El PIB real de EE. UU. de cuatro trimestres a futuro muestra la correlación más fuerte con la rentabilidad trimestral del S&P 500 y el Nasdaq, lo que significa que los inversionistas empezarán a mirar el 2023 hasta el primer y segundo trimestre de 2024, donde las previsiones consensuadas son del 0,6 % y del 1,3 %, respectivamente.33

Dadas las múltiples contracciones que retrotrajeron las valoraciones de los principales índices a sus valores promedio en 27 años, quizás el mayor riesgo sea la revisión a la baja de las ganancias. Si las empresas se aferran a la fuerza laboral y continúan invirtiendo en innovación y productividad, las expectativas de ganancias y márgenes podrían bajar.34 Una ralentización inesperada de los precios de producción, que se ha evidenciado en datos recientes, podría compensar esto de forma positiva.35

La conclusión para los inversionistas es que los mercados están mirando hacia el futuro, y creemos que la caída de las valoraciones a promedios históricos genera bolsas de oportunidades. Ya sea que las empresas atraviesen una transformación estructural o una desaceleración cíclica, la innovación sigue siendo una competencia fundamental y es probable que las nuevas tecnologías, desde la automatización hasta la energía limpia, sean las que impulsen la economía mundial.

Panel de temas de Inflection Points