Opciones que cotizan en bolsa y sus posibles impactos en la volatilidad del mercado

Presentamos la parte final en una serie de blogs de tres partes sobre el panorama de creación de mercado para las opciones que cotizan en bolsa. En esta parte se analizan los posibles impactos del mercado de opciones en la volatilidad del mercado y las consideraciones al analizar el crecimiento en el uso de ETF en dichos tipos de contratos. En la parte 1 se analizó el rol de los proveedores de liquidez en la creación de un mercado para las opciones que cotizan en bolsa. En la parte 2 se explicaron los riesgos de opciones adicionales que los creadores de mercados de opciones deberán considerar al realizar operaciones de cobertura.

Las opciones siguen siendo una vía atractiva para los inversionistas que buscan diversificar sus carteras lejos de las clases de activos tradicionales. Al acceder a los mercados de opciones que cotizan en bolsas de valores, los inversionistas pueden implementar sus propias estrategias únicas para compensar el riesgo, generar ingresos o mejorar el rendimiento. Las grandes instituciones, que desempeñan un papel esencial como proveedores de liquidez cotidianos, impulsan el motor que brinda accesibilidad a estos mercados de derivados públicos.

Conclusiones clave

- Las operaciones de opciones de cobertura de gamma y delta de los creadores de mercado tienen el potencial de influir en los movimientos en los activos que sustentan sus opciones. Esta influencia depende de la dinámica de la oferta y la demanda dentro del activo subyacente.

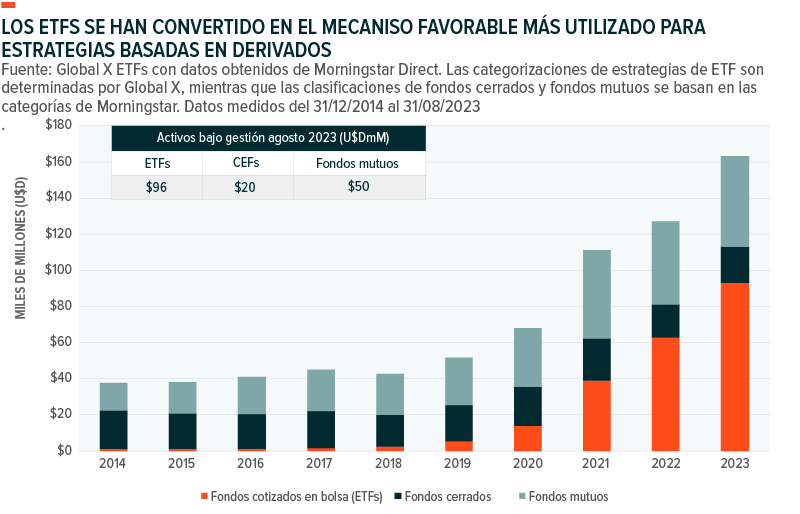

- La demanda de estrategias de opciones en un mecanismo de inversión gestionada ha aumentado significativamente en los últimos años. La notable demanda de ETF para estos tipos de estrategias destaca el importante papel que desempeñan los creadores de mercados en el mantenimiento de la eficiencia del mercado de opciones.

- Aunque crece a un ritmo rápido, la huella del sector de ETF en la volatilidad implícita sigue siendo moderada. Más recientemente, el mercado de opciones está indicando otras posibles causas de volatilidad decreciente y un reciente sentimiento alcista del mercado.

La exposición a gamma de los creadores del mercado es un componente de los posibles movimientos en la volatilidad

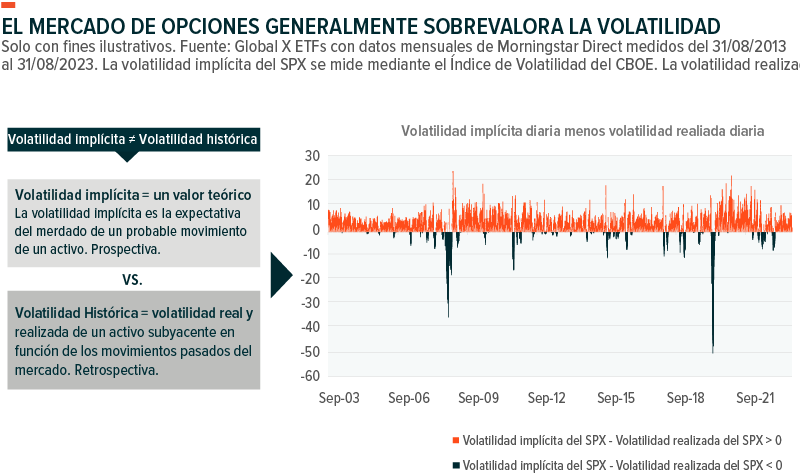

El Índice de Volatilidad (Volatility Index, VIX) de Cboe, un índice de volatilidad implícita ampliamente cotizado, mide las expectativas del mercado de volatilidad del mercado bursátil de EE. UU. durante los próximos 30 días. Aunque normalmente se utiliza como un “medidor de miedo” para los participantes del mercado, los inversionistas también pueden utilizar este índice como un indicador de las valuaciones de las opciones. La volatilidad implícita suele estar sobrevalorada por el mercado de opciones, en relación con la volatilidad histórica, en particular debido a que los mercados de opciones están fijando precios con base en el potencial de un movimiento de cola a la izquierda en el activo subyacente.

Los cálculos de volatilidad implícita tienen en cuenta la demanda total de opciones, independientemente del inversionista o la institución que compre o venda los respectivos contratos. Como resultado, se espera que tanto estos participantes como las actividades comerciales de los creadores de mercado desempeñen un papel natural en los cálculos implícitos del índice de volatilidad. A medida que el volumen de opciones continúa aumentando por parte de los inversionistas minoristas e institucionales, los proveedores de liquidez de opciones tienen que cubrir sus exposiciones de inmediato para limitar sus riesgos de mercado.

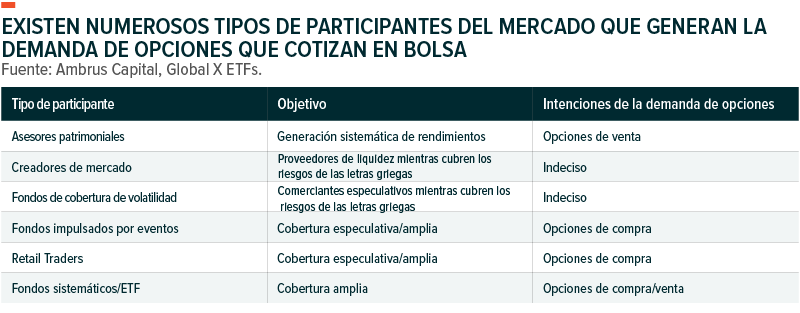

Por lo general, se supone que los creadores de mercado y los distribuidores suelen ser vendedores de opciones de venta y compradores de opciones de compra al cubrir sus libros. Este puede ser el caso debido a la demanda secular minorista y de gestores de activos de opciones de compra como un medio para proporcionar protección a la cartera, mientras que vender opciones de compra cubiertas es un medio popular de generación de ingresos entre este mismo grupo de inversionistas.

En medio de estos flujos de asignación, los creadores de mercados están esperando para proporcionar liquidez al tomar el lado opuesto de estas operaciones para proteger sus libros de gamma y delta. Son estos flujos de opciones continuos los que determinarán la exposición gamma Por lo general, se supone que los creadores de mercado y los distribuidores suelen ser vendedores

de opciones de venta y compradores de opciones de compra al cubrir sus libros. Este puede ser el caso debido a la demanda secular minorista y de gestores de activos de opciones de compra como un medio para proporcionar protección a la cartera, mientras que vender opciones de compra cubiertas es un medio popular de generación de ingresos entre este mismo grupo de inversionistas.

En medio de estos flujos de asignación, los creadores de mercados están esperando para proporcionar liquidez al tomar el lado opuesto de estas operaciones para proteger sus libros de gamma y delta. Son estos flujos de opciones continuos los que determinarán la exposición gamma.

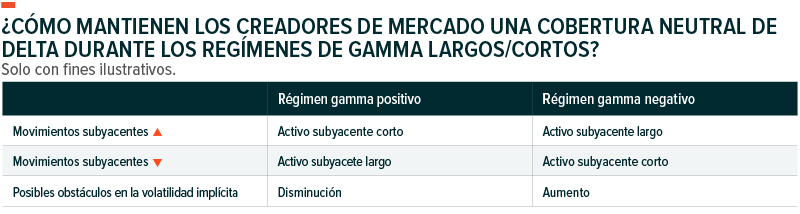

En momentos en los que la exposición gamma del creador de mercado es positiva, se espera que los flujos de cobertura delta se muevan en sentido inverso a la dirección del activo subyacente y que puedan desempeñar un papel en la amortiguación de la volatilidad. En un régimen gamma corto, los creadores del mercado de opciones están adoptando el enfoque opuesto y se espera que compren y vendan el subyacente en la misma dirección a los movimientos del activo subyacente. Esto tiene el potencial de crear bucles de retroalimentación que pueden aumentar la volatilidad, mientras que se espera que el primer factor ayude a mitigar la volatilidad.

Tenga en cuenta que el nivel de impacto de estas actividades de negociación de opciones también dependerá del nivel de compra y venta de otros participantes del mercado que compran el activo subyacente de una opción para su cartera como parte de sus estrategias o asignaciones tácticas. Por lo tanto, la demanda del mercado de opciones puede superar a estos asignadores y viceversa.

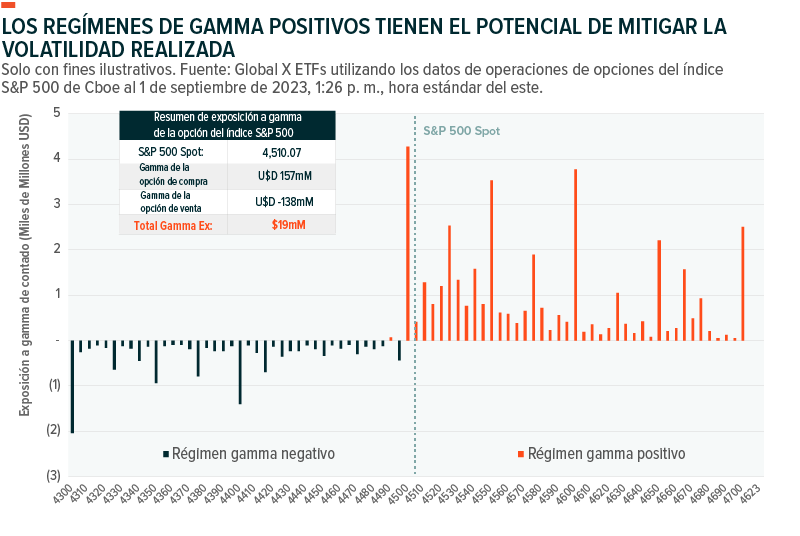

Al proporcionar un ejemplo de un régimen gamma positivo, es importante señalar que lo anterior es meramente una instantánea y se espera que la exposición gamma cambie continuamente durante todo el día de negociación. Con USD 19.000 millones en exposición gamma neta, a la 1:26 p. m., hora del este, del 01/09/2023, el mercado de opciones del índice S&P 500 estaba en un régimen gamma positivo que habría esperado ver flujos de amortiguación de volatilidad de los operadores. Por lo tanto, por cada aumento del 1 % en el SPX, se habría esperado que los operadores de opciones fueran vendedores netos del índice subyacente y viceversa. Esto puede aumentar la dificultad para que el activo respaldado aumente aún más a medida que el precio al contado del SPX se acerca a los precios de ejercicio del contrato con un alto interés abierto, lo que equivale a una alta exposición gamma del operador.

Se espera que la demanda entre los participantes antes mencionados aumente a medida que las estrategias de negociación de opciones que cotizan en bolsa continúen siendo más dominantes dentro de los mercados de capital. Tanto las instituciones como los inversionistas minoristas tienen diferentes razones para su participación en la transacción de opciones. Ya sea para administrar sus propias estrategias de propiedad exclusiva o para administrar fondos de inversión regulados ofrecidos al público, cada una de dichas razones tendrá su propia huella en las operaciones de cobertura de un creador de mercado.

La demanda de acceso de mecanismos de inversión a estrategias de opciones está en una trayectoria positiva

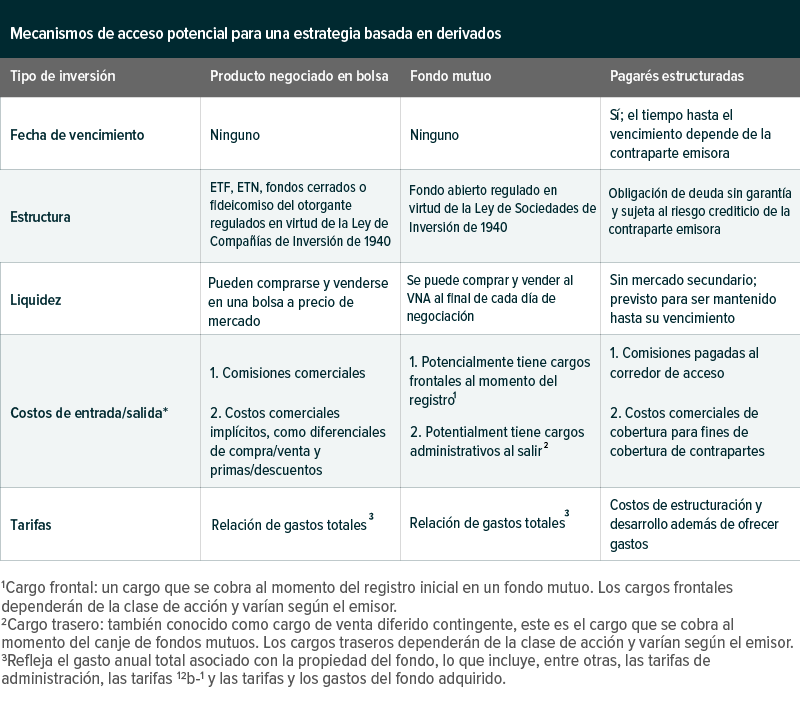

Hoy en día, los inversionistas tienen muchas vías de acceso para implementar estrategias de opciones. Los inversionistas de tipo “do-it-yourself” (“hágalo usted mismo”) más comunes pueden implementar su propia estrategia de opciones personalizadas con base en un activo o índice en particular. Otra opción puede ser acceder a una estrategia de grado institucional a través del uso de productos en paquete o fondos de inversión, lo que alivia la carga operativa potencial de la implementación de dicha estrategia por sí mismo.

Los mecanismos de inversión, tales como los fondos mutuos, fondos de capital fijo además de los pagarés estructurados (un tipo de producto estructurado emitido por un banco grande), tienen un historial largo dentro de este segmento del sector de gestión de activos. El mercado de pagarés estructurado en general registró un total de USD 93.000 millones provenientes de inversionistas que entraron en estos mecanismos mediante 31.614 productos dentro de los mercados de EE. UU. en el transcurso de 2022.1 Sin embargo, los emisores de ETF han lanzado recientemente estrategias similares, en gran medida en los últimos cinco años, para proporcionar a los inversionistas otra vía de acceso al mercado de opciones.

Recientemente, el mecanismo de los ETF ha generado el mayor interés en relación con otras estructuras de fondos de inversión. En general, los ETF de estrategia de derivados basados en acciones en los mercados de los EE. UU. obtienen exposición a una canasta particular de acciones, ya sea que se gestionen pasiva o activamente, junto con una superposición de opciones respaldada por activos o índices de características similares a la cartera de acciones. Estas estrategias sistematizadas pueden ofrecer un nivel de previsibilidad en medio de posibles temores macroeconómicos.

Creadores de mercado, ETF y sus posibles impactos en la volatilidad implícita

Al aumentar la velocidad del comercio de opciones, los flujos de cobertura de los proveedores de liquidez ayudan a mantener un telón de fondo equilibrado para la estabilidad del mercado de opciones. Sin embargo, esto también ha planteado dudas sobre si estos flujos de cobertura, y menos aún los fundamentos de renta variable, están teniendo un impacto sobre la volatilidad del mercado de renta variable.

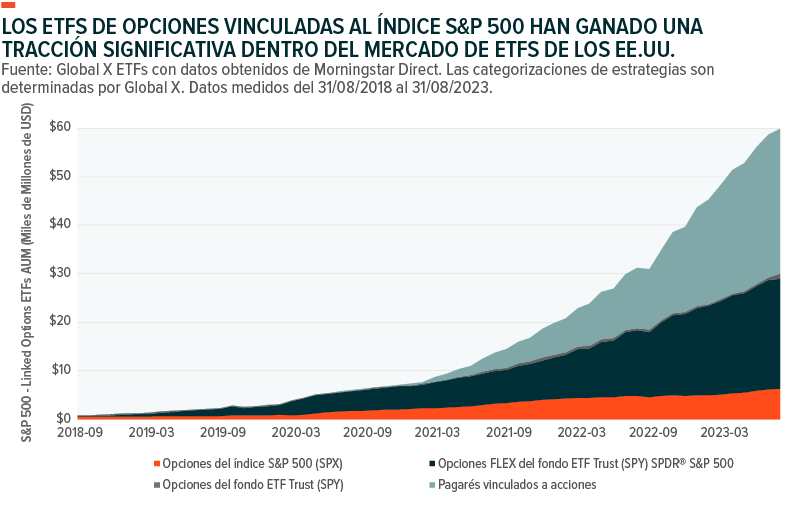

Entre los ETF basados en derivados que cotizan en los EE. UU., el S&P 500 ha sido la opción de base de índice más popular que se utiliza dentro de estas estrategias. Las opciones del índice S&P 500 (SPX), las opciones sobre ETF de seguimiento del S&P 500 como el fondo SPDR® S&P 500® ETF Trust (SPY), o sintéticamente a través del uso de pagarés estructurados vinculados a acciones, han sido las vías más importantes para obtener exposición a los derivados de este índice. Actualmente, los activos bajo administración (AUM) combinados dentro de estas estrategias específicas de opciones de ETF abarcan el 58 % de todos los ETF basados en derivados, que provienen de EE. UU. y representan la preferencia del mercado por exposiciones más amplias a los títulos de renta variable de EE. UU.2

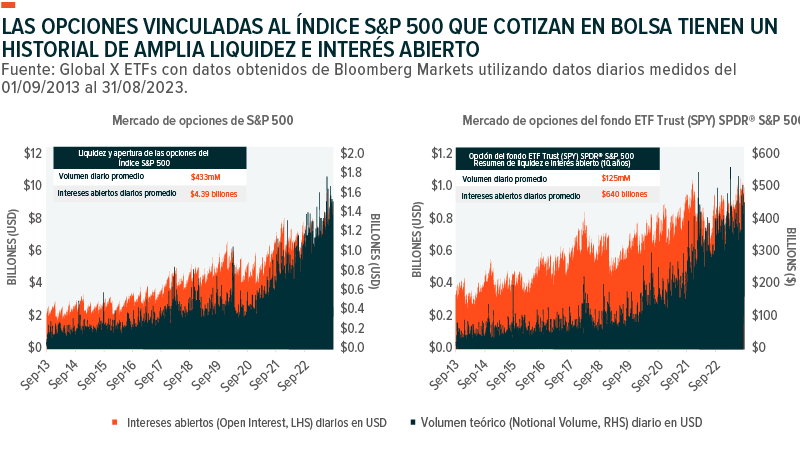

Sin embargo, el mercado de opciones de S&P 500 y SPY tiene un historial de demostrar una amplia liquidez, y el interés abierto promedio ha aumentado significativamente después de la COVID-19 en ambos tipos de opciones. Los datos anteriores también tienen en cuenta el hecho de que las estrategias de superposición de opciones SPX o SPY están implementando diferentes estrategias con diferentes relaciones de cobertura de exposición teórica entre contratos de diferentes precios de ejercicio y vencimientos. Suponiendo que las exposiciones teóricas de sus superposiciones de opciones sean iguales al total de activos bajo gestión de cada fondo, esto supondría que las estrategias de superposiciones de opciones vinculadas al SPX solo representan aproximadamente el 1,17 % del interés abierto promedio diario combinado del SPX y del SPY.

Como se mencionó anteriormente, los fondos mutuos, los fondos cerrados y los productos estructurados también pueden implementar estrategias similares. Sin embargo, los ETF ofrecen transparencia diaria con mayores niveles de información sobre la huella de su cartera. Esta también puede ser otra razón de por qué la demanda de ETF para dichas exposiciones está aumentando. A medida que aumenta la popularidad de los ETF basados en opciones y aumentan los tamaños de los fondos, los creadores del mercado pueden utilizar múltiples mecanismos de acceso para proteger sus exposiciones de los ETF de seguimiento de índices y sus mercados de opciones correspondientes, así como el mercado de futuros.

Conclusión

Las estrategias de inversión que implementan superposiciones basadas en derivados han demostrado un crecimiento significativo en los últimos años, particularmente dentro del formato de ETF. Gracias a la transparencia diaria, el acceso a los ETF ha sido una herramienta importante para los inversionistas, ya que buscan acceder a diversas estrategias, desde las más simplistas hasta las más complejas, para diversificar las exposiciones de sus carteras. Los operadores de opciones aportan significativamente a este crecimiento, ya que estos tipos de estrategias tienden a ser de naturaleza sistemática en relación con los cronogramas continuos de sus tenencias de opciones subyacentes. A medida que los mercados de opciones se expanden a través de índices populares de alta y baja capitalización, estos proveedores de liquidez tienen muchos tipos de mecanismos de cobertura en sus inventarios como un medio para llevar a cabo sus actividades de cobertura mientras mantienen los márgenes ajustados.