Consecuencias y novedades de la Conferencia Consultiva Política del Pueblo Chino

A principios de este año, China organizó su reunión parlamentaria anual. Las “Dos Sesiones”, como a menudo se llama la conferencia, revelaron las políticas estratégicas del país en relación con su economía, comercio, diplomacia, medioambiente y más. En la sesión de apertura, el primer ministro saliente Li Keqiang anunció un objetivo de crecimiento del PIB para 2023 de “alrededor del 5 %”. 1 Desde la reapertura, China parece estar en camino de recuperar su nivel económico de manera constante, y la mayoría de los puntos de datos económicos han mejorado en enero con un mayor impulso a partir de entonces, ya que la temida segunda oleada de COVID-19 no se materializó. En nuestra opinión, es probable que el consumo interno siga siendo un impulsor clave del crecimiento este año. En este artículo, exploramos las posibles consecuencias de las Dos Sesiones en temas clave de inversión en China.

Conclusiones clave

- China organizó recientemente su reunión parlamentaria anual, con probables implicaciones para una serie de industrias clave, incluidas la computación en la nube, la biotecnología y la energía limpia, entre otras.

- Con estos anuncios, China busca integrar la ciencia y la tecnología más estrechamente con la economía para promover el crecimiento de la productividad y lograr avances importantes, con el objetivo de avanzar más rápido hacia la autosuficiencia.

- En nuestra opinión, dada la estructura política de China, las políticas estratégicas que surgen de las dos sesiones de la Conferencia Consultiva Política del Pueblo Chino (CCPPC) son generalmente muy influyentes y tienen gran impacto en los inversionistas.

Cambios importantes en la organización gubernamental

El Gobierno Central reveló un plan de reestructuración en la CCPPC al establecer la Administración Reguladora Financiera Nacional y la Oficina Nacional de Datos, así como al modernizar el Ministerio de Ciencia y Tecnología.2,3,4 Consideramos que estos cambios institucionales son positivos para los inversionistas, ya que los objetivos son agilizar la supervisión regulatoria en el sector financiero, promover la integración y utilización de macrodatos y acelerar la innovación tecnológica.

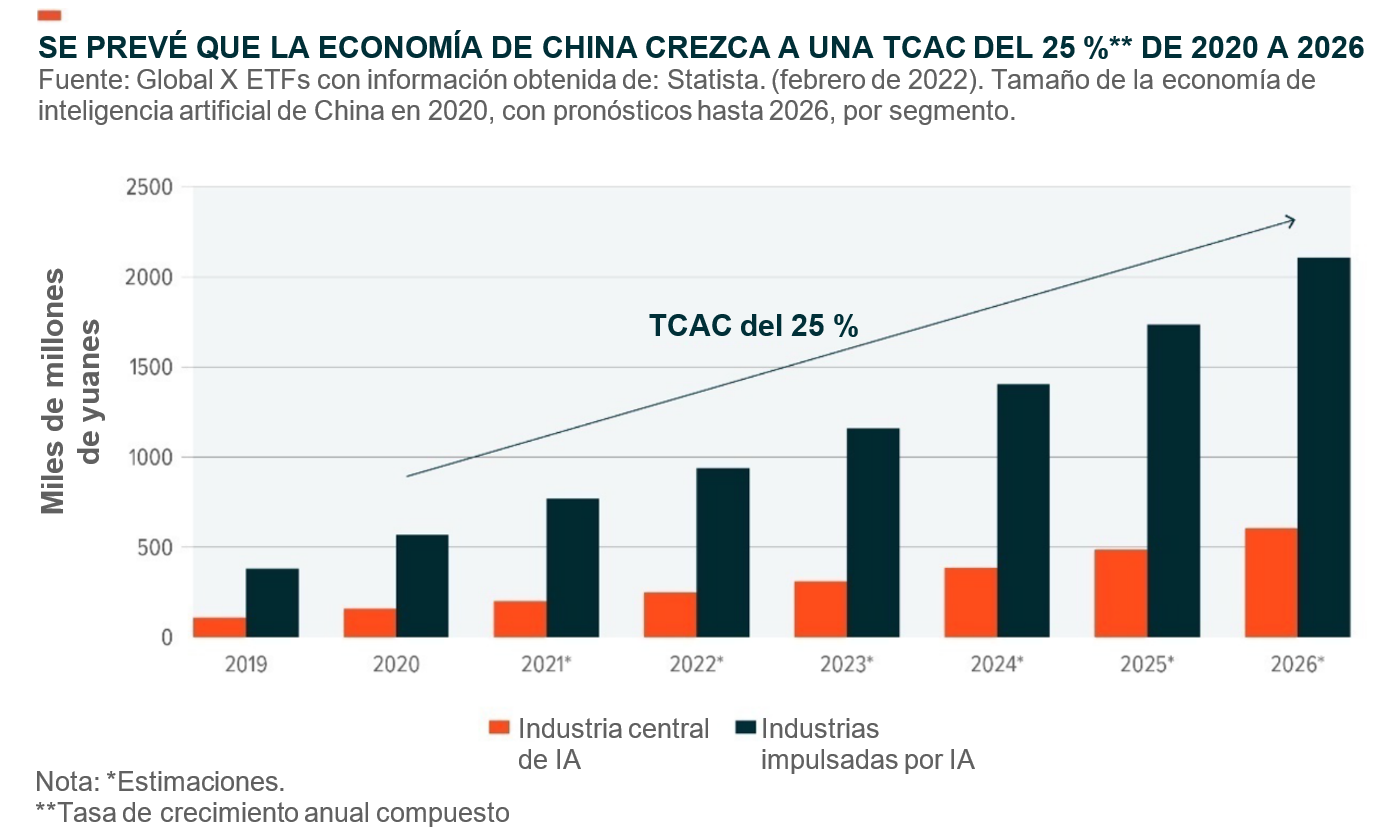

Creemos que el Ministerio de Ciencia y Tecnología reformado probablemente impulsará esfuerzos más consagrados y coordinados en avances tecnológicos, especialmente en industrias tecnológicas estratégicas como semiconductores e inteligencia artificial (IA). Mediante dicha reorganización, China probablemente busca integrar la ciencia y la tecnología más estrechamente con la economía a fin de promover el crecimiento de la productividad y lograr avances importantes, con el objetivo de avanzar más rápido hacia la autosuficiencia.

Consecuencias y novedades: vehículos eléctricos y baterías

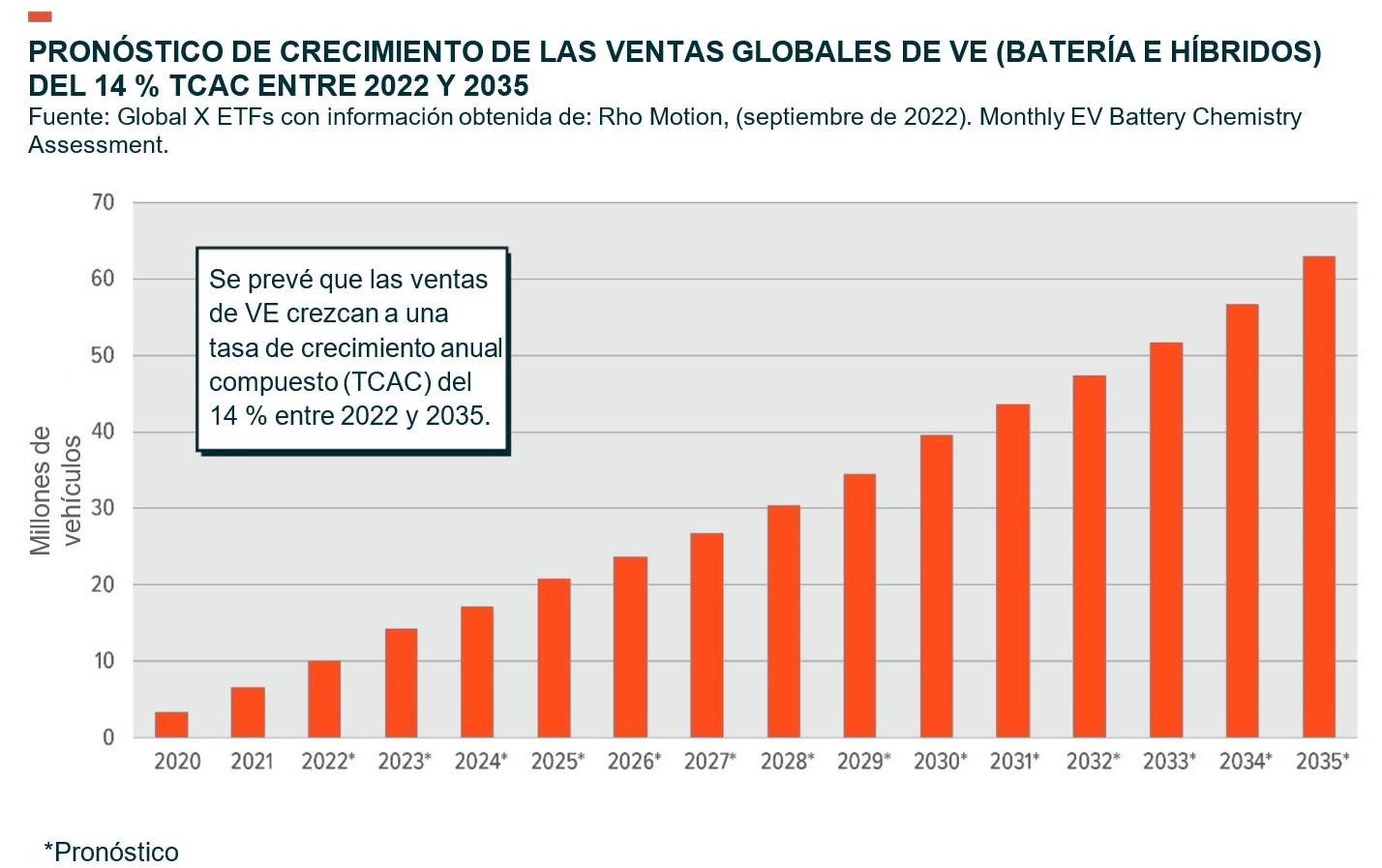

En el análisis de la reunión principal de la CCPPC, el debate sobre los vehículos eléctricos (VE) se incluye en la sección de impulso al consumo interno. La industria automotriz es un factor importante que contribuye al crecimiento del consumo en China, y la fabricación de un vehículo implica una larga cadena de suministro. Por lo tanto, la fuerte demanda de automóviles es positiva tanto para el consumo como para el desarrollo del sector industrial. Es probable que el gobierno agregue instalaciones de carga y fomente el reciclaje de baterías como formas de apoyar al sector de VE.

Después de varias fases de recortes de subsidios en China, creemos que todo el tema de los VE y baterías ahora depende menos de los incentivos de las políticas gubernamentales. En cambio, las tendencias de electrificación ahora parecen estar impulsadas mayormente por el cambio en la estrategia de las corporaciones y el cambio en el comportamiento del consumidor. Como resultado, hemos visto que más fabricantes de equipos originales (OEM) automotrices adoptan la electrificación y redirigen los recursos para fabricar modelos de VE competitivos.

Como lo vemos, el aspecto principal del tema de los VE es la competencia. Muchos otros fabricantes de equipos originales chinos han seguido los recortes de precios de Tesla. Con un aumento en la cantidad de fabricantes de automóviles tradicionales que lanzan modelos de vehículos eléctricos, anticipamos una mayor competencia de precios en 2023. Los modelos de autos con costo competitivo, tanto VE como híbridos, se están convirtiendo en un diferenciador cada vez más crítico. Este entorno generalmente ayuda a los fabricantes de automóviles integrados verticalmente como BYD y Tesla a ganar participación en el mercado. En el sector de las baterías, CATL está probando una nueva estrategia de precios para ganar cuota de mercado al compartir sus ganancias en la minería de litio con algunos de sus clientes estratégicos.5 Creemos que la competencia en un tema de rápido crecimiento es inevitable. Los principales líderes e innovadores tecnológicos parecen estar mejor posicionados para sobrevivir a una fase de consolidación del mercado y prosperar inmediatamente después. Es probable que los líderes del mercado queden en una posición aún mejor después de la consolidación, lo que les permitirá aumentar su poder de negociación.

Consecuencias y novedades: energías limpias

Según el documento de trabajo de la CCPPC, la energía limpia será uno de los beneficiarios clave del “desarrollo ecológico”.6 En dicho documento, el gobierno chino enfatizó la necesidad de fortalecer la construcción de infraestructura ambiental urbana y rural, implementar protecciones importantes del ecosistema y reparar proyectos importantes, promover la utilización de carbón limpio y el desarrollo de tecnología, respaldar políticas de desarrollo ecológico y promover la conservación de la energía. Esto probablemente será favorable para el crecimiento de la inversión en infraestructura para la energía renovable y relacionada con las energías renovables en 2023. Sin duda alguna, la energía limpia será una de las herramientas clave para cumplir con las metas de neutralidad de carbono a largo plazo establecidas por China.

En lo que respecta a ese sector, la escasez de polisilicio fue el aparente cuello de botella en la cadena de valor solar durante los últimos dos años. Fuimos testigos de una caída corta y abrupta en los precios del polisilicio alrededor de las fiestas de año nuevo desde el pico de 300 renminbi (RMB)/kg hasta tan solo 120 RMB/kg, a pesar de una cantidad muy pequeña de pedidos efectuados.7 Nuestros controles de canales mostraron una acumulación de inventario, lo que significa que es probable que una tendencia descendente en los precios del polisilicio esté en marcha. Creemos que ya no existirá escasez en toda la cadena de valor solar durante 2023. Por lo tanto, los precios de paneles solares pueden establecerse alrededor de los niveles ampliamente aceptados por el sector de los servicios derivados, con una distribución de ganancias razonable entre cada segmento.

Somos optimistas sobre la demanda solar global en 2023, ya que los precios del polisilicio están bajando. Esto podría ser particularmente pronunciado en la segunda mitad del año, cuando se espera que salgan nuevos suministros. Además, la caída de los costos de fabricación podría aumentar potencialmente la demanda de instalaciones de granjas solares en China. Las políticas de apoyo para la energía limpia introducidas por la administración de Biden también podrían ayudar a hacer de 2023 un año de recuperación para el mercado estadounidense.

En lo que respecta al segmento eólico, el nuevo crecimiento de pedidos de proyectos eólicos de China se ha mantenido muy convincente en los últimos meses, gracias a la sólida economía de los proyectos.8 La moderación de la inflación de las materias primas probablemente ha ayudado a mejorar la perspectiva de margen de los proveedores de componentes eólicos y ha mejorado la rentabilidad de las empresas en la cadena de suministro. A pesar de los nuevos pedidos sólidos, el ritmo de las instalaciones reales ha sido más lento de lo esperado, en parte debido a la interrupción provocada por los confinamientos en diciembre y enero. Sin embargo, ahora hay un creciente interés en el espacio, ya que las interrupciones en la logística y las instalaciones parecen quedar atrás. Creemos que el sólido crecimiento de nuevos pedidos en 2022 finalmente se traducirá en instalaciones reales en 2023.

Consecuencias y novedades: computación en la nube

La economía digital de China totalizó 45,5 billones de renminbi (RMB) en 2021, lo que representa el 40 % del PIB.9 Esto aumentó con respecto a los 22,6 billones de RMB en 2016, lo que representa una tasa de crecimiento anual compuesto (TCAC) del 15 %.10

El Consejo de Estado emitió su plan para una “China digital” (el Plan) para lograr un progreso importante para 2025 y una digitalización sustancial para 2035.11 El Plan exige que China 1) acelere la construcción de infraestructura digital (p. ej., 5G, fibra de gigabytes, implementación de IPv6, Internet de las cosas, y el sistema satelital BeiDou) y mejorar el diseño de la potencia informática, como los centros de datos, y 2) hacer circular el ciclo de recursos digitales mediante la creación de mecanismos de gestión de datos a nivel nacional, utilizar mejor los recursos de datos y liberar el valor de los datos comerciales.12

Esperamos que el creciente enfoque del gobierno chino en la construcción de una economía digital proporcione un entorno de políticas positivo para las empresas de servicios de Internet, software y telecomunicaciones. El Plan podría acelerar la demanda de recursos informáticos en la nube, beneficiando a los proveedores de servicios informáticos en la nube públicos y privados. Además, el aumento del intercambio de recursos de datos entre los participantes de la industria probablemente conducirá a un aumento de los requisitos de ciberseguridad, lo que podría dar lugar a un aumento del gasto en ciberseguridad. Según IDC, el gasto en ciberseguridad de China podría registrar una TCAC de aproximadamente el 21 % entre 2021 y 2026, mucho más alto que el crecimiento del 9 % previsto a nivel mundial.13,14 Por último, esperamos que la demanda de localización de software se recupere en 2023, impulsada por la estrategia nacional mencionada anteriormente y más adquisiciones gubernamentales.

Consecuencias y novedades: biotecnología

Si bien no se anunciaron medidas específicas relacionadas con la biotecnología durante las Dos Sesiones, la falta de un debate sobre la adquisición centralizada probablemente sea algo positivo, ya que parece que los recortes agresivos de precios de los medicamentos podrían haber quedado en el pasado.

La nueva Lista Nacional de Medicamentos de Reembolso (National Reimbursement Drug List, NDRL) 2022 se publicó oficialmente y entró en vigencia el 1 de marzo de 2023. La nueva NDRL incluye 2.967 medicamentos: 1.586 medicamentos occidentales y 1.381 medicamentos chinos tradicionales (TCM, por sus siglas en inglés) terminados.15 Hay 111 nuevos participantes con un corte de precio promedio del 60 %.16

Para el subsector de CRO (organizaciones de Investigación por contrato)/CDMO (compañías de desarrollo y fabricación por contrato), sin incluir los proyectos durante la COVID-19, esperamos que las tasas de crecimiento de ingresos oscilen potencialmente entre el 20 y el 30 % para la mayoría de las compañías. Para las grandes empresas, esperamos que el crecimiento del volumen del negocio central se recupere del 10 al 15 % a medida que se inicie la normalización.

Consecuencias y novedades: semiconductores y hardware

China probablemente reestructurará su ministerio de ciencia y tecnología para canalizar más recursos a fin de lograr éxitos importantes, con el objetivo de avanzar más rápido hacia la autosuficiencia.17 La reestructuración propuesta del Ministerio de Ciencia y Tecnología (MCT) parece indicar esfuerzos más específicos para apoyar la tecnología y la innovación, así como un enfoque descendente para organizar los recursos de investigación y desarrollo (I+D) a nivel nacional.18

La dirección resulta congruente con el enfoque de las actualizaciones industriales del Informe de trabajo del gobierno y una continuación del 14.º Plan de Cinco Años, que enumeró múltiples áreas estratégicas como IA, computación cuántica, semiconductores y otras tecnologías que se espera que disfruten del apoyo de políticas.19 Otras funciones del antiguo MCT, como supervisar el avance tecnológico para la agricultura, se consolidarán en otros ministerios. La propuesta también convierte la Administración Nacional de Propiedad Intelectual en un departamento del Consejo de Estado, lo que indica una protección más sólida de la propiedad intelectual, un elemento institucional esencial para la innovación.20

En 2023, con la recuperación adicional de la dinámica de oferta y demanda de la industria de semiconductores, algunos subsectores, como el diseño de chips y las fundiciones, podrían alejarse de los mínimos registrados y marcar el comienzo de la recuperación en la segunda mitad del año. A mediano y largo plazo, la localización y la demanda estructural de la computación de alto rendimiento (CAR) y las nuevas aplicaciones de energía probablemente seguirán siendo impulsores clave para la industria nacional de semiconductores.

Consecuencias y novedades: consumidores

Como se esperaba, no se anunciaron políticas específicas relacionadas con el consumo en la CCPPC este año, y no esperábamos que se anunciara ningún paquete de estímulo grande durante la reunión. El gobierno parece depender de la recuperación del consumo interno para compensar las reducciones en exportaciones e impulsar el crecimiento económico en 2023.

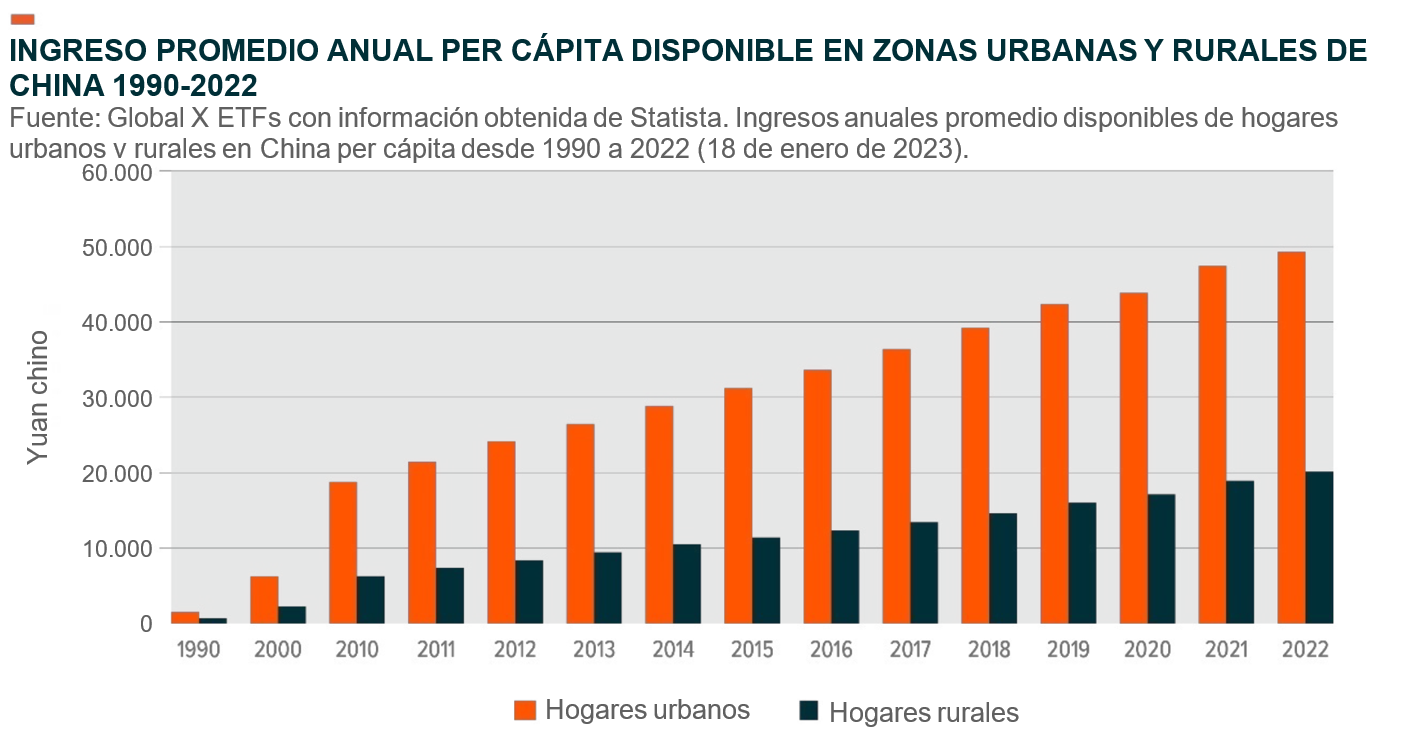

Esperamos que la recuperación del mercado laboral, un mercado inmobiliario estabilizado, la recuperación de la confianza del consumidor, el crecimiento de los ingresos y la liberación de ahorros excesivos impulsen el crecimiento del consumo privado durante todo el año.

Los datos del índice de gerentes de compras (PMI) de fabricación de China fueron sólidos en el primer trimestre, con el índice en territorio de expansión (superior a 50) antes de retroceder en abril.21 La movilidad en China ya ha mejorado más allá de los niveles previos a la COVID, lo que refleja una mayor normalización en la actividad comercial y los viajes. Además, los mercados de propiedades han mostrado signos de estabilización.22 Creemos que la tendencia de recuperación general sigue encaminada positivamente y esperamos una recuperación más sólida del segundo trimestre en adelante, lo que podría revitalizar la confianza del mercado en la perspectiva de crecimiento del consumo en China. En general, creemos que el consumo privado será el principal impulsor del crecimiento económico de China, lo que beneficiará a las empresas de consumo chinas en 2023.

Conclusión

En nuestra opinión, dada la estructura política de China, las políticas estratégicas que surgen de las dos sesiones de la CCPPC son muy influyentes y ameritan la atención de los inversionistas. La reunión anual también se relaciona directamente con una serie de temas macroeconómicos en el paquete de ETF de Global X para China. Además, los sectores analizados anteriormente son algunos de los impulsores de crecimiento más grandes e importantes del país, especialmente a medida que China se aleja de sus “antiguos” impulsores de materias primas y fabricación de bajo costo hacia servicios e industrias de mayor valor agregado.