Creación del mercado de opciones que cotizan en bolsa: una explicación

Presentamos la parte 1 en una serie de blogs de 3 partes sobre el panorama de creación de mercado para las opciones que cotizan en bolsa. En esta parte se explica el papel de los proveedores de liquidez en la creación de un mercado para las opciones que cotizan en bolsa. En la parte 2 se analizarán las necesidades adicionales de cobertura de riesgo de opciones de los creadores del mercado, mientras que en la parte 3 se analizarán los posibles impactos del mercado de opciones sobre la volatilidad del mercado y las consideraciones al analizar el crecimiento en el uso de ETF en dichos tipos de contratos.

Los inversionistas tienen dos maneras de acceder a los mercados de opciones: opciones que cotizan en bolsa u opciones de venta libre (over-the-counter, OTC). Para el inversionista común, puede ser difícil acceder a esta últimas, ya que las opciones OTC generalmente son emitidas por grandes instituciones sin una contraparte central, lo que limita a los participantes a inversionistas acreditados e institucionales. Las opciones que cotizan en bolsa figuran en las bolsas públicas, lo que brinda un alcance más amplio de inversionistas minoristas e institucionales con mayor liquidez prevista y perspectivas potenciales sobre el posicionamiento de inversionistas y creadores de mercados.

En los mercados de opciones que cotizan en bolsas de valores, los inversionistas pueden encontrar estrategias únicas para compensar el riesgo, generar ingresos o mejorar el rendimiento de su cartera. Estas estrategias pueden ser herramientas de diversificación atractivas y, con la reciente incertidumbre en el entorno macroeconómico y los mercados, la capacidad de lograr la opcionalidad está de moda. El volumen de los contratos de opciones se ha duplicado desde 2019, ya que los catalizadores del mercado introdujeron a nuevos participantes al ecosistema de opciones, desde inversionistas autodirigidos hasta aquellos que acceden a los mercados de opciones a través de un ETF.1

La creciente demanda de opcionalidad por parte de los inversionistas llama la atención sobre cómo funcionan estos mercados, incluido el papel que desempeñan los creadores de mercados, particularmente con respecto a la estructura de ETF. La liquidez que proporcionan estas grandes instituciones brinda a los inversionistas acceso a los mercados de derivados públicos y confianza para negociar dentro y fuera de las opciones que cotizan en bolsa. Como parte neutral, los creadores de mercado adoptan una postura diferente sobre los movimientos de precios en los activos subyacentes de un contrato de opción, mientras gestionan riesgos específicos durante los procesos de cobertura. En este artículo, explicamos por qué es importante comprender estas dinámicas desde el punto de vista del creador del mercado y el sistema interno subyacente en el mercado de opciones que cotizan en bolsa.

Conclusiones clave

- COVID-19 fue un catalizador para que los inversionistas utilizaran las opciones como una forma de limitar el riesgo y generar ingresos. Y ahora, en 2023, el uso de opciones continúa aumentando a un ritmo rápido, por lo que la responsabilidad de mantener el orden y la eficiencia en estos mercados públicos recae en los creadores de mercados.

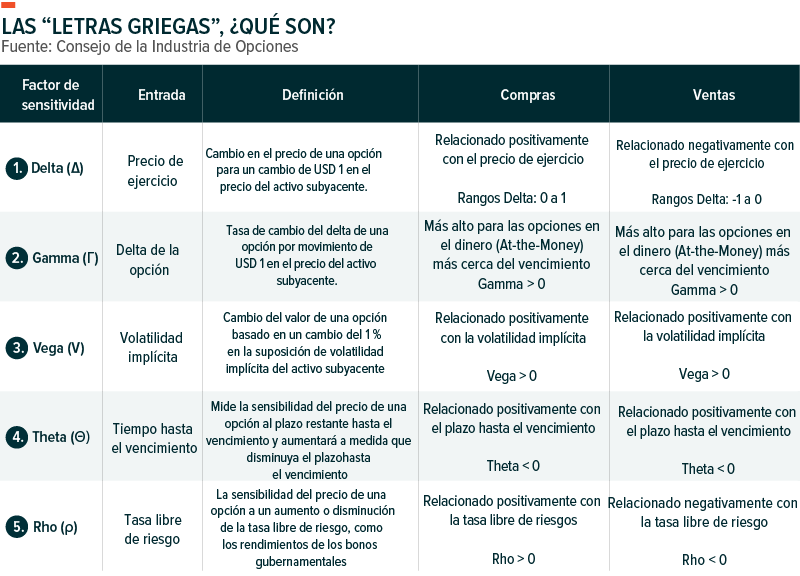

- Los creadores de mercado deben mitigar los riesgos únicos de las opciones para aislar su flujo de ganancias de las actividades de transacción y, al mismo tiempo, mantener la neutralidad del mercado. Las cinco letras griegas: delta, gamma, vega, theta y rho, son mediciones de riesgo utilizadas por los creadores del mercado para mantener el orden dentro de sus libros.

- Una de las métricas clave que utilizan para gestionar el riesgo es la delta de las opciones, que mide los riesgos lineales incorporados dentro de una opción. Explicaremos cómo un creador de mercado utilizaría delta en la práctica para determinar posibles operaciones de cobertura.

La demanda de opcionalidad destaca el rol de los proveedores de liquidez

Cuando las tasas de los fondos federales bajaron rápidamente a 0,25 % en marzo de 2020, la generación de ingresos cobró mayor importancia para muchos inversionistas, al igual que las capacidades de gestión de riesgos de los mecanismos de inversión.2 Como resultado de esto, el volumen de operaciones de opciones de renta variable creció un 58 % interanual en 2020, el mayor aumento en el volumen de operaciones de opciones de renta variable desde 1976.3 Dentro de las opciones de renta variable, un área de crecimiento explosivo a medida que se desarrolló la pandemia fueron los mercados de opciones indexadas.

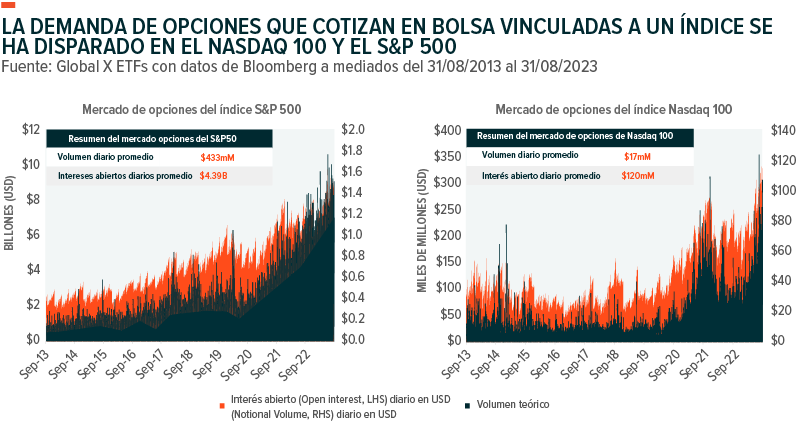

Del 31 de julio de 2020 al 31 de julio de 2023, el interés abierto diario para las opciones de índice en el S&P 500 (SPX) promedió USD 6,3 billones, un aumento sustancial de los USD 4,8 billones de los tres años anteriores.4 El interés abierto diario para el Nasdaq 100 (NDX) sumó en total USD 192.000 millones durante el mismo período, lo cual significa un aumento en comparación con la cifra anterior de USD 93.000 millones.5 El volumen de negociación y el interés abierto permanecieron en máximos históricos hasta fines de 2022.

Mientras continúa aumentando el atractivo de las opciones como una forma de brindar cobertura, eficiencia de capital y valores que potencialmente generan ingresos, también lo hace la importancia de los creadores de mercado en este proceso. Las eficiencias que proporcionan los creadores de mercados a través de sus tres funciones principales brindan a los inversionistas una facilidad de acceso a los mercados de opciones que cotizan en bolsa.

- Proporcionar liquidez: estar dispuestos a comprar y vender valores en todo momento para garantizar que los inversionistas puedan entrar y salir del mercado de manera rápida y fácil a un precio justo.

- Mantener el orden y la eficiencia: cotizar precios bilaterales (compra y venta) para ayudar a prevenir grandes fluctuaciones de precios.

- Promover la transparencia: divulgar las cotizaciones y operaciones al público para permitir que los inversionistas sepan qué precios están disponibles para tomar decisiones de operaciones informadas.

Lo que sustenta a estas responsabilidades subyacentes es la gestión de riesgos, y la forma en que los creadores de mercado gestionan sus riesgos de opciones es lo que hace que estos mercados se pongan en marcha. El objetivo de dicha gestión de riesgos es mitigar cualquier forma de riesgos específicos de los mercados de manera eficiente y oportuna.

Los participantes del mercado monitorean las cinco letras griegas principales con diferentes objetivos en mente

Poseer o vender opciones crea riesgos únicos. Por ejemplo, los contratos de opciones que cotizan en bolsa de valores tienen un multiplicador, que generalmente representa 100 acciones del activo subyacente, lo que ofrece un potencial de liquidación no lineal. Un inversionista puede gastar menos dinero comprando un contrato de opción que comprando 100 acciones de su activo de capital subyacente, lo que crea un apalancamiento económico. Los creadores del mercado de opciones deben tener en cuenta esta dinámica cuando realizan operaciones de compensación mediante el monitoreo de los riesgos de las opciones, conocidos como letras griegas, para garantizar que sus ganancias y pérdidas estén aisladas de la liquidez de su empresa que presta servicios. Estos servicios buscan minimizar los costos de negociación implícitos para los inversionistas en forma de un diferencial de precios comprador-vendedor.

Las cinco opciones de letras griegas son factores de sensibilidad que los operadores de opciones, los gestores de carteras y los especuladores utilizan para administrar sus carteras de opciones y aumentar su potencial de ganancias. Cada factor tiene la intención de medir cómo un inversionista puede esperar que el valor de una opción se mueva en sincronía con ciertas entradas especificadas en función de las especificaciones del contrato, los rendimientos de los bonos gubernamentales o los movimientos de precios del activo que sustenta el contrato para buscar oportunidades de mercado. Sin embargo, los creadores del mercado de opciones utilizan los aportes mencionados anteriormente, representados por las letras griegas, para reaccionar a los riesgos ya presentes en sus libros de opciones.

Los marcadores de mercado deben compensar los riesgos direccionales

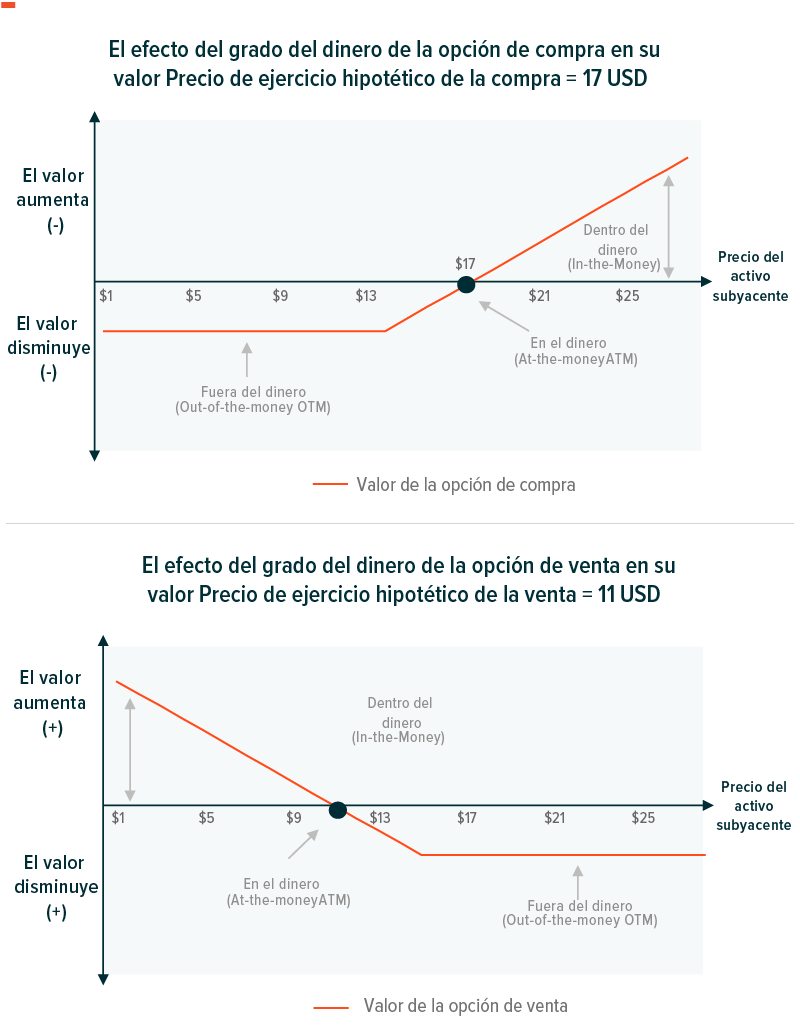

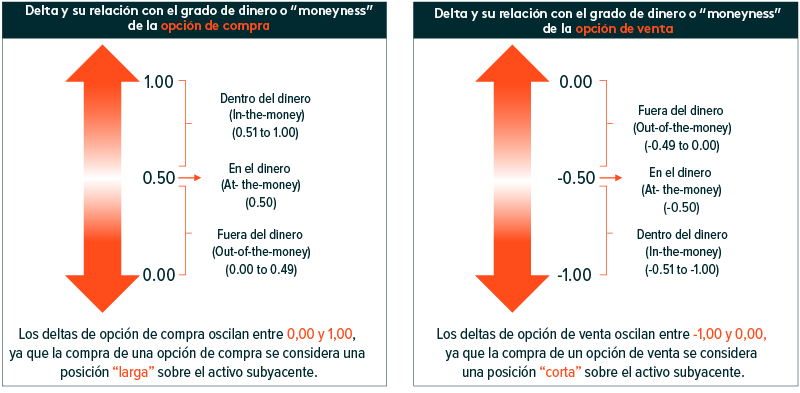

Una letra griega altamente monitoreada y posiblemente la más popular, delta, mide el cambio en el precio de un contrato de opciones para un cambio de USD 1 en el precio de su activo subyacente. Es una medición lineal del movimiento del precio de una opción. Por ejemplo, si una opción de compra tiene un delta de opción de 0,60, se puede suponer que el contrato de opción de compra aumentará en precio en USD 0,60 por cada movimiento de USD 1 en su activo subyacente. A medida que un activo subyacente aumenta (disminuye), el delta de una opción de compra aumenta (disminuye) hasta alcanzar 1 (0). Lo contrario se aplica para los movimientos delta de la opción de venta. Una vez que el delta de una opción de compra (opción de venta) es 1 (-1), se espera que se mueva en sincronía (inversamente) con los movimientos de precios del activo subyacente.

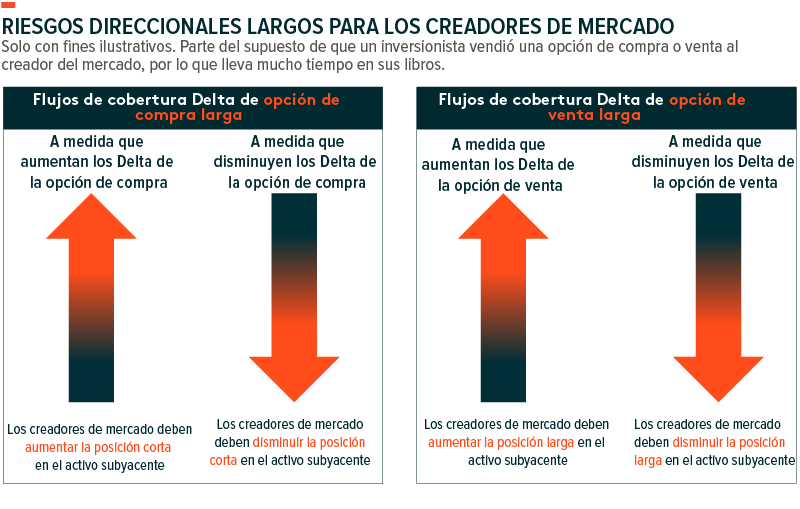

Debido a la naturaleza lineal de delta, la cobertura contra este factor de sensibilidad puede calcularse de manera lineal. Por ejemplo, si un creador de mercado agregó una posición larga de opción de compra del índice S&P 500 (SPX) a su cartera, significa que un inversionista inició una operación de venta al descubierto sobre esta misma opción de compra del SPX. En este escenario de cobertura, un creador de mercado debe cubrir la exposición prolongada a la opción de compra SPX al vender al descubierto el mismo índice para compensar el riesgo de delta. Los creadores de mercado tienen varias maneras de cubrirlo, como vender al descubierto un contrato de futuros SPX o un ETF que rastrea este mismo índice. Lo contrario se aplica en los casos en los que un creador de mercado busca cobertura contra una posición de opción de venta larga. Para protegerse contra movimientos potencialmente agudos en el activo subyacente de una opción, los proveedores de liquidez pueden implementar diferentes técnicas de cobertura. Uno de estos es gamma, que mide eficazmente la rapidez con la que se mueve delta, y a menudo se denomina efecto de segundo orden de delta. Esta es otra consideración particularmente importante para los creadores de mercado en su proceso de cobertura. Este tema se analizará con mayor profundidad en la siguiente parte de la serie. A continuación, podemos ver cómo se produce la cobertura contra delta para contratos de opciones de compra y venta desde el ángulo del creador del mercado.

Conclusión: los creadores del mercado de opciones desempeñan un papel único en los mercados de opciones indicados

La opcionalidad puede aportar atributos de diversificación a una cartera, y el apetito de los inversionistas por estos atributos tiene una tendencia mucho mayor de velocidad de negociación y de interés abierto en las opciones negociadas en el mercado de valores. La gestión de los riesgos asociados por parte de los creadores de mercado, a fin de garantizar que las ganancias comerciales se aíslen con un impacto mínimo en los precios de los valores que respaldan estos contratos, es fundamental para la funcionalidad de este mercado. Para los inversionistas, comprender cómo estos actores mantienen en sincronía el funcionamiento interno del mercado de opciones que cotizan en bolsa ofrece una perspectiva sobre cómo y por qué pueden acceder a estos mercados.