Inflection Points: Los beneficiarios de la innovación no se limitan a los gigantes tecnológicos

Se está llevando a cabo un importante cambio a medida que se democratizan los beneficios de invertir en innovación en toda la economía. Durante la última década, los gigantes tecnológicos han obtenido rendimientos desproporcionados debido a la innovación.1 Los gigantes tecnológicos, definidos aquí como Meta Platforms, Microsoft, Amazon, Apple, Netflix y Google (MMAANG), actuaron como recolectores de peaje en Internet y han reinvertido su extraordinario flujo de caja para mantener el liderazgo tecnológico. No obstante, después de una década de mantener mayores retornos sobre el capital invertido y el crecimiento de los gastos de capital, los beneficios de la innovación se están extendiendo a más actores, lo que debería ser positivo para la economía en general.2 Una base más amplia de beneficiarios de la adopción de tecnología podría impulsar las ganancias del mercado y la próxima generación de empresas de crecimiento incluso a medida que se suaviza el liderazgo de los gigantes tecnológicos.

Conclusiones clave

- Las empresas tecnológicas de gran capitalización han capturado la mayor parte de los rendimientos debido a la innovación en la última década, pero esa tendencia ha comenzado a cambiar a medida que la tecnología de mejora de la productividad se vuelve más omnipresente.

- Parece que las empresas han aprendido que invertir en innovación es un imperativo estratégico y están obteniendo mayores recompensas a medida que aumenta rápidamente el gasto de capital (capex).

- Ciertas áreas de crecimiento temático ofrecen una posible forma de obtener rentabilidades de un conjunto más amplio de empresas involucradas en la próxima ola de innovación, a la vez que ayudan a reducir la concentración por parte de los gigantes tecnológicos.

El ocaso de la década de dominio de los gigantes tecnológicos

Los gigantes tecnológicos pueden ser las máquinas generadoras de beneficios más notables en la historia del capitalismo. A través de una combinación de inversión, innovación, competencia intensa y un poco de azar, estas empresas dominaron la última década. Sus modelos de negocio se centraron en monetizar a costa de los usuarios finales mediante una mezcla diversa de ingresos provenientes de ventas de productos, membresías, suscripciones y publicidad.3 Estos modelos dieron como resultado efectos de red en los que el valor de un producto aumenta con el número de usuarios.4 El teléfono es un ejemplo excelente.

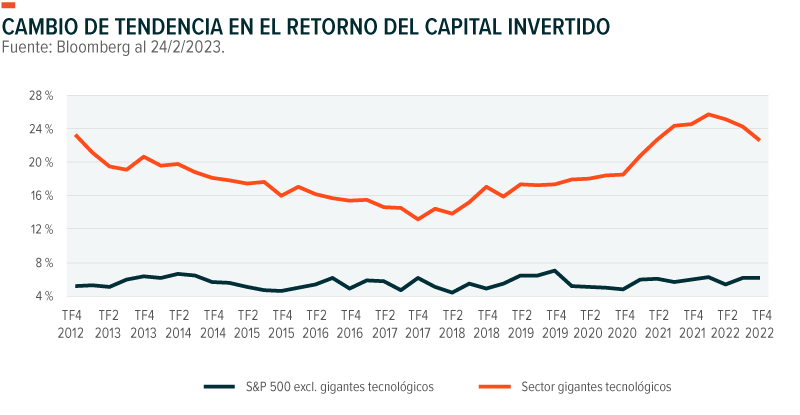

¿Qué tan dominantes fueron los gigantes tecnológicos? Durante los últimos 10 años, la rentabilidad del capital invertido (Return On Invested Capital, ROIC) de los gigantes tecnológicos fue casi el triple que la de las otras 494 empresas del índice S&P 500 (véase el gráfico).5 Esas rentabilidades excedentes sobre el S&P 500 más amplio se reinvirtieron con éxito, generando una rentabilidad extraordinaria para los accionistas.

El valor de mercado de los gigantes tecnológicos creció casi un 19 % anual, en comparación con el S&P 500 más amplio, que solo registró un 10 %.6

Sin embargo, ese dominio está empezando a deshilvanarse. La ROIC de los seis gigantes tecnológicos ha estado en declive desde 2020, mientras que la del S&P 494 ha aumentado. El diferencial sigue siendo significativo, pero la brecha se está reduciendo.

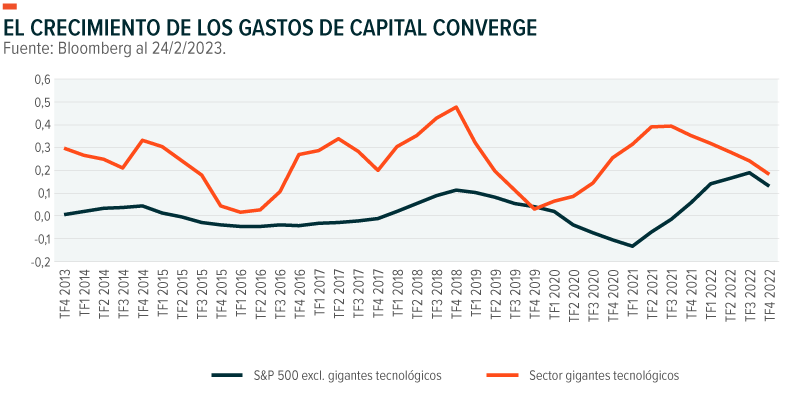

El S&P 494 se ha quedado rezagado en la reinversión con respecto a los gigantes tecnológicos durante la última década, pero esa tendencia también está cambiando. El crecimiento medio anual de los gastos de capital de los gigantes tecnológicos fue superior al 30 %, muy por encima del crecimiento medio del S&P 494, de cerca del 2 %.7 Esa brecha comenzó a cerrarse durante la pandemia y continuó reduciéndose durante la reapertura de la economía (véase el gráfico). El S&P 494 creció relativamente rápido durante este periodo, mientras que los gigantes tecnológicos ralentizaron el gasto en medio de la preocupación por los márgenes e impulsaron el crecimiento. Para el cuarto trimestre de 2022, el crecimiento de los gastos de capital del S&P 494 fue del 13 % interanual, en comparación con el de los gigantes tecnológicos, de un 18 %.8

Las empresas del viejo mundo adoptan la tecnología del nuevo mundo

Dos tendencias de gasto son notables. En primer lugar, muchas empresas aumentaron su gasto de capital durante la pandemia para incorporar nuevas capacidades como herramientas de productividad, infraestructura en la nube y automatización.9 Estas inversiones ayudaron a las empresas a mantener los márgenes a medida que los costos de mano de obra y materiales aumentaron, trasladando solo la mitad de los aumentos de precios de los productores a los consumidores.10 Y quizás aún más significativamente, las empresas continuaron aumentando el gasto de capital a pesar del crecimiento negativo del PIB a principios de 2022 y la ralentización del crecimiento de los beneficios prevista para 2023.11

Las empresas no tecnológicas adoptan nuevas tecnologías para ofrecer productos innovadores y mejorar sus procesos en todos los sectores. La empresa de equipos agrícolas y de construcción Deere & Co., por ejemplo, ha hecho importantes avances en la automatización de tractores para la cosecha, la integración de drones para el rociado de cultivos y el desarrollo de una red de satélites para facilitar el intercambio de información.12 Emerson Electric comenzó a fabricar motores de CA usados en ventiladores eléctricos en 1890, y hoy en día la empresa proporciona productos industriales que integran sensores y software para la automatización industrial.13 Un nuevo estándar para las principales empresas de electrodomésticos de consumo como Samsung y Whirlpool es la integración de sensores y software en hornos y lavadoras que se pueden sincronizar con los teléfonos móviles.14

Existen numerosos ejemplos de innovación en los procesos, como el uso por parte de los minoristas tradicionales de aplicaciones móviles y sistemas de pago para crear una experiencia del cliente optimizada. También aprovechan tecnologías emergentes como la realidad virtual para la capacitación de los empleados.15 Los sectores inmobiliario, minorista de muebles y de diseño de fábricas se benefician de los modelos 3D digitales.16 Las empresas de entregas confían cada vez más en algoritmos avanzados para mejorar el rendimiento con los recursos existentes.17

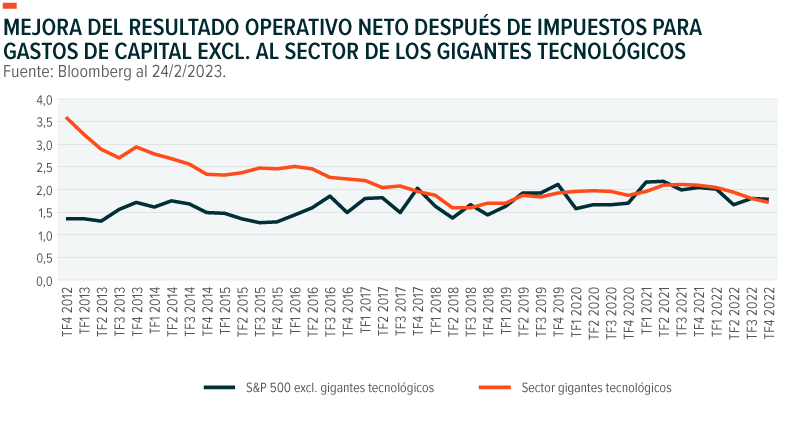

Adoptar herramientas que mejoran la productividad es un buen negocio. El S&P 494 ahora genera un mayor beneficio operativo neto después de impuestos (net operating profit after tax, NOPAT) por dólar de gasto de capital que los gigantes tecnológicos (véase el gráfico).18 Hace diez años, los gigantes tecnológicos generaron casi 4 USD de NOPAT por cada 1 USD de inversión de capital, pero para el cuarto trimestre de 2022, esto se redujo a 1,71 USD. Durante ese periodo, el S&P 494 mejoró gradualmente de 1,48 USD de NOPAT por cada 1 USD de inversión de capital a casi 1,80 USD.19 Esto ayuda a explicar por qué las empresas ajenas a los gigantes tecnológicos han aumentado sus gastos de capital de forma más agresiva. Ahora disfrutan de una porción más grande de un pastel que está en crecimiento.

Posicionamiento para la difusión de rentabilidades debido a la innovación

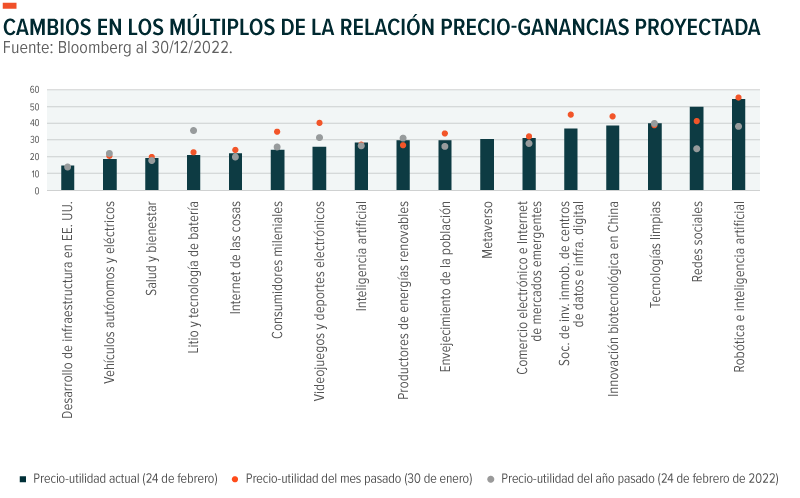

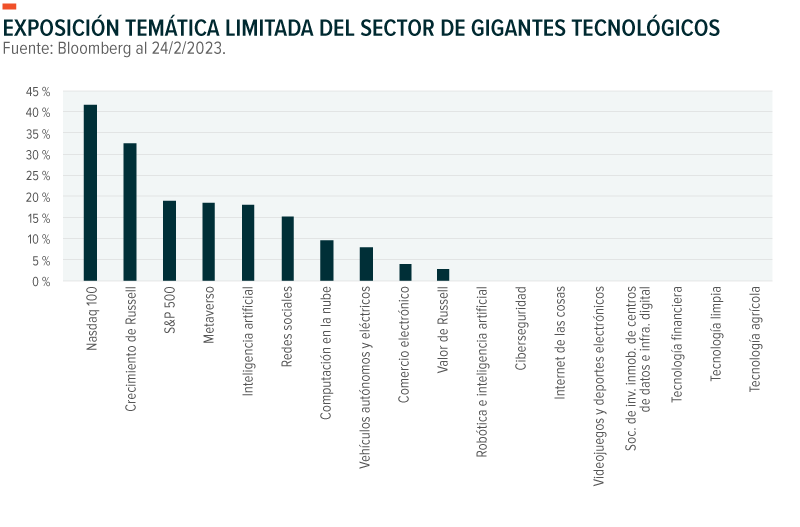

Una base creciente de inversión corporativa es buena para la economía y, a medida que aumenta, es posible que los inversionistas presten atención a las formas en las que la innovación crea nuevas oportunidades más allá de los gigantes tecnológicos que ganaron la última década. Las opciones temáticas, a diferencia de algunos índices de crecimiento, pueden ofrecer una mayor diversificación, al tiempo que siguen proporcionando exposición a segmentos económicos innovadores y críticos. Muchos índices de crecimiento, como el Nasdaq 100 y el Russell 1000 Growth, tienen concentraciones significativas en los gigantes tecnológicos, lo que concentraría aún más a los inversionistas con exposición a un índice amplio como el S&P 500 (véase el gráfico).

Las oportunidades temáticas en áreas de interés como robótica e inteligencia artificial, ciberseguridad, Internet de las cosas, tecnología limpia e infraestructura de EE. UU., tienen asignaciones relativamente bajas por parte de los gigantes tecnológicos. Estos temas pueden permitir a los inversionistas reducir la exposición a los gigantes tecnológicos al tiempo que les proporcionan acceso a fuentes de innovación económica futura.

Panel de temas de Inflection Points