Novedades sobre el cobre: la demanda de China y los nuevos riesgos de la oferta respaldarán una recuperación del mercado

El cobre es un metal imprescindible para la economía global debido a sus altas propiedades de ductilidad, conductividad y resistencia a la corrosión. Hoy en día, las iniciativas de energía limpia son catalizadores que podrían conducir a una mayor demanda secular. Otro factor importante para la demanda es la posibilidad de una recuperación económica más rápida de lo previsto en China, impulsada por la recuperación de su influyente sector inmobiliario. Sin embargo, la demanda es solo una cara de la moneda, ya que las interrupciones de producción en las regiones clave de América del Sur y América Central se suman a las preocupaciones de que el mercado del cobre pueda estar entrando en un déficit. En este artículo, analizaremos estos factores y más, incluida la forma en que los inversionistas podrían considerar la exposición al cobre.

Conclusiones clave

- La recuperación del mercado inmobiliario en China es un componente fundamental de la trayectoria de la demanda global de cobre. En nuestra opinión, el último paquete de rescate del gobierno chino puede conducir a una sólida recuperación del sector de la vivienda y construcción en China.

- Los riesgos de suministro e inventario son un aspecto que se debe tener en cuenta, ya que el cobre es un componente fundamental de la red de energía renovable y la infraestructura de vehículos eléctricos (VE).

- Creemos que el cobre presenta oportunidades de inversión atractivas, incluso a través de estrategias de apalancamiento como las mineras de cobre.

La recuperación del mercado inmobiliario de China apoyará la demanda de cobre

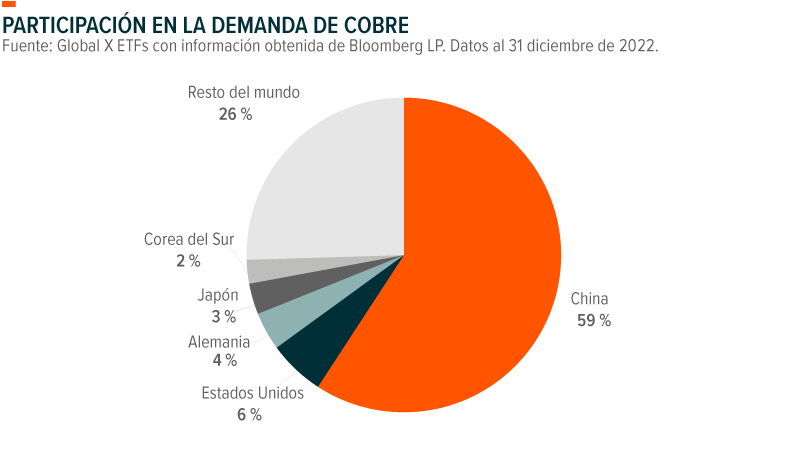

China es el consumidor más grande del mundo, ya que utiliza más de la mitad de la oferta mundial.1 El núcleo del consumo de China radica en su sector de la construcción, que representa alrededor del 30 % del uso final total del cobre.2 La forma en que el sector inmobiliario de China se recupera de las desaceleraciones inducidas por la COVID-19 es un factor clave en la trayectoria de la demanda de cobre. El enorme paquete de rescate del sector inmobiliario que el gobierno promulgó en noviembre de 2022 debería ayudar.3 Este paquete de rescate es más pragmático e integral que las medidas anteriores, lo que indica la determinación del gobierno central de apoyar el financiamiento de desarrolladores y gestionar los riesgos de propagación.

Como parte del paquete, la Comisión Reguladora de Banca y Seguros de China (CBIRC) estableció 16 pasos para ayudar al sector inmobiliario. Entre ellos, la CBIRC levantó una prohibición de refinanciamiento de acciones para los desarrolladores inmobiliarios, lo que permitió a los constructores que cotizan en bolsa vender acciones locales para pagos y adquisiciones de deuda. Para terminar proyectos de vivienda, construir viviendas asequibles, reabastecer el capital circulante y pagar deudas, se permitirá a los desarrolladores que cotizan en China comenzar colocaciones privadas.4 Además, el sector inmobiliario recibió nuevas líneas de préstamos por un total de 162 000 millones de USD de los principales bancos de China, lo que representa una infusión significativa y sincronizada de liquidez para el mercado inmobiliario chino.5

El Informe de Trabajo Gubernamental (GWR) de 2023, un informe anual que detalla los planes de desarrollo económico del gobierno para el año, reformuló en gran medida las promesas hechas por el gobierno en la Conferencia de Trabajo Económico Central (CEWC), en diciembre de 2022. El gobierno sigue comprometido con mejorar los balances generales de los desarrolladores de propiedades y garantizar el suministro de viviendas. El GWR eliminó la declaración de que “la vivienda es para vivir, no para especular”.6 En cambio, el Gobierno ahora fomenta el crecimiento constante del mercado inmobiliario, lo que indica una transición de poner un freno a la especulación hacia el aumento de la demanda. De acuerdo con la CEWC, el gobierno hizo hincapié en apoyar la vivienda básica y mejorar la demanda de vivienda mediante la implementación de apoyos financieros.7

Con la ayuda del estímulo gubernamental, los precios de las viviendas de China se estabilizaron en enero para poner fin a una caída de 16 meses8 y ganaron impulso el 9 de febrero. En caso de que los precios de las viviendas continúen estabilizándose y aumente la confianza de los compradores, esto podría verse como una señal temprana de que las ventas inmobiliarias pueden comenzar a mejorar.

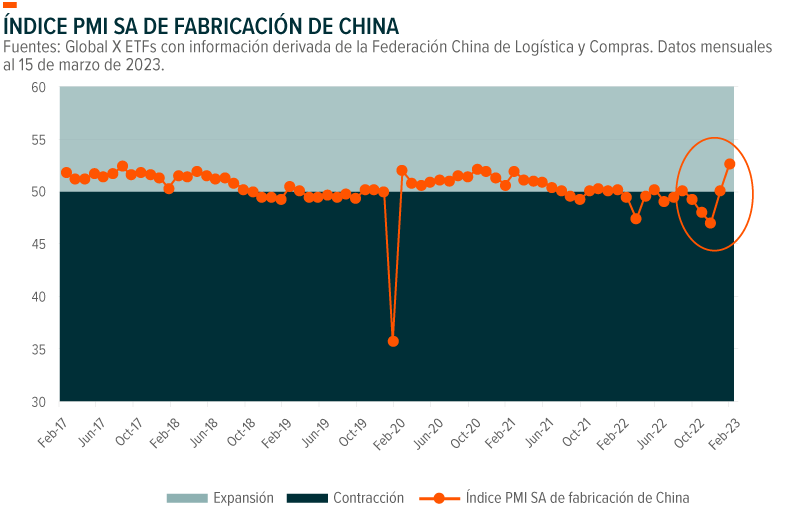

En términos más generales, China informó que su sector manufacturero se está recuperando con rapidez. Según los datos del índice de gestores de compras (PMI) de febrero, el sector de manufactura de China se expandió a su tasa más rápida desde abril de 201210, lo que potencialmente allana el camino para una mayor producción y una mayor actividad económica. Además, la encuesta de PMI de NBS de marzo en China mostró que las actividades de servicio y construcción impulsan la recuperación posterior a la COVID-19.11

Las interrupciones de la producción generan inquietudes sobre el suministro de cobre

La oferta de cobre podría aumentar en 2023 debido al número creciente de proyectos12, pero los riesgos de interrupción de la oferta son un aspecto que se debe tener en cuenta, particularmente en las regiones clave de producción de América Central y América del Sur. Por sí solos, Chile y Perú proporcionan casi el 40 % del suministro global de cobre.13 Las interrupciones recientes en la región incluyen la mina de cobre Las Bambas en Perú, donde la producción se redujo parcialmente debido a que los bloqueos de carreteras en febrero de 2023 impidieron la entrega de materias primas14. A fines de febrero de 2023, First Quantum dejó de procesar mineral en su mina de Panamá debido a disputas fiscales y de regalías mineras.15

Las interrupciones como estas aumentan el riesgo de un déficit de cobre en los próximos años, lo que puede ejercer presión sobre los precios. Otros posibles obstáculos para la rápida expansión de la capacidad incluyen la adquisición de tierras y los riesgos de conexión a la red. La escasez de agua en lugares áridos es otro riesgo, ya que la extracción de cobre generalmente requiere un uso significativo de agua. Desde diciembre de 2022, la empresa de minería y comercio de materias primas Glencore previó una escasez del suministro de 50 tm para 2030.16.

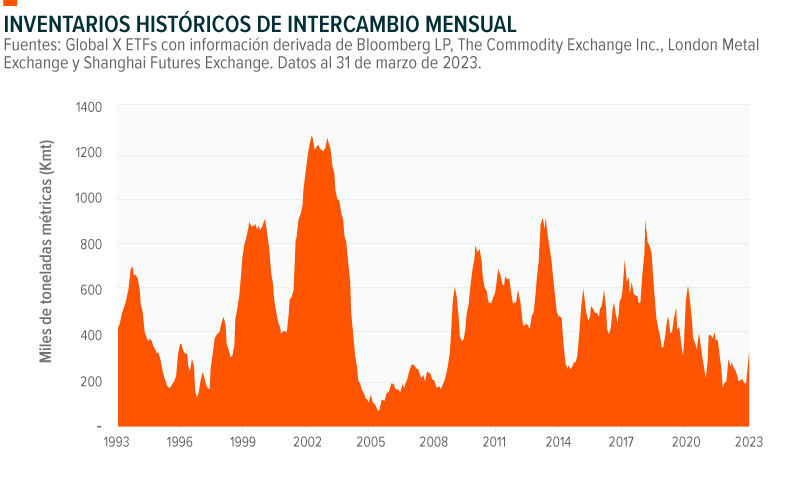

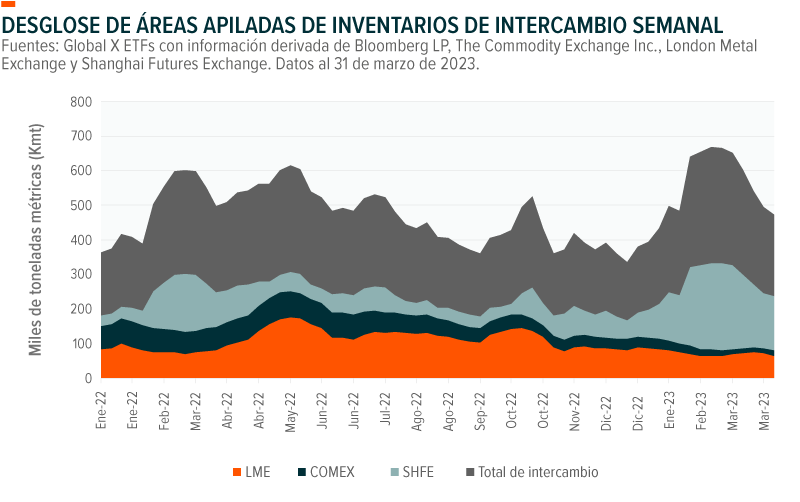

Los bajos inventarios de cobre en los Estados Unidos y Europa exacerban las interrupciones en la producción en América del Sur y Central, lo que aumenta la percepción de que el mercado del cobre puede estar acercándose a un déficit. Si la demanda china sigue aumentando como lo hizo en febrero, Goldman Sachs espera que el mundo se quede sin inventario de cobre visible para el tercer trimestre de este año.17 Los inventarios bajos aumentarían la posibilidad de un aumento de precios en caso de caídas significativas y una precipitación de los operadores para reponer sus acciones.

A pesar de un aumento reciente, los inventarios siguen siendo muy bajos en mercados como el London Metal Exchange (LME) y el Commodity New York Mercantile Exchange (COMEX)18. Sin embargo, los inventarios crecieron en el mercado de futuros Shanghai Futures Exchange (SHFE) después del Año Nuevo Lunar, que es un acontecimiento estacional vinculado con dicha festividad. Si los inventarios cayeran antes o más rápido de lo esperado, esto podría confirmar las expectativas de un fuerte repunte de la demanda china. La caída de los niveles de inventario de SHFE desde la última semana de febrero confirmó la recuperación.19

La demanda de energía limpia puede desencadenar un súper ciclo para el cobre

Las características útiles del cobre implican que su demanda está estrechamente vinculada con los ciclos económicos, la industrialización y ahora la transición energética. A corto plazo, esperamos que los precios del cobre se vean apoyados por catalizadores globales como la eventual pausa del ciclo de aumento de la Reserva Federal, un dólar estadounidense más débil y la reapertura de China. A mediano plazo, la demanda relacionada con la transición energética y la inversión en oferta rezagada podrían ocasionar un aumento en los precios del cobre.

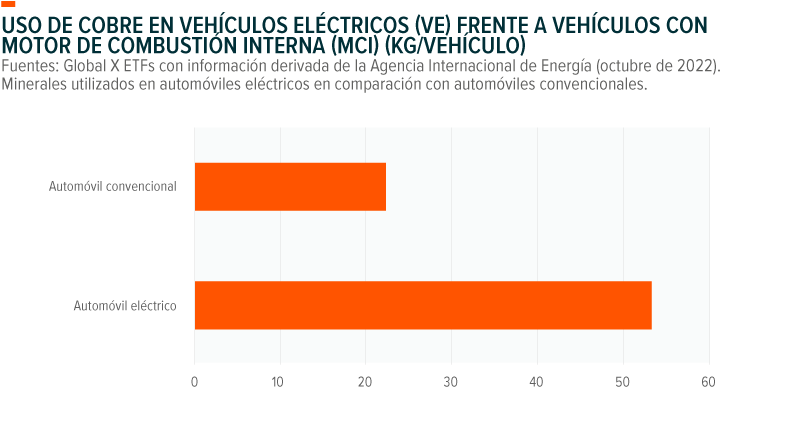

Muchos gobiernos están invirtiendo para desarrollar energías renovables, incluida la energía solar, y para aumentar la adopción de vehículos eléctricos (VE), especialmente en los Estados Unidos y Europa.20 Como resultado de ello, estas dos economías se están convirtiendo en impulsores clave del aumento de la demanda de cobre. Por ejemplo, la administración de Biden asignó recientemente 2800 millones de USD para la fabricación de baterías de vehículos eléctricos.21 La Ley de Reducción de la Inflación de 2022 otorga créditos para comprar vehículos eléctricos y, si todo va de acuerdo con el plan, el 50 % de todos los automóviles nuevos vendidos en los Estados Unidos podría ser algún tipo de VE para 2030.22 Europa aumentó su demanda de cobre como parte de su transición acelerada a energías renovables para distanciarse del gas ruso.23

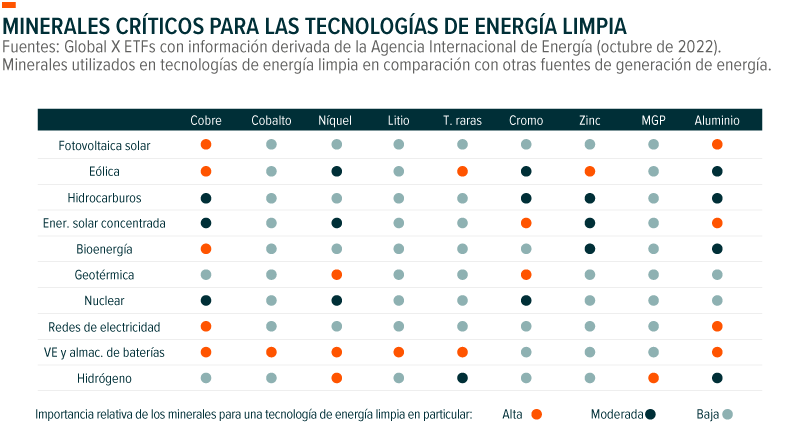

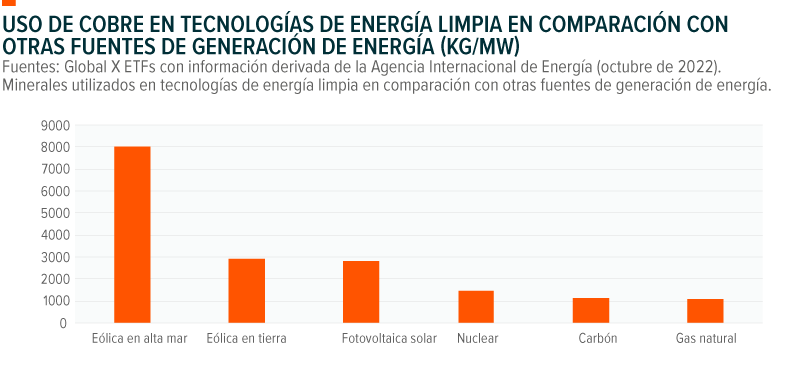

Según la Agencia Internacional de Energía (International Energy Agency, IEA), se espera que la demanda anual de cobre a nivel mundial se duplique para 2030.24 El cobre es uno de los minerales que será indispensable para la transición energética. Sus cualidades conductoras hacen que el cobre sea un componente clave de las tecnologías de producción de energía de bajas emisiones, como paneles solares fotovoltaicos (PV, por sus siglas en inglés), turbinas eólicas y baterías, además de su uso generalizado en las redes de transmisión y distribución de energía.25

Múltiples formas de invertir en cobre, incluidas las estrategias de apalancamiento a través de mineras

Los inversionistas pueden obtener exposición al cobre a través del cobre físico, futuros y acciones mineras. El lingote de cobre físico se puede comprar directamente a distribuidores de metales preciosos, que lo venden a precios de mercado al contado. La ventaja de la propiedad física es que su valor está estrechamente ligado a los movimientos de precios del mercado más amplio del cobre. Los propietarios, asimismo, tienen acceso directo a su inversión. Una desventaja es que los concesionarios pueden cobrar primas para la compra y venta de cobre, lo que puede reducir drásticamente las ganancias. Además, se deben tener en cuenta los costos de almacenamiento.

El comercio sobre papel del cobre se realiza a través del mercado de futuros. El comercio sobre papel proporciona a los inversionistas una exposición al cobre sin necesidad de mantener físicamente el metal, lo que potencialmente mejora la liquidez y reduce el costo de propiedad. A diferencia del mercado de lingotes, los mercados de futuros pueden permitir a los inversionistas utilizar el apalancamiento. Una de las desventajas de los futuros es el potencial de contango, que ocurre cuando los precios de los futuros de una materia prima son más altos que el precio al contado. El contango puede erosionar las ganancias con el tiempo, incluso si el precio al contado del cobre sube. Por ejemplo, la curva a futuro del cobre ha tenido recientemente una forma de sonrisa, incluidas las fases de contango, como de junio a noviembre de 2023.26

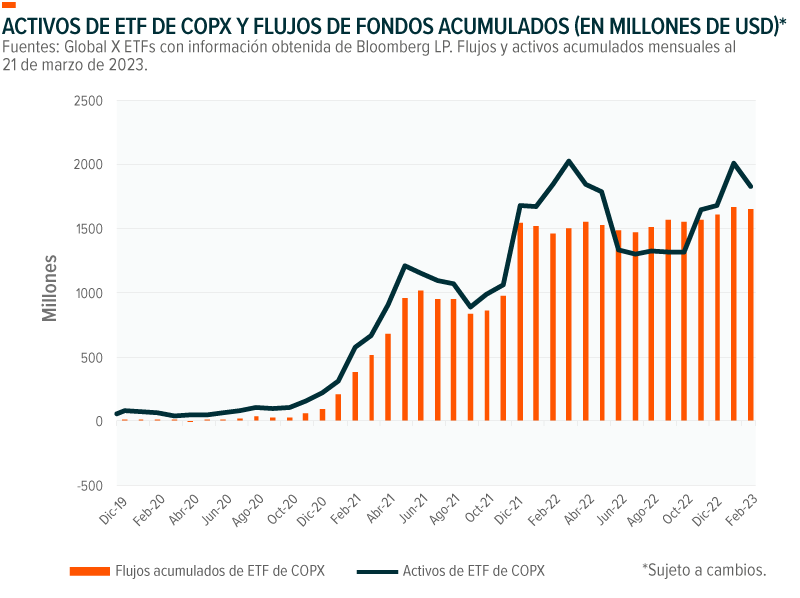

Las acciones mineras de cobre ofrecen una exposición indirecta a los precios del cobre. Estas acciones tienden a ser estrategias de apalancamiento frente a los precios del cobre debido a los costos fijos de la extracción del metal. Históricamente, las mineras de cobre superan a los lingotes en los mercados alcistas debido a que estas empresas utilizan su apalancamiento operativo para aumentar las ganancias, lo que puede impulsar los precios de las acciones. A diferencia de una inversión directa en cobre, las mineras pueden expandir la producción a medida que crecen los márgenes de ganancias. Una desventaja potencial para los inversionistas es la exposición a riesgos idiosincrásicos asociados con la titularidad de acciones de una empresa en particular. Para contrarrestar este riesgo, los inversionistas pueden recurrir a un ETF que posea una amplia canasta de empresas involucradas en la minería de cobre.

Este entorno de alta inflación hace que las condiciones operativas sean difíciles, lo que provoca que algunos analistas tengan una visión pesimista sobre la capacidad de la industria minera para superar el precio de los productos básicos. Debido a los gastos en gran medida fijos en el negocio minero, las ganancias de las empresas dependen tanto de las curvas de costos como del precio del cobre. Actualmente, el cobre se está negociando con base en aportes en efectivo, a diferencia de otros metales base.

Conclusión: los catalizadores de la demanda se materializan en oportunidades

Es posible que el cobre no tenga el brillo de un metal precioso, pero el mundo entero lo pone a trabajar de innumerables maneras debido a sus características únicas. En nuestra opinión, la oferta limitada, una historia alcista a largo plazo vinculada con la transición energética y el potencial de un auge económico a medida que China reabra, crean un argumento de inversión convincente respecto del cobre. A pesar de la alta volatilidad y los riesgos vinculados a una desaceleración global prevista, creemos que el cobre aún está respaldado a corto plazo mientras que se prevé un súper ciclo a lo largo de la década.