Perspectivas del oro: volatilidad a corto plazo, pero los argumentos para inversión a largo plazo se mantienen

Nota del editor: consulte el glosario al final para ver todos los términos resaltados en verde marino en el orden en que aparecen.

En 2022, la volatilidad del precio del oro es mayor que en los últimos años debido al cambiante entorno económico y a la incertidumbre macroeconómica mundial. Dadas las fuerzas opuestas de la política monetaria restrictiva frente a la inflación persistente, durante la mayor parte del año hemos observado una disociación del oro de su principal determinante histórico: las tasas reales (ajustadas a la inflación). Ante esta situación, analizamos el posible papel del oro como diversificador de carteras y su potencial de rendimiento superior en un contexto de elevadas tensiones geopolíticas y nuevas compras de oro por parte de los bancos centrales. En nuestra opinión, las características del metal amarillo constituyen un argumento convincente para la inversión a largo plazo.

Conclusiones clave

- A pesar del agresivo ciclo de restricciones de la Reserva Federal, el oro está resistiendo mejor de lo esperado en 2022, gracias a la constante presión inflacionaria y a las tensiones geopolíticas.

- Prevemos que la demanda de oro por parte de los bancos centrales continuará siendo elevada, ya que la agitación geopolítica sigue motivando a los bancos centrales a comprar oro. En cuanto a la producción, tras recuperarse de los retrasos provocados por la COVID, las mineras con balances sólidos deberían poder seguir invirtiendo en la exploración.

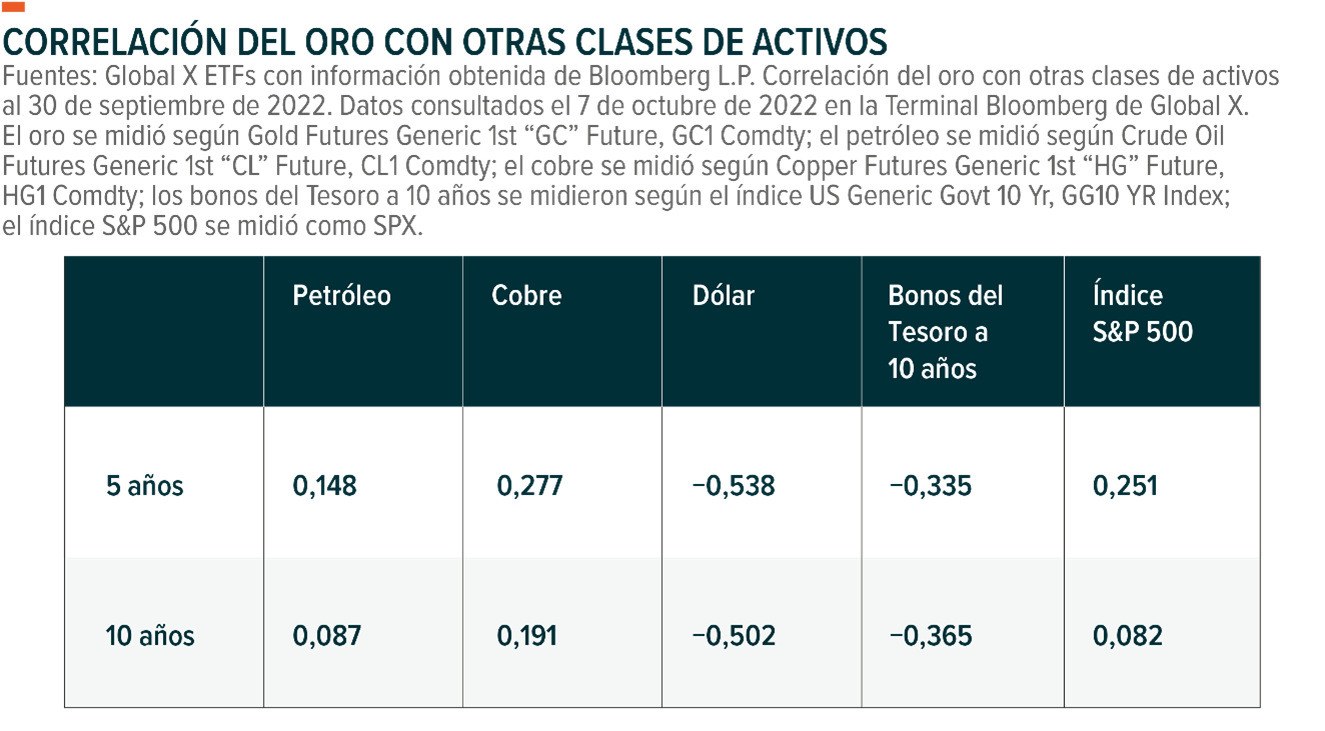

- Aunque el oro puede estar sujeto a riesgo de contagio en períodos de volatilidad a corto plazo, su argumento se ha mantenido a largo plazo. El oro tiene una menor correlación a largo plazo con otros activos de riesgo, por lo que sigue siendo un posible diversificador de carteras atractivo. Tiene un sólido historial como activo estable con una correlación baja o negativa con las clases de activos tradicionales, como los bonos del Tesoro, la renta variable y el dólar estadounidense.

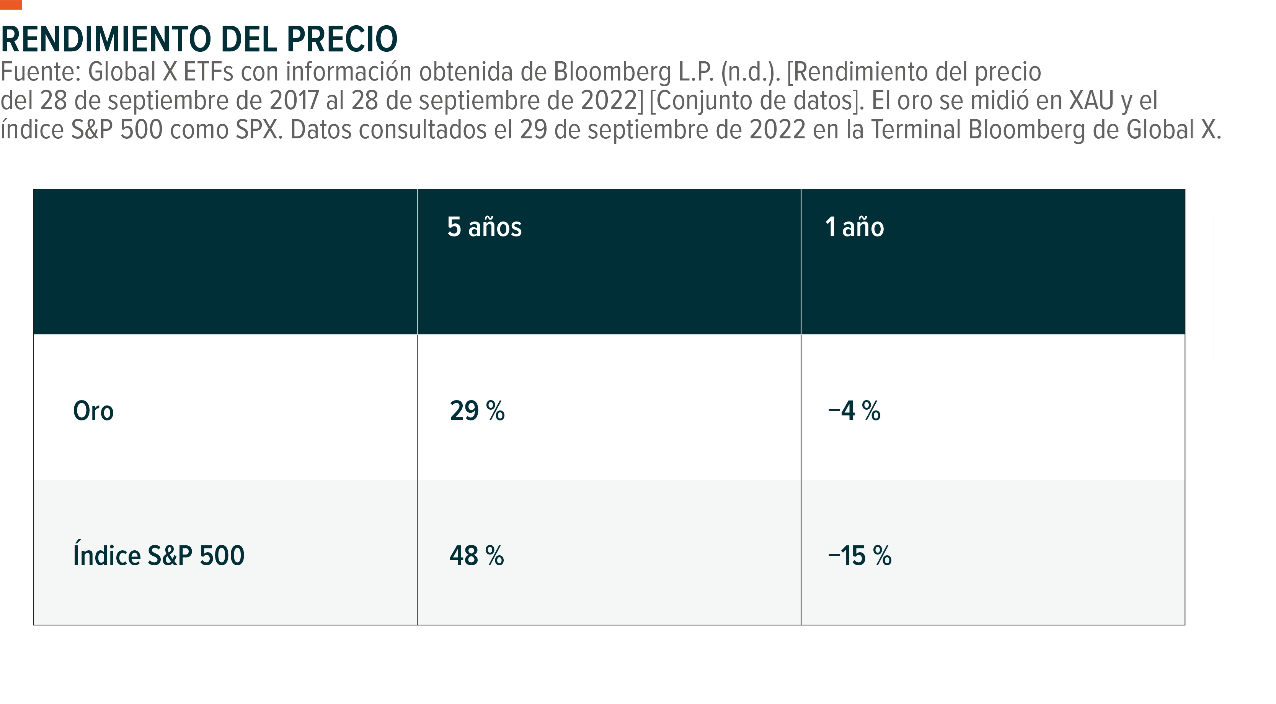

El oro resiste mejor de lo esperado en condiciones turbulentas del mercado

En los últimos cinco años, en medio de las crecientes dificultades macroeconómicas y geopolíticas y de la pandemia, el oro tuvo un buen rendimiento y registró máximos de USD 2063 por onza en agosto de 2020, tras el brote de COVID, y de USD 2050 por onza en marzo de 2022, tras la invasión rusa de Ucrania1. En términos interanuales, el menor rendimiento del oro en comparación con el índice S&P 500 sigue siendo un resultado mejor de lo esperado si se tiene en cuenta la política monetaria restrictiva de los EE. UU.2. Normalmente, las tasas de interés elevadas aumentan el costo de oportunidad del oro y reducen su atractivo como inversión. Aunque el oro no haya generado ganancias en 2022, ha conseguido esquivar las pérdidas que la renta variable no ha podido evitar.

Las oscilaciones del precio del oro este año se deben a la incertidumbre de la economía mundial. De hecho, en los tres primeros trimestres de 2022, la volatilidad del oro fue un 8 % superior a su promedio quinquenal.3 Por un lado, el conflicto entre Rusia y Ucrania acentuó el temor a interrupciones en la cadena de suministro y a una inflación sostenida, lo que reforzó el atractivo del oro como posible cobertura frente a la inflación. Por otra parte, mayores restricciones por parte de la Reserva Federal, el fortalecimiento del dólar y las ventas masivas en el mercado general de todos los activos provocaron una corrección de los precios del oro.

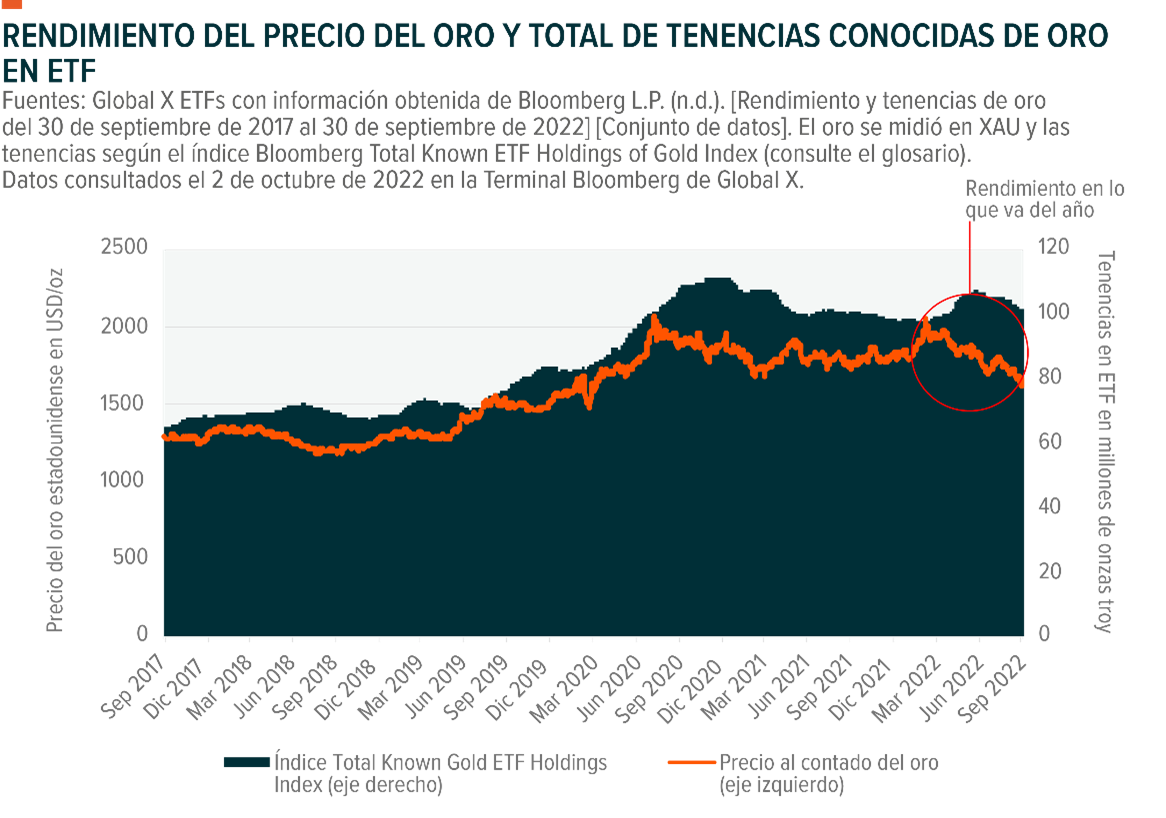

Las entradas y las salidas en el índice Bloomberg Total Known Holdings of Gold ETFs Index registran la cantidad de oro en los fondos cotizados en bolsa (Exchange-Traded Funds, ETF) subyacentes al índice en onzas troy, y sus cambios tienden a corresponderse con las variaciones en el precio del oro. Las entradas alcanzaron un total de 7,8 millones de onzas troy en el primer trimestre de 2022, ya que el precio del oro aumentó un 6 % durante el trimestre. Posteriormente, las salidas ascendieron a −1,3 millones de onzas troy cuando el precio del oro disminuyó un 7 % en el segundo trimestre y a −7,3 millones de onzas troy cuando el precio del oro bajó un 8 % en el tercer trimestre4, 5.

Con la desaceleración prevista de los cambios de tasas de la Reserva Federal después de diciembre, se espera que el dólar estadounidense y las tasas reales a 10 años empiecen a caer en 2023. En medio de la persistente volatilidad del mercado y el riesgo geopolítico, podría ser inminente el repunte del oro. De hecho, la mayoría de los grandes bancos de inversión predicen que el precio del oro superará los USD 1800 por onza en un futuro próximo6, 7, 8.

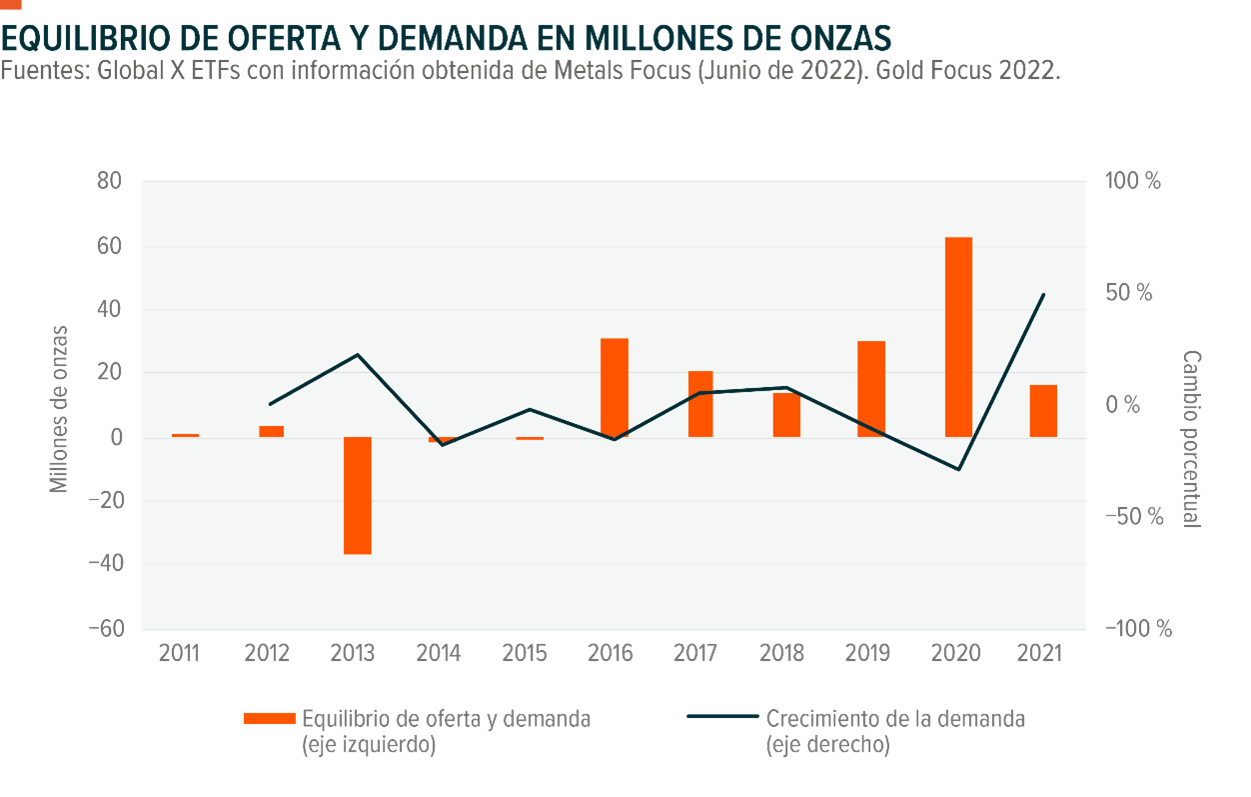

La oferta y la demanda del mercado físico del oro repuntaron con fuerza después de 2020

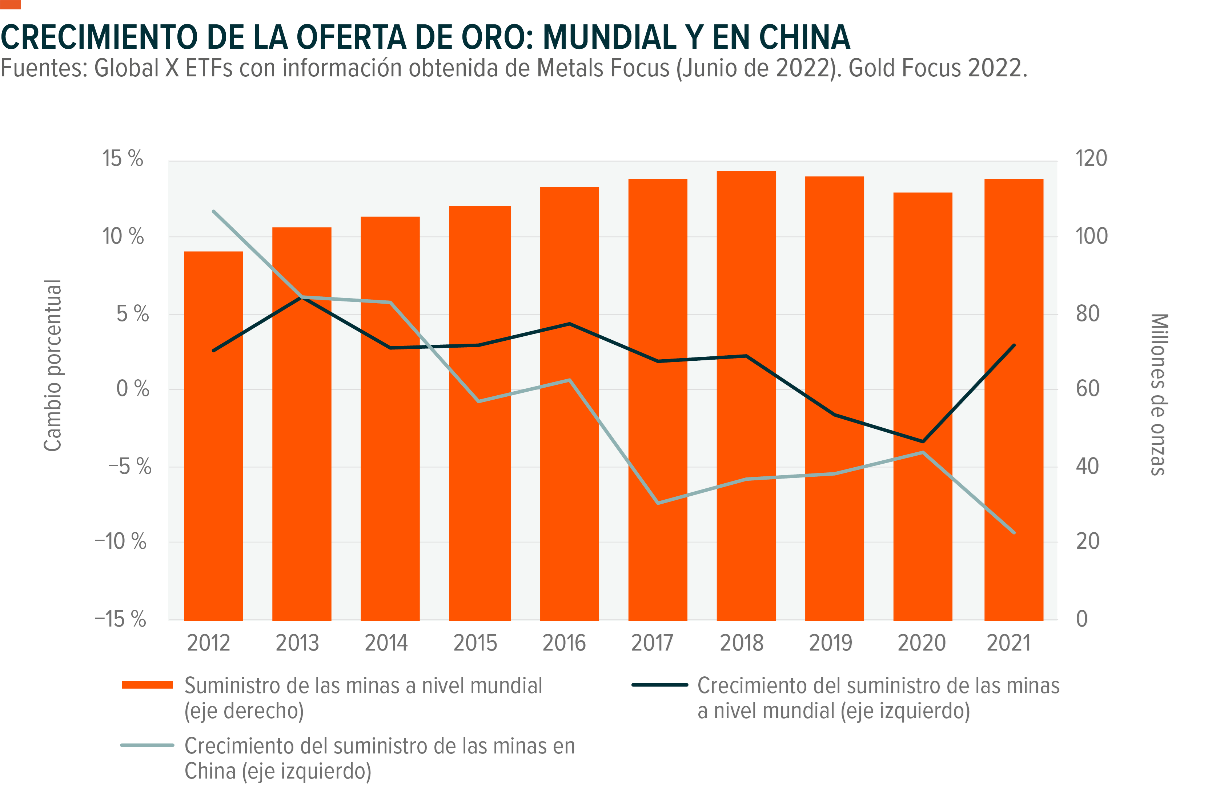

La oferta y la demanda físicas repuntaron en 2021 debido, sobre todo, a la recuperación de la confianza de los consumidores a medida que las economías empezaban a normalizarse. Las interrupciones relacionadas con la COVID disminuyeron, y la producción minera mundial aumentó un 3 % interanual, hasta 3581 toneladas9. La mayoría de las minas funcionaron a plena capacidad, aunque la producción de China disminuyó debido a paros de empleados en la mina de Shandong. Con la mina de nuevo en operaciones, se espera que la producción china repunte y contribuya a un crecimiento del 2 % del suministro mundial en 202210.

En 2021, las actividades de exploración aumentaron considerablemente a medida que los Gobiernos flexibilizaron la normativa minera y los precios del oro se mantuvieron altos. La cantidad de informes de exploración, como actualizaciones de perforaciones o anuncios de exploraciones previstas, aumentó un 25 % respecto del año anterior. Australia, Canadá y los EE. UU. siguieron despertando el mayor interés por la exploración, gracias a su potencial geológico y estabilidad política11. Mientras los precios del oro se mantengan altos y las mineras tengan balances sólidos, deberían poder seguir invirtiendo en la exploración durante 202212.

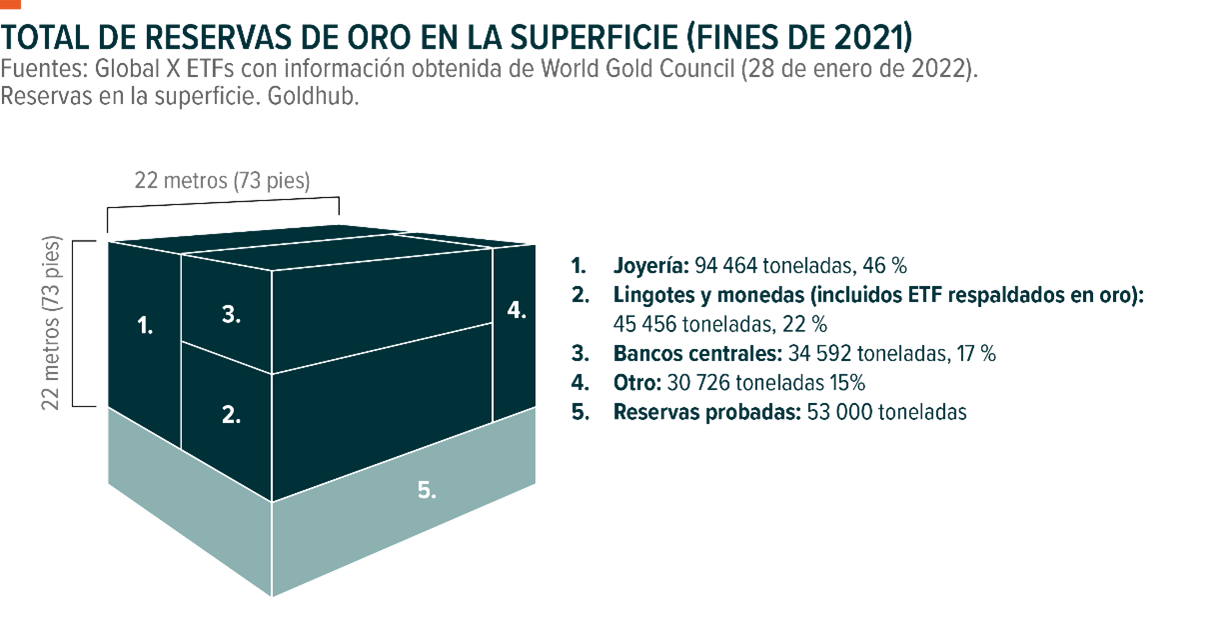

Es importante destacar que, cuando aumentan los riesgos macroeconómicos y la volatilidad del mercado, los inversionistas suelen recurrir al oro por su condición de reserva de valor. Según el World Gold Council, si cada onza de las reservas mundiales de oro en la superficie se colocara una junto a la otra, “el bloque de oro puro que obtendríamos solo mediría unos 22 metros de cada lado”. Para los inversionistas, esta escasez es lo que hace atractivo al oro.

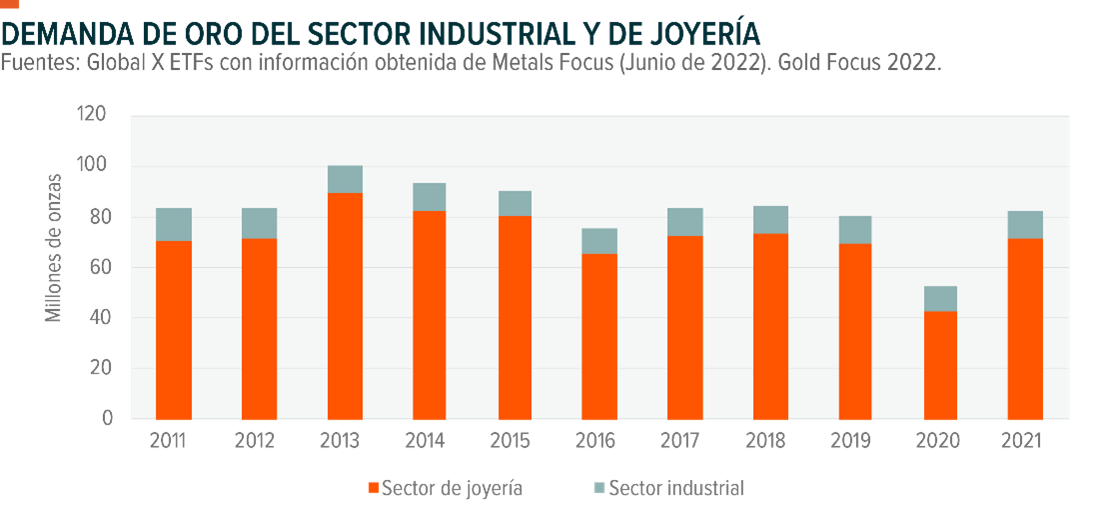

La demanda de oro físico fue fuerte en 2021 debido a los aumentos en el sector de la joyería, la mayor fuente de demanda anual de oro (un 46 % del total)13. La producción mundial de joyas regresó a los niveles anteriores a la pandemia de 905 toneladas, lo cual constituye un aumento interanual del 68 %14. A India, el mercado consumidor de oro más grande del mundo, se debe más de la mitad del aumento total gracias al regreso de las bodas15.

En 2022, se prevé que la demanda de joyas de China, el segundo consumidor de oro más grande, disminuya debido a las políticas de cero COVID del país y a la desaceleración económica. Sin embargo, se espera que la demanda industrial siga siendo fuerte tras regresar a los niveles de 2019 con un aumento del 9 % en 202116. En particular, tras dos años consecutivos de descenso, la demanda de oro en la industria de dispositivos electrónicos aumentó debido a un sólido repunte en las ventas a raíz de las economías de trabajo en el hogar17. Se prevé que la demanda de dispositivos electrónicos seguirá aumentando en 202218.

Después de este año y del próximo, se prevé que el tamaño del mercado mundial de la joyería alcanzará los USD 518 900 millones en 2030, según un nuevo análisis de Grand View Research, Inc. La tasa de crecimiento anual compuesto (TCAC) de 2022 a 2030 sería del 8,5 %19. Se espera que la categoría de joyería de oro sea la que más crezca.

Se espera que la dinámica de fin de ciclo y la presión inflacionaria mantengan altos los precios del oro

En la actualidad, los factores macroeconómicos indican que probablemente nos encontremos en un entorno económico de fin de ciclo, con una inflación persistentemente elevada en toda la economía mundial. Cuando las expansiones económicas se acercan a su punto álgido, los precios del oro suelen aumentar. Los mayores aumentos del oro suelen producirse en las fases finales de las expansiones porque la dinámica de precios a largo plazo de este material es cíclica, dado su atractivo como reserva de valor20.

Desde que comenzó 2021, el costo de vida en el mundo ha aumentado más rápido que en los cinco años anteriores21. Tanto los mercados desarrollados como los mercados emergentes se ven afectados por una inflación galopante22. La inflación en los EE. UU. continuó en torno a los máximos de 1982. En septiembre, el índice de precios de consumo (IPC) interanual se situó en el 8,2 %, por debajo del 9,1 % de junio. En el Reino Unido, la inflación de septiembre fue del 10,1 %, por encima del 9,9 % de agosto, pero igual al nivel de julio. A pesar de los indicios de que la inflación ha alcanzado el máximo, las elevadas cifras del IPC podrían perdurar hasta 2023 debido a las interrupciones del suministro, la escasez de mano de obra en un mercado laboral con amplia disponibilidad y los altos costos energéticos, lo que puede ser beneficioso para los lingotes de oro por su asociación positiva con la inflación.

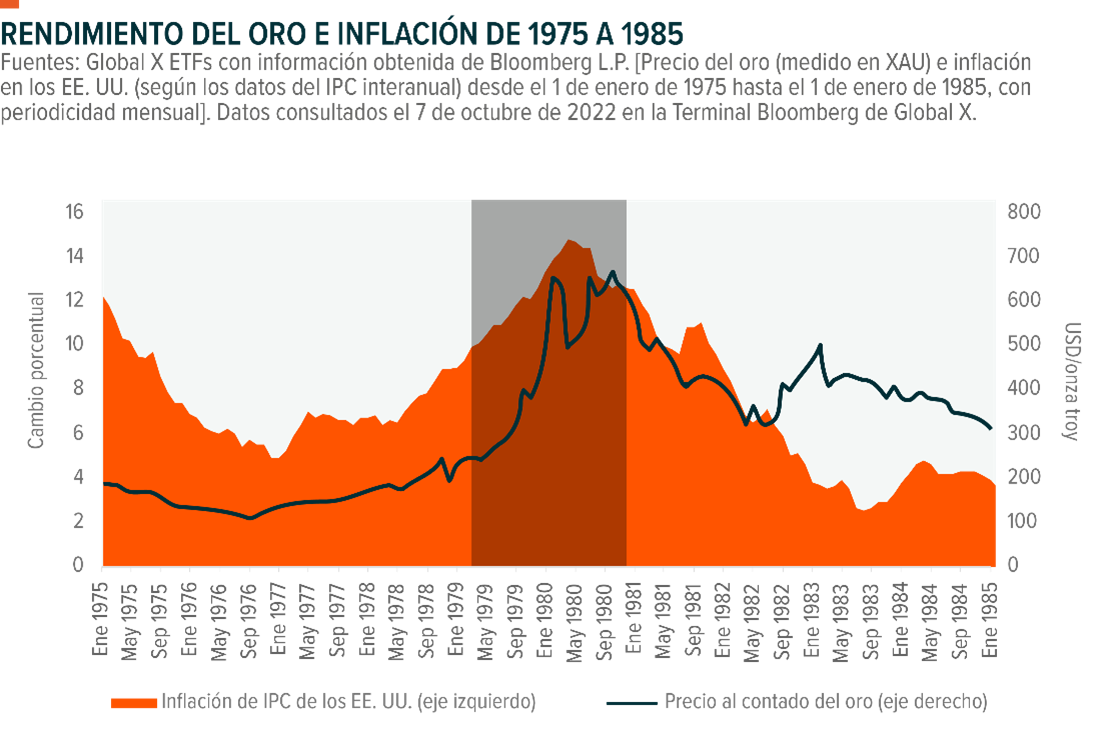

De hecho, el oro se considera una posible cobertura frente a la inflación debido a su historial de gran rendimiento en un contexto de inflación elevada, como a finales de la década de 1970 y en la década de 1980. La rentabilidad del oro fue mejor cuando el IPC general de los EE. UU. se situó por encima del objetivo del 2 % de la Reserva Federal. Históricamente, cuando la inflación es de entre el 2 % y el 5 %, el precio del oro aumenta en promedio un 7 %. Y, en años en que el IPC estadounidense supera el 5 %, el precio del oro aumentó casi un 22 % en promedio23.

La disociación de la rentabilidad real de los EE. UU., un determinante clave del rendimiento del oro

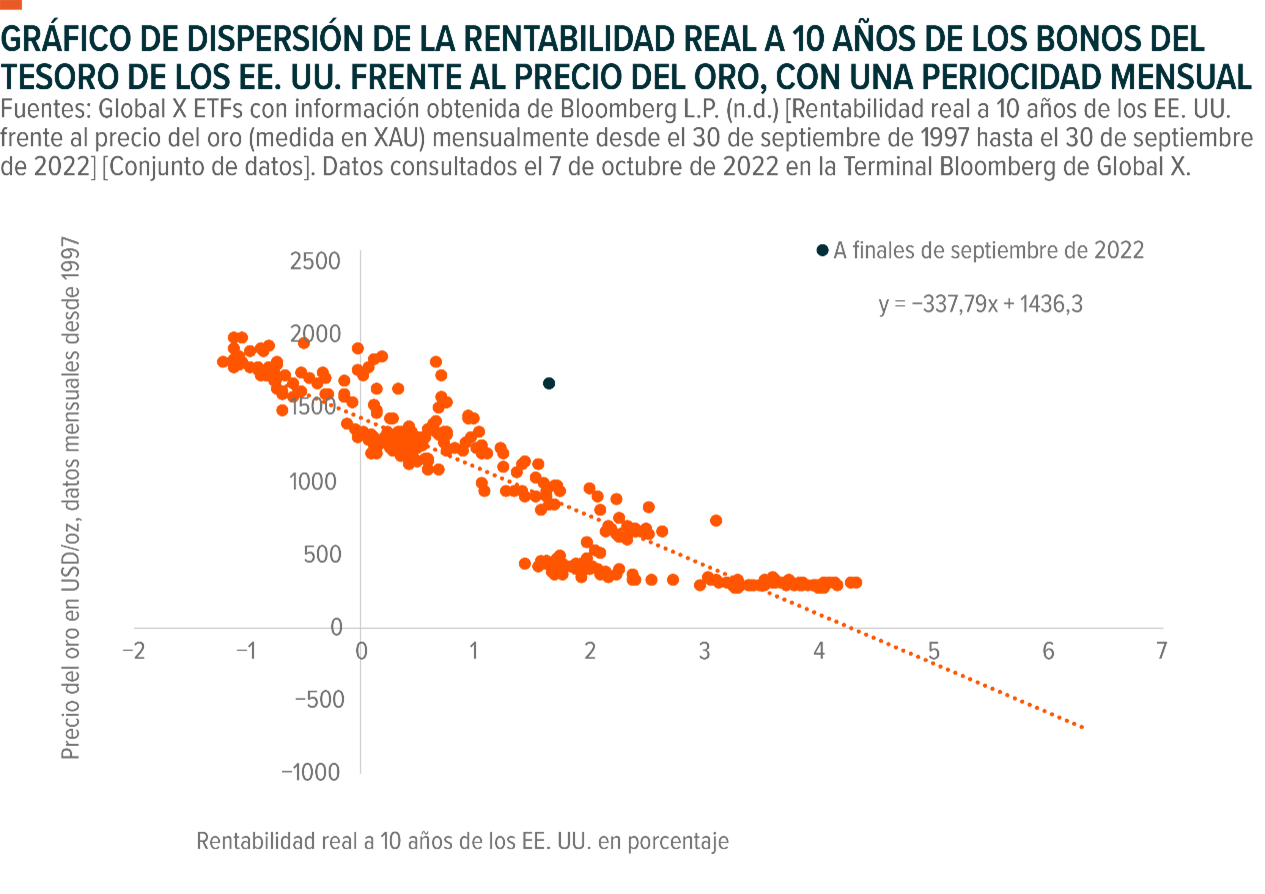

Históricamente, la rentabilidad real de los EE. UU. es uno de los principales factores que afectan el precio del oro denominado en dólares. Las tasas de interés reales son tasas de interés que tienen en cuenta los efectos de la inflación; se determinan deduciendo la tasa de inflación prevista de la rentabilidad nominal de un bono. Dado que el oro es un activo sin rentabilidad, el aumento de las tasas reales del Tesoro incrementa el costo de oportunidad de la tenencia de oro, lo que reduce su atractivo como inversión. La rentabilidad real de los EE. UU. explica la mayor parte de la fluctuación del precio del oro en dólares estadounidenses en los últimos 25 años.

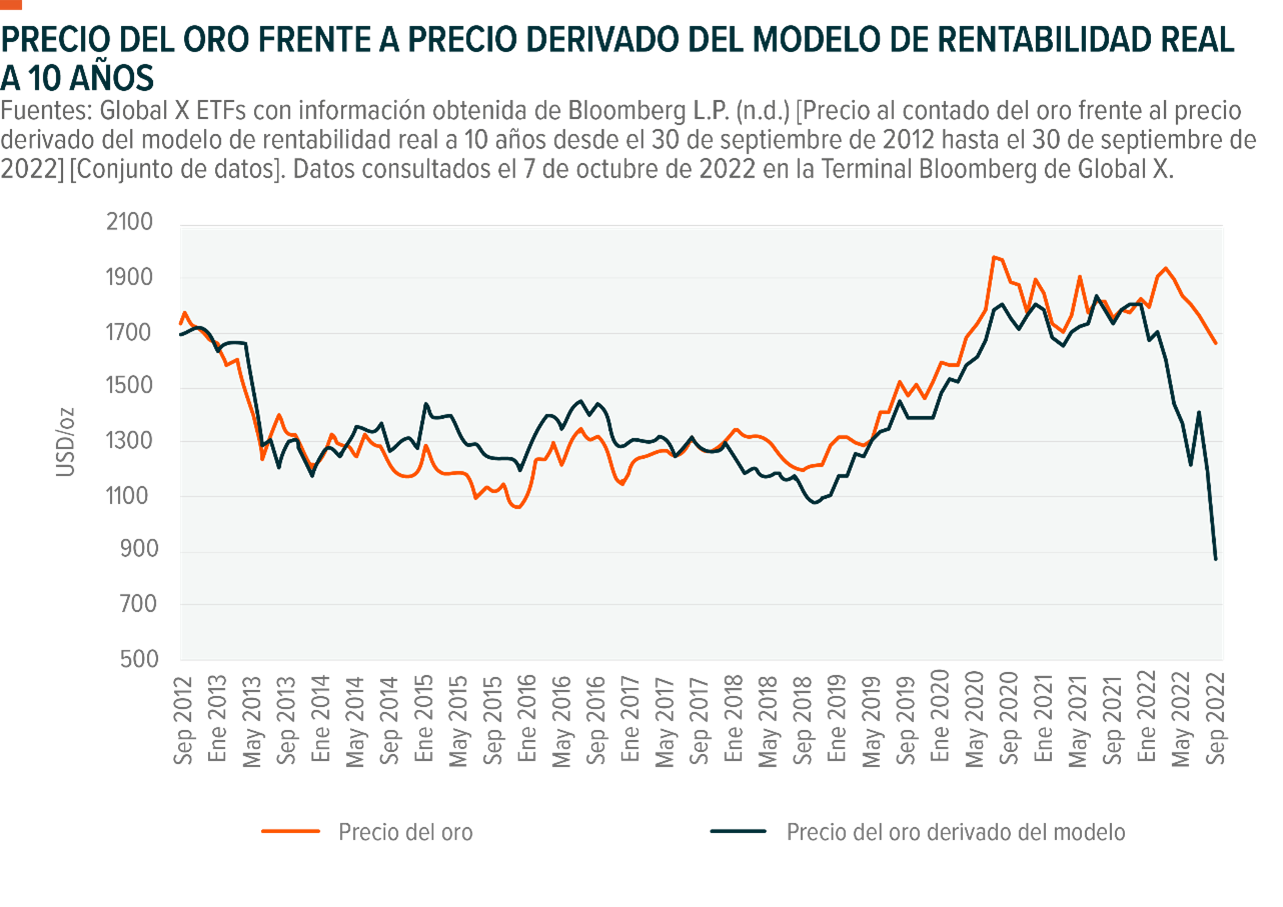

Tras realizar un análisis de regresión para calcular la relación entre el oro y la rentabilidad real, descubrimos con un R^2 de 0,85 que, durante los últimos 10 años, una disminución de aproximadamente USD 3 por onza en los precios del oro seguía a un aumento de 1 punto basico en la rentabilidad real a 10 años de los EE. UU.

Al comparar el valor real del oro con el obtenido a partir del modelo de valor de mercado mencionado, podemos observar la discrepancia a lo largo del tiempo. Una limitación del análisis de regresión es que pretende encontrar la “mejor correspondencia”, suponiendo que hay una causa y un efecto lineales entre los dos factores; muchas veces, los datos no coinciden con la línea. A finales del tercer trimestre de 2022, el nivel de las tasas reales era de aproximadamente 1,66 puntos básicos, y el valor del oro que se deriva del modelo era de unos USD 872 por onza, mientras que el oro real cotizaba a USD 1660 por onza, es decir, con una prima de unos USD 788 por onza respecto de su punto valor de mercado24.

En promedio, la prima histórica a 25 años respecto del valor de mercado es de USD 10 por onza, por lo que los últimos datos sobre primas (USD 595 por onza al segundo trimestre y USD 788 por onza al tercero) demuestran que el oro ha resistido mucho mejor de lo esperado a la subida de las tasas reales y la política monetaria restrictiva. La importante prima sobre el valor de mercado que se deriva de las tasas reales se ha mantenido durante el último año, lo que indica una disociación de la rentabilidad real a 10 años25. Aunque no sabemos si esa disociación continuará, la presión negativa sobre el oro del ciclo de restricciones de la Reserva Federal ha sido y podría seguir siendo menos intensa de lo que cabría esperar según el análisis de regresión mencionado. Al mismo tiempo, la preocupación por la persistencia de una inflación elevada y las amenazas cada vez mayores de los costos energéticos pueden provocar corrientes más considerables de inversión en oro.

Durante el próximo año, los mercados esperan una política menos restrictiva de parte de la Reserva Federal, lo que sugiere que las tasas reales podrían empezar a perder terreno en 2023. A la fecha en que se redactó este artículo, la curva de futuros implica un máximo de tasa de interés oficial de los fondos federales de aproximadamente el 5,081 % en mayo de 2023, que empezará a descender hasta el 5,076 % en junio de 202326. De cara al futuro, el descenso de las tasas de interés debería reforzar la rentabilidad de las inversiones en oro y respaldar el argumento de que el oro se disparará al alza debido a un menor costo de oportunidad de tenencia.

La demanda de oro aumenta a medida que los bancos centrales buscan protección frente a los riesgos

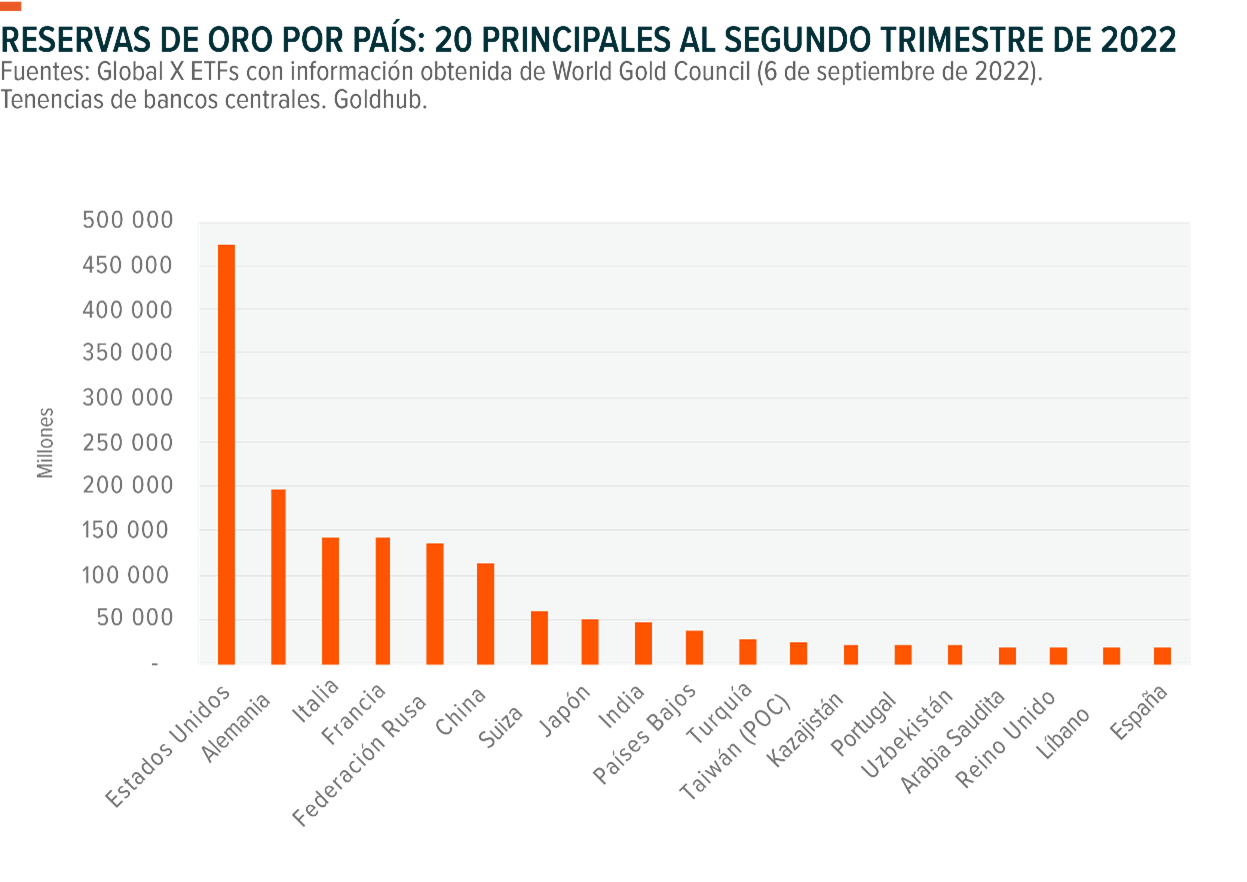

El oro desempeña un papel clave en la toma de decisiones de los bancos centrales, ya que sigue siendo crucial para el funcionamiento del sistema monetario mundial. Antes de que el oro empezara a cotizar libremente en los mercados financieros mundiales, los lingotes se utilizaban como efectivo en todo el mundo cuando aún no se había inventado el papel moneda, mientras que, a finales del siglo XIX y durante cerca de un siglo, las principales divisas estuvieron vinculadas al oro de diversas formas. Hoy en día, los bancos centrales mantienen reservas de oro para proteger sus sistemas financieros y como cobertura frente a otras divisas. Esperamos que las tensiones geopolíticas en todo el mundo sigan motivando a los bancos centrales a comprar oro, especialmente en los países donde la tenencia de oro es baja en relación con las reservas totales.

Las compras netas oficiales del sector del oro aumentaron significativamente un 79 % interanual hasta alcanzar las 455 toneladas en 202127. Además de los compradores habituales, como India y la Comunidad de Estados Independientes (CEI), varios países reanudaron la compra. Entre ellos, Tailandia, India, Hungría y Brasil fueron los mayores compradores28. Las compras estratégicas de oro por parte de mercados desarrollados, como Singapur e Irlanda, fueron particularmente notables y pueden indicar un cambio en el comportamiento de compra del sector público. Los mercados desarrollados poseen la mayor parte de las reservas de oro, pero en la última década los países de mercados emergentes han acaparado la mayor parte de las compras brutas.

Según la última encuesta sobre reservas de oro de los bancos centrales (Central Bank Gold Reserves, CBGR) del World Gold Council, el 25 % de los bancos centrales tienen previsto aumentar sus reservas de oro en los próximos 12 meses, en comparación con el 21 % de 2021, ya que los lingotes de oro pueden dar respaldo a los sistemas bancarios nacionales y mitigar los problemas de balanza de pagos (Balance of Payments, BDP), es decir, todas las transacciones entre las entidades de un país y el resto del mundo. Los encuestados predicen que el oro y el yuan chino desempeñarán un papel más importante en el sistema monetario internacional en los próximos cinco años, quizá en detrimento del dólar estadounidense y el euro29.

Los encuestados de las economías emergentes se mostraron menos confiados en la posición del dólar como moneda de reserva y más preocupados por los cambios en el poder económico mundial que sus homólogos de los mercados desarrollados. Históricamente, los bancos centrales de las economías emergentes y en desarrollo consideran que el oro es más crucial para su estrategia de gestión de reservas, dados sus retos para mantener monedas estables y flujos de capital ordenados.

La encuesta también subrayó que las sanciones contra Rusia aumentaron la demanda de oro y llevaron a los bancos centrales a incrementar su tenencia de oro como activo de reserva en un intento por protegerse de los riesgos monetarios. Entre las restricciones aplicadas en respuesta a la invasión rusa de Ucrania, el G7, la Unión Europea y Suiza, que es tradicionalmente neutral, prohibieron las importaciones de oro ruso en un esfuerzo por privar de financiación a la administración de Putin30, 31. Además, la London Bullion Market Association, que establece las normas del mercado, retiró a las refinerías de oro rusas de su lista de miembros acreditados de Good Delivery.

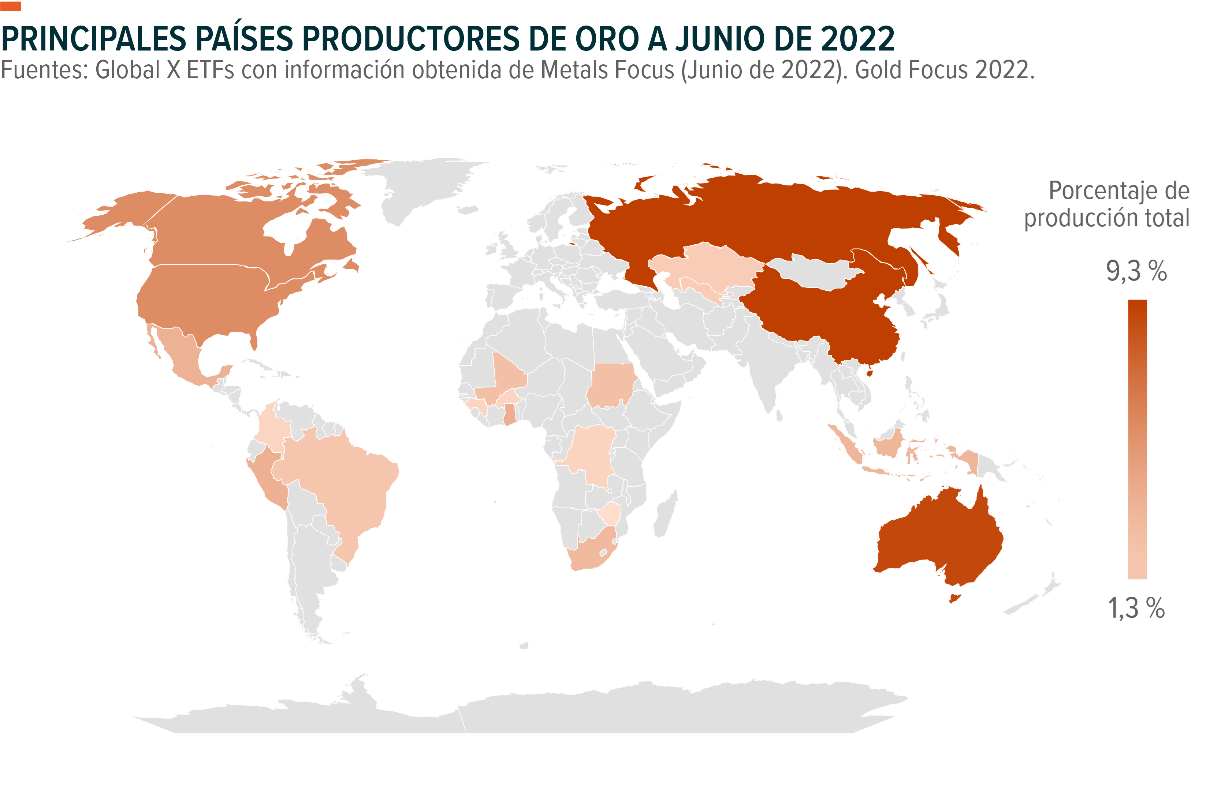

Prevemos que parte del repunte esperado de las compras netas mundiales de oro procederá del Banco Central de Rusia (BCR). Se espera que el BCR absorba la mayor parte de la producción minera del país debido a la prohibición de los lingotes rusos. Esas compras son significativas, ya que Rusia es el segundo productor de oro del mundo y genera unas 300 toneladas anuales, alrededor del 9,3 % de la producción mundial32. Rusia también es el cuarto exportador de oro más grande del mundo33. Aun así, el impacto de las prohibiciones de importación sobre el oro ruso debería ser limitado, ya que los lingotes suelen cotizar más en función de la dinámica macroeconómica que de la dinámica de oferta y demanda. Además, el oro ruso puede encontrar su lugar en otros mercados, como India y China.

El oro sigue siendo un posible diversificador de carteras atractivo

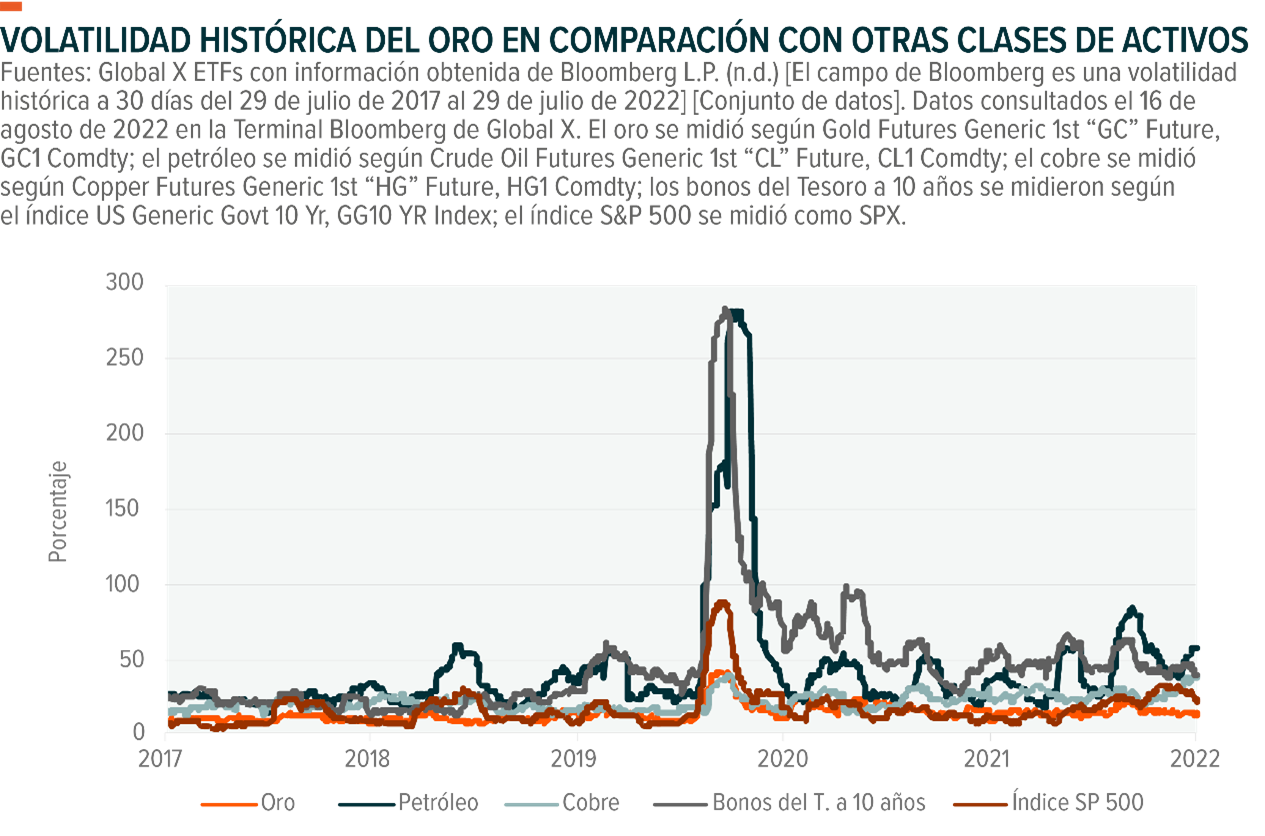

En 2022, hay demanda de diversificadores de cartera que tengan buen rendimiento durante las turbulencias del mercado, y el oro tiene un sólido historial como activo estable. Durante el período de 5 años comprendido entre el 30 de septiembre de 2017 y el 30 de septiembre de 2022, la volatilidad histórica promedio del oro a 30 días (de alrededor de 13) fue inferior a la del índice S&P 500 (de alrededor de 17)34.

La volatilidad del oro ha tendido a la baja durante bastante tiempo; solo se acentuó con condiciones de mercado bajistas intensas, como en la pandemia de la COVID-19. En los últimos 5 años, la volatilidad histórica del oro ha sido claramente inferior a la de muchas otras clases de activos, como el petróleo, el cobre, los bonos del Tesoro a 10 años y el índice S&P 500, como se muestra a continuación.

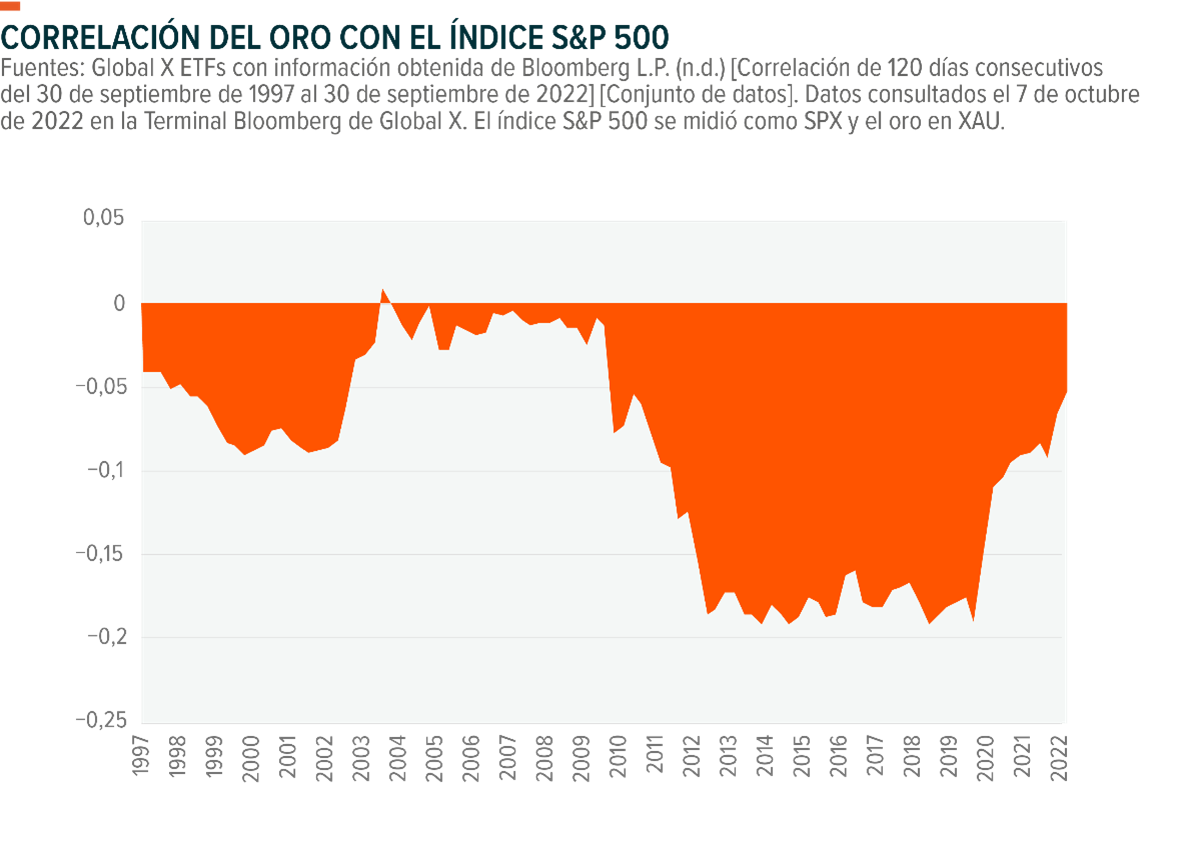

Se destaca la baja corelacion del oro con varias clases de activos. Su correlación con el índice S&P 500 desde el 30 de septiembre de 1997 hasta el 30 de septiembre de 2022 es de −0,09. En los últimos 5 y 10 años, fue significativa la relación inversa del oro con el dólar (correlación de −0,5).

La correlación negativa más reciente del oro con el dólar es un rasgo notable de diversificación. Las restricciones la Reserva Federal en el entorno actual han mantenido la solidez del dólar, pero, cuando esta moneda empiece a descender después de haber registrado máximos por varios años, prevemos que más inversionistas se inclinarán por el oro. Dado que, en octubre de 2022, la actividad manufacturera estadounidense cayó a su nivel más bajo en más de dos años, se espera que el banco central flexibilice sus restricciones monetarias en algún momento de 202335. Tras esa flexibilización, si las perspectivas moderadas de política a futuro de la Reserva Federal socavan la solidez del dólar, cabría esperar una subida de los precios y un aumento de los flujos de ETF de oro.

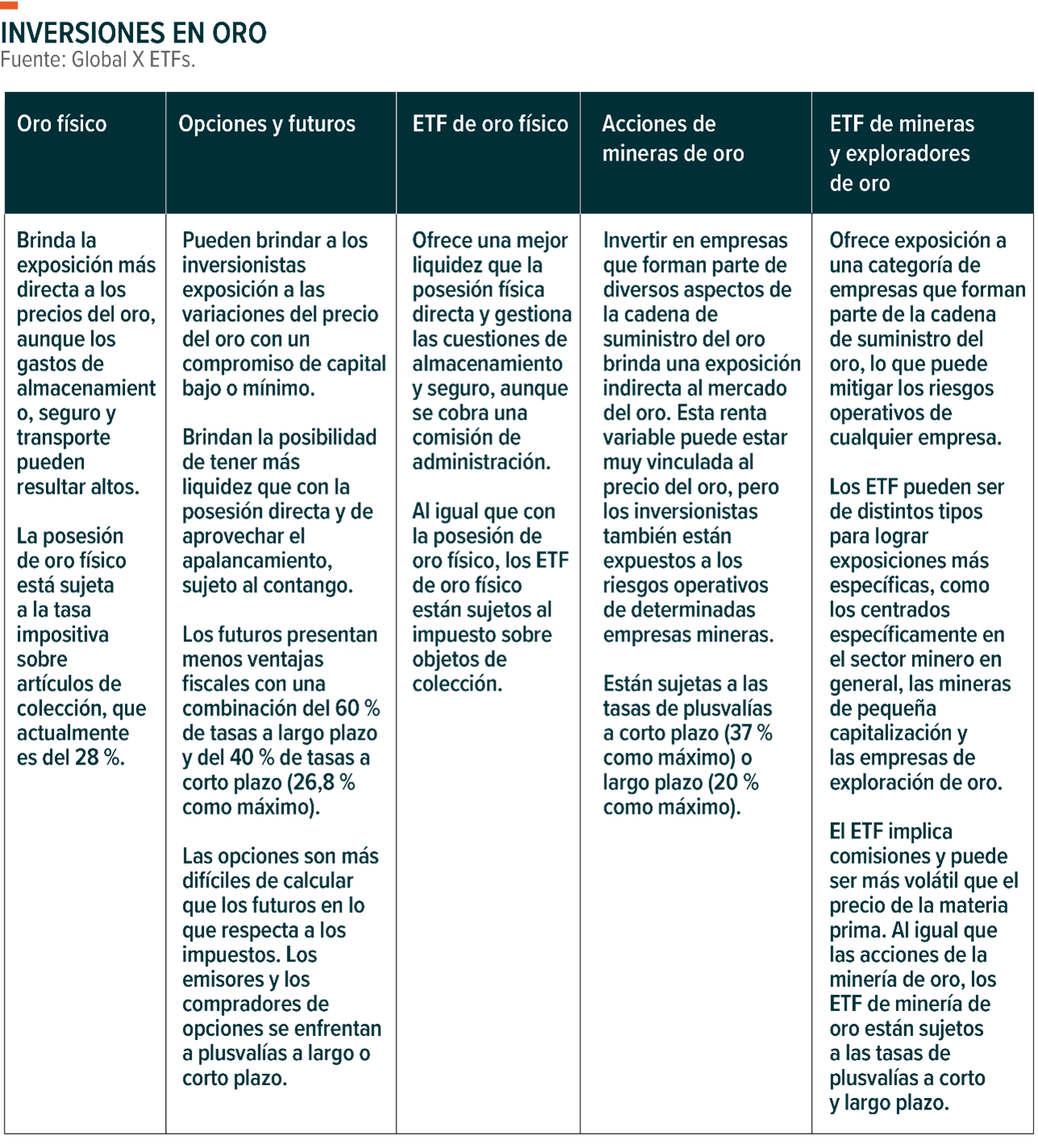

Hay varias formas de exponerse al oro, incluido el fondo Global X Gold Explorers ETF

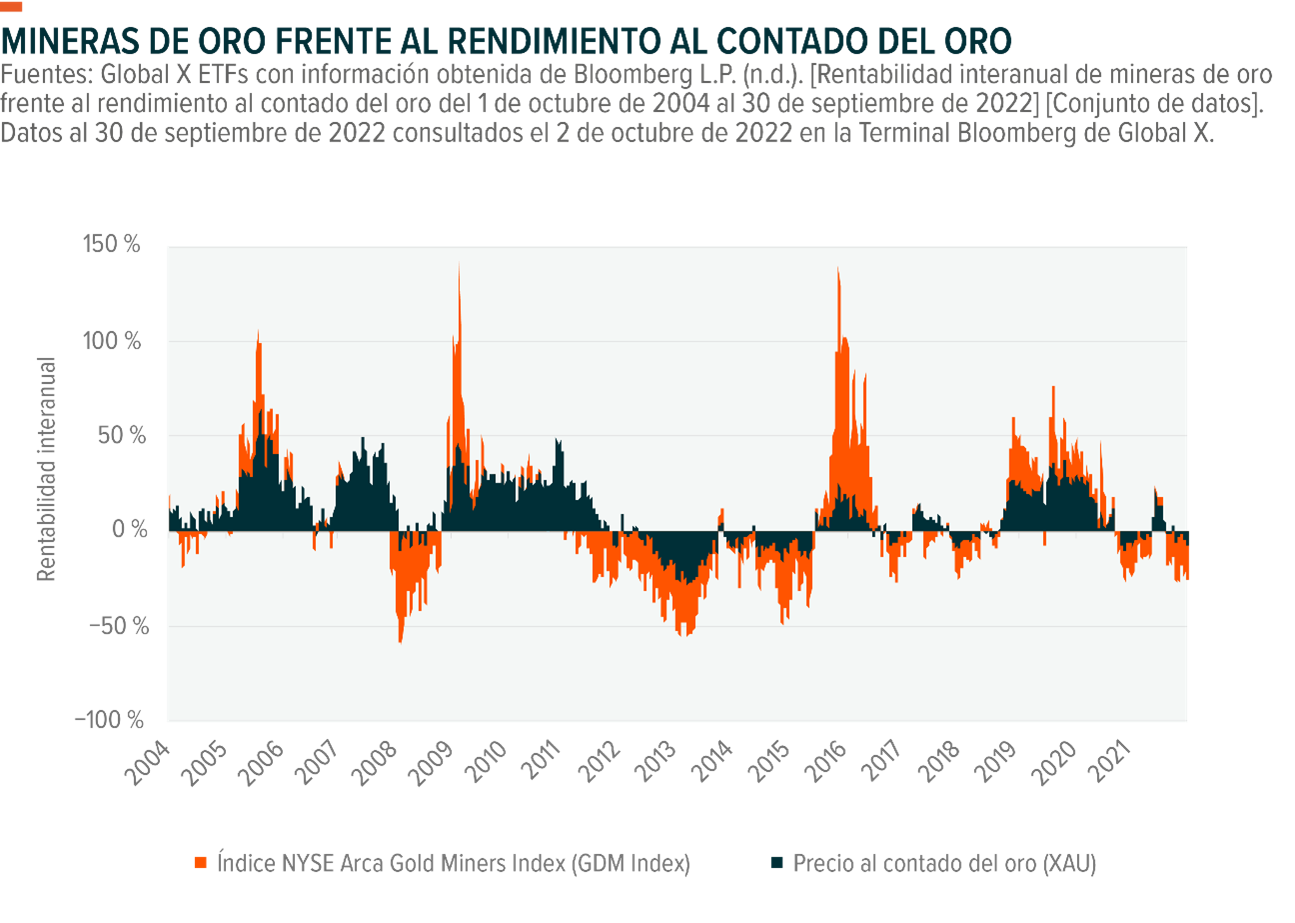

Los inversionistas pueden comprar materias primas físicas como oro si tienen la disposición y la capacidad necesarias para gestionar el almacenamiento y afrontar los costos asociados. Los inversionistas también pueden exponerse al oro físico a través de ETF de oro físico o de los mercados de futuros y opciones, si asumen los costos asociados. Como alternativa, es posible exponerse indirectamente al oro mediante la compra de acciones de mineras de oro, lo que también supone exponerse a los riesgos idiosincrásicos de las empresas. Por último, un ETF de mineras y exploradores de oro puede ser una opción atractiva porque los inversionistas se exponen al sector general de minería de oro vinculado a los factores fundamentales subyacentes de la materia prima. En general, los precios de las acciones de las mineras de oro están fuertemente correlacionados con la materia prima subyacente y suelen tener mayores niveles de volatilidad que la materia prima; de hecho, se consideran una versión apalancada del oro.

Por ejemplo, el fondo Global X Gold Explorers ETF (GOEX) ofrece a los inversionistas acceso a una serie de empresas que forman parte de la cadena de suministro general del oro, lo que incluye la exploración, la extracción, la minería y el refinado. Además, acceder al sector a través de un amplio conjunto de valores de la industria del oro, como un ETF, puede ayudar a mitigar la exposición a los riesgos de cada empresa.

En ocasiones, las empresas que se dedican a actividades de exploración se equiparan con el capital de riesgo, en el sentido de que las inversiones se encuentran en una fase inicial con un alto riesgo, pero con posibles beneficios altos.

El éxito económico de los exploradores depende de su capacidad para identificar mineral de oro comercialmente viable. Una vez que se encuentra oro, los exploradores pueden fusionarse con una empresa minera o extraerlo ellos mismos. Las mineras júniores son empresas más pequeñas que se dedican a la exploración, el desarrollo o la minería. Debido a su tamaño, son más ágiles y capaces de aprovechar oportunidades de menor escala que las empresas mineras más grandes. Aunque las grandes mineras pueden reducir costos gracias a las economías de escala y la eficiencia operativa, a menudo asumen nuevas operaciones mineras para aumentar la producción y, en última instancia, dependen de los exploradores y las mineras júniores para poder expandirse.

Las mineras de oro han superado históricamente a los lingotes en los mercados alcistas porque emplean el apalancamiento operativo para mejorar las ganancias y los precios de las acciones. Esto se debe en parte al aumento de los beneficios, ya que las mineras pueden vender oro apreciado rápidamente, lo que impide una disminución del precio, mientras sus propios gastos operativos aumentan lentamente36.

Conclusión: siguen siendo válidas las propiedades del oro

Esperamos que este contexto motive a muchos inversionistas a diversificar en oro, sobre todo si su precio se corrige y se popularizan las compras a la baja. Ante el debilitamiento de la actividad industrial, los bancos centrales podrían moderar las restricciones monetarias en 2023. A partir de entonces, prevemos un aumento de los flujos de ETF de oro y relacionados con el oro, ya que las perspectivas moderadas de política a futuro de la Reserva Federal podrían debilitar el dólar.

En nuestra opinión, el oro sigue siendo una posible cobertura sólida frente a la inflación y una reserva de valor en épocas de recesión económica y agitación geopolítica. Y, en lo que va del año, a pesar del agresivo ciclo de restricciones de la Reserva Federal, el oro ha superado su valor de mercado sugerido, según un análisis de regresión comparado con la rentabilidad real a 10 años. Esperamos que las condiciones macroeconómicas y los riesgos geopolíticos persistentes, como la prolongada guerra en Ucrania, sostengan la demanda de oro. Este tipo de riesgos son el motivo por el que creemos que el oro, dadas sus correlaciones negativas con otros activos, sigue siendo un diversificador de carteras conveniente.